我們經歷了歷史上的許多投資泡沫,不幸的是,大多數投資者在泡沫早期財富能夠大幅增加的階段都還在熟睡中。 通常,投資者都在後半段才清醒,這時每個男人、女人、小孩都已經確定這熱門想法的趨勢,泡沫也差不多快要破裂了。可悲的是,群眾通常能夠發現金融泡沫何時會結束,但卻不容易體認到泡沫帶來的災難性後果。 或許就如策略家Jim Stack所說:“多數情況下,對於被困在泡沫中的人來說,他們是看不到泡沫的。”。由於辨認泡沫非常困難,因此很多大崩盤發生後,這些事件都被簡單歸類為泡沫化事件。對於那些追求能夠有確切時間點逃離泡沫的投機者來說,他們更可能反被泡沫傷害,然後他們就會選擇休息長達10年,接著才敢再次回顧這些當初很受歡迎的投資想法。

即使對於能夠準確辨別這些金融泡沫的少數專家和投資者,這些專業人士中只有更少數的人,有能力確定泡沫何時會破裂。其中一位就是,1987年到2006年的前聯準會主席葛林斯潘(Alan Greenspan)。他在1996年底發表著名的“非理性繁榮”演講時,質疑目前由科技股主導的市場已太過昂貴,正確的辨識出了科技股泡沫。葛林斯潘雖然遇到了泡沫,但唯一的問題便是他預測的時間點太早,因為科技泡沫直到2000年才正式破裂,納斯達克指數從1997年初到2000年初漲了三倍之多(從大約1300點漲到超過5000點)。

泡沫在後期階段難以判斷時間點的原因之一,即是因為後期整個資產價值會縮水得更快。 正如同著名的價值投資者Howard Marks指出,“空氣流出的速度總是比它進入的時候快得多。

泡沫,無處不在

我們不會每天都遇到金融泡沫,但是由於投資者的貪婪和恐懼的心理力量綜合,泡沫發生的次數比人們想像中的更加頻繁。 事實上,著名的投資者Jeremy Grantham聲稱,自1920年以來在各個全球市場中共出現了了28次泡沫。儘管泡沫的定義會不太相同,但若Webster詞典的定義,金融泡沫意思是:

經濟活動在蓬勃發展中(如股市),卻突然以崩跌方式結束的狀態。

雖然對於泡沫或崩盤沒有明確的數據定義,2008年到2009年的金融危機,便是由房地產泡沫化所引起,相信這是大多數人心目中的最新案例。 不過,如果再把時間往前回推 – 還有一些更令人難忘的案例:

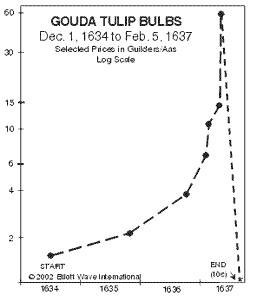

鬱金香泡沫(Dutch Tulip-Mania) :恐懼和貪婪從人類很早期開始就普遍存在,這些情緒甚至轉化為買賣鬱金香。 大約400年前,在1630年代,荷蘭鬱金香球莖的價格竟然和一棟房子相同(根據通貨膨脹調整後,當時鬱金香的價格為61,700美元)。 這個泡沫像所有泡沫一樣以崩跌結束,你可以從下面的圖表中看到。

Source: The Stock Market Crash.net

英國鐵路大泡沫(British Railroad Mania):在20世紀40年代中期,數百家公司申請在英國修建鐵路。 像所有的泡沫一樣,投機者也開始參與,大多數公司後來不是倒了,不然就是被大型鐵路公司併購。

大飆漲的20年代(Roaring 20s):在美國,1920年代的飆漲最終導致了1929年的華爾街大崩盤,道瓊指數在短時間內下跌了近90%。 槓桿和投機是導致大蕭條的主要原因。

Nifty Fifty:所謂的Nifty Fifty股票,指的是一組集中的明星“大型股”,許多投資人和交易員都想要參與。 這組股票包括像Avon(AVP),麥當勞(McDonald’s, MCD-US)(MCD),寶麗來(Polaroid),Xerox(XRX),IBM和迪士尼(Walt Disney, DIS-US)(DIS)等家喻戶曉的名字。 當時,Nifty Fifty被認為是“第一選擇”的股票,投資者可以永遠買入和持有。 令人遺憾的是,在1973年到74年期間,這些價格昂貴的股票(許多本益比高於50倍)大約下跌了90%。

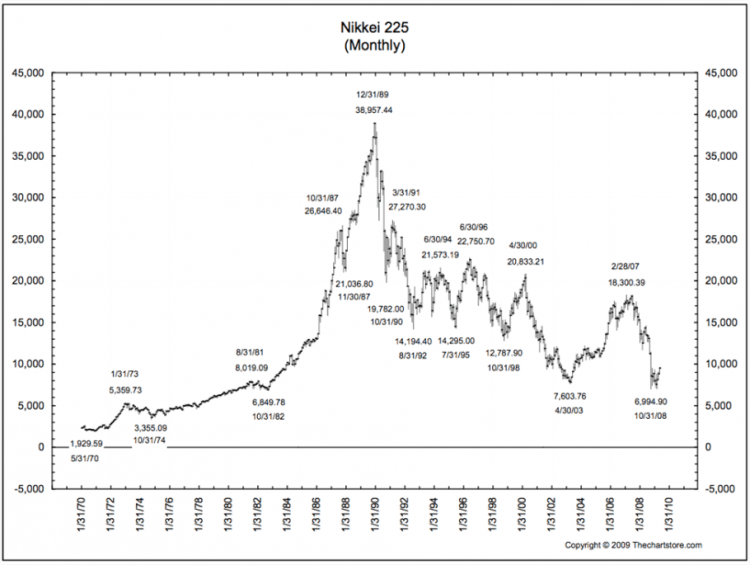

日股日經指數:日股日經225指數在最終崩盤之前的本益比約為60倍。 日經指數的價格在1989年達到最高峰(從1982年10月的6,850漲到1989年12月的38,957高點),8年中上漲了450%。

Source: Thechartstore.com

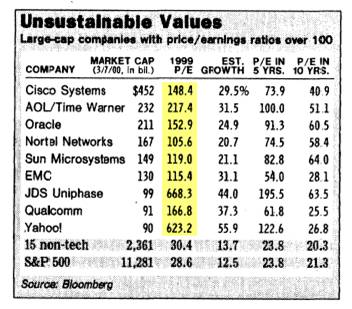

科技泡沫(The Tech Bubble):我們都知道90年代末的科技泡沫如何結束。本益比高於100倍的科技股幾乎是常態(見下表),相比之下,標普500指數今天的本益比僅約為14倍。

Source: Wall Street Journal – March 14, 2000

下一個泡沫

下一個投資泡沫會是什麼? 沒有人敢肯定,但Investing Caffeine的讀者知道長期債券會是一個可能的泡沫領域。 因為債券收益率和利率仍處於低水位,而且債權牛市已長達35年,對長期投資者而言無法抗通膨的債券很難說服他們投入更高的比重。商業房地產和矽谷的獨角獸公司,很可能是其它潛在估值過熱的領域。 然而,正如我們前面討論的,判斷泡沫何時會破裂是極具挑戰性的。 不過,長期投資的好處就在於,機率和估值最終都會展現其重要性。因此,遠離極端的高估值和投機行業,建立多元化投資組合將在長期內產生巨大的效益。

《ValueWalk》授權轉載

別因過去的錯誤而錯過牛市_-.png)