加密貨幣的投資,在這幾年逐漸走入一般傳統金融投資人的視野當中,然而,如果你把投資股票或是期貨的習慣帶進加密貨幣的交易當中,你可能會感到極端苦惱,同時很不習慣,為什麼呢?首先,加密貨幣是 24 小時全年無休,沒有所謂的開盤時間與收盤時間。它既不像台指期貨你只需要盯盤 5 個小時,也不像美股看個 6.5 小時, 如果 24 小時都盯著看,你的人生也跟著葬送了。其次,加密貨幣市場的波動極大。前一分鐘還風平浪靜,下一分鐘可能就出現暴漲或爆跌。伊隆・馬斯克在推特的上放上一枚比特幣的圖標,一個字都沒寫,就可以讓比特幣瞬間暴漲將近 20% 。相對的,財政部長葉倫,一席「比特幣高度投機、低效率」的說法,也讓比特幣迎來「史上最大單日暴跌」。面對加密貨幣高度的波動性以及全天候交易市場的特性,殺進殺出肯定讓你撞得頭破血流。那麼,什麼叫做G.O.D. 投資法?

我將市場上被普遍驗證過有效的投資法,稱為G.O.D.投資法。G.O.D. 投資法其實是三種有效的交易策略,分別代表的是 Grid網格交易法,HODL(取O的音)囤幣法,以及DCA平均成本法。

什麼是網格交易法?

網格交易法又有人稱之為「漁網交易」。概念上,就好像漁夫捕魚時張開漁網、在漁網所及範圍內捕魚的技巧。網格交易法來源於資訊論之父 — — 香儂。 1940 年代香儂提出一個交易系統:任何一個價位買進資金的 50% ,也就是說資金數量:股票市值= 50% : 50% 。股票價格上漲一定幅度就賣出一部分股票。剩餘資金維持與股票股票市值比例在 50% : 50% ;反之股票價格下跌一定幅度,就用剩餘資金買進一部分股票,始終保持剩餘資金數量:剩餘股票市值= 50% : 50% 。這就是網格交易的原型,用這個辦法來因應股票價格的隨機走勢。

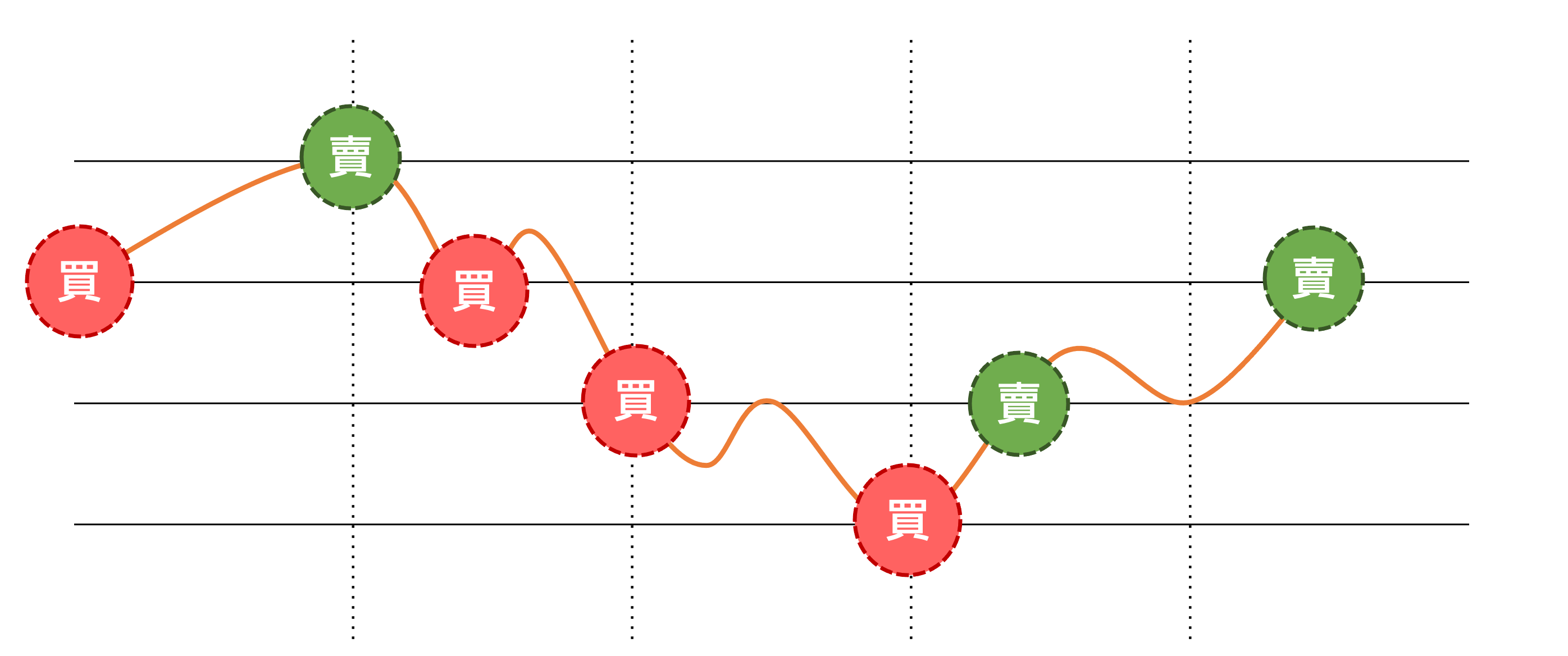

換句話說,利用行情的波動在網格區間內低買高賣,可以使投資人合理控制部位,避免追漲殺跌,同時擁有較強的抗風險能力。由於事先對投資標的上下設定目標價格,只要股價觸及這些價格,便紀律性的買進或是賣出一定數量的部位。可以降低人為判斷的干擾,機械式的操作。下跌時,進行分批買入,上漲時,進行分批賣出。透過低價時自動執行的買單及高價時的賣單,賣出價高於買入價,它能在橫盤波動時確保獲利,不需要預測市場走勢。

你所需要的就只是設定網格的參數,也就是決定網格的價格上限和下限以及網格數量。啟動網格之後,系統會根據總投資金額除以網格數量,自動以預設價格開啟買賣訂單。為了鎖定利潤,網格設定的價格是高於目前市價的限價賣單及價格低於目前市價的限價買單。當設定網格範圍內的價格波動越劇烈,獲利也越高。

當然網格交易也存在風險,首先,萬一一路跌破最低價,會出現明顯虧損。必須要自行停損。其次,如果突破最高價,此時基本部位大概已經賣光了,如果這個時候有一波大多頭的話,我們的收益也就受限了。最後,資金使用效率可能不佳。萬一市場的波動不大,沒有明顯的上漲或下跌,我們可能有許多資金是暫時閒置著,沒有利用到。

HODL囤幣法

HODL的發音類似HOLD,就是持有的意思,但是中間的字母順序是HODL。會有這個「行話」的出現,是因為在 2013 年比特幣對話論壇上,來自一個名為GameKyuubi的會員,他發表了一個文章,標題叫“I AM HODLING”。從發文的角度來,顯然他是喝醉了,文章中有很多錯字以及粗話。但他只是想要表達,他準備繼續持有他的比特幣,儘管比特幣剛剛發生了嚴重下跌。從此之後,這個拼寫錯誤的術語在比特幣和加密貨幣世界變得非常流行。 當一個人在談話中說他/她正在 HODLING,或者某些老韭菜,建議新韭菜去HODL時,就表示著他們相信他們持有的幣總有一天會賺到錢。“HODL” –也因此有了新的意義: ““Hold on for dear life!”

然而HODL會得到幸福,可能不是所有人都適用,尤其是對你的女朋友而言。 2015 年美國網路論壇 Reddit 上一名暱稱 hubbyhelp123 的鄉民在感情版上發文,自述她老公(化名約翰)自從 2013 年認識了比特幣之後,就開始每週買幣。當年價格一度漲破 1,000 美元,而且約翰信心滿滿地預言「 2014 年會大豐收」。然而事與願違, 2015 年的比特幣開始出現暴跌,最低只剩下 200 美元左右。損失已經超過 22,000 美元,然而約翰還是信心滿滿,還動用了他們的旅遊基金,繼續加碼抄底。原PO形容她老公就像是「被洗腦」,幾乎要「摧毀掉她的工作和幸福」。最後表示自己決定抽離一陣子,所以已經搬進飯店。留言處風向可說是一面倒,要她趕緊離婚或找婚姻諮詢。不確定我們原PO後來到底有沒有跟約翰離婚。然而,如果以當時約翰的損失回推所擁有得比特幣數量,大約是 22 枚左右,現在的市價已經高達 110 萬美元。漲幅超過 5000% ,這就是HODL的威力。

DCA平均成本法

講DCA平均成本法,大家可能覺得陌生,換一個名字,大家就熟悉了:「定期定額」。也就是透過定期購買相等數量的資產,來降低進出場點對投資績效的影響。由於加密貨幣的價格波動劇烈,很難說現在的價位到底是便宜還是貴。透過平均成本法,可以降低在錯誤的時間下注的風險,因為即便投資標的正確,時機不正確的話,這就會讓你在過程中備受折磨。而DCA平均成本法則有助於降低這種風險。 舉例來說:假設我們有 10,000 美元要投資比特幣,最近比特幣的價格一直是起起伏伏在一個大區間震盪。我們就可以利用平均成本法,定期定額的投入一筆固定金額,逐漸累積所持有的比特幣部位。將 10,000 美元分成 100 個 100 元。每天無論價格如何,我們都購買 100 美元的比特幣,如此一來我們便把價格的風險平均分攤到將近三個月。當然,平均成本法並不能完全消除風險。 這個操作法,只是希望能夠最大程度地降低不當時機的風險。從另外一個角度想,如果當我們想要獲利出場的時候,也可以將投資分成幾個等分,在市場接近目標價就分批出售。這樣也可以減輕沒有在適當時機出售的風險。

LikeCoin創辦人高重建對加密貨幣定期定額的優勢有更精妙的看法,他說:「來到火星,資產沒有一手或一股的概念,切得微塵般小都可以,跟定期定額買入更是絕配。」高重建指出,很多人認為買不起比特幣,其實是犯了買不起三十幾萬美元一股的 Berkshire Hathaway 的地球概念。「事實上,一「顆」比特幣可以分成一億份,那才是真正的最小單位,稱為 Satoshi(聰),熟悉股票的可以想像, 1 BTC 是一手比特幣,而 1 Satoshi 則是一股比特幣,一手有一億股。密碼貨幣只是報價用一手為單位,但不需一手一手交易,你大可以買入 100 元比特幣。」

我自己在 2017 年牛市瘋狂的時期,以小金額投入以太幣,開始進入幣圈。一開始有賺到一點錢,然後也順利脫手。行情衝上去又下來,當時就「假熬」(台語:不會裝很會的意思)又下去接,沒多久就跌掉了 80% 。 2019 年 5 月,重整旗鼓,再回來投資,我的投資金額加大,但是就是以DCA定期定額的方式開始「只進不出」的投資。 2019 年的市場開始走出 2018 年的低谷,我從比特幣 7000 美元左右入手,最貴來到 12000 ,然後又跌回 7000 。定期定額的好處在這個過程中,充分得到驗證。幣託科技執行長鄭光泰也曾經表示,因為加密貨幣暴漲暴跌的特性,很多人無法抱牢賺取全波段的漲勢。建議以「定期定額」投資法,才能不受價格暴漲暴跌的走勢影響。

總結一下,今天我們討論了三種實際有效的投資法G.O.D.,分別代表是網格交易法、囤幣法、DCA平均成本法,都不是很複雜的工具,但確實有效。我相信,可以更有效地幫助你投資加密貨幣賺到錢。你都怎麼炒幣的?跟大家聊聊。

《比爾的財經廚房》授權轉載

【延伸閱讀】