在本文第1部分,我們觀察了股票回報如何推動市場回報。在第2部分,我們將進入討論多元化投資的實踐。

多元化

為甚麼多元化很重要?這說法提出投資於集中的組合是一個壞主意,因為錯過市場大贏家的機會成本遠超過避免(許多)輸家的好處。Bessembinder在其研究中直接說明了這一點。他建立了一個每月隨機抽樣的加權股票投資組合,裏面有不同市值規模的股票,並以幾個不同標準衡量這些策略的表現。在這些模擬組合中,由於投資組合中的股票數量從 5 隻增加到 100 隻,十年來表現不佳的風險從 59% 降至 52%。

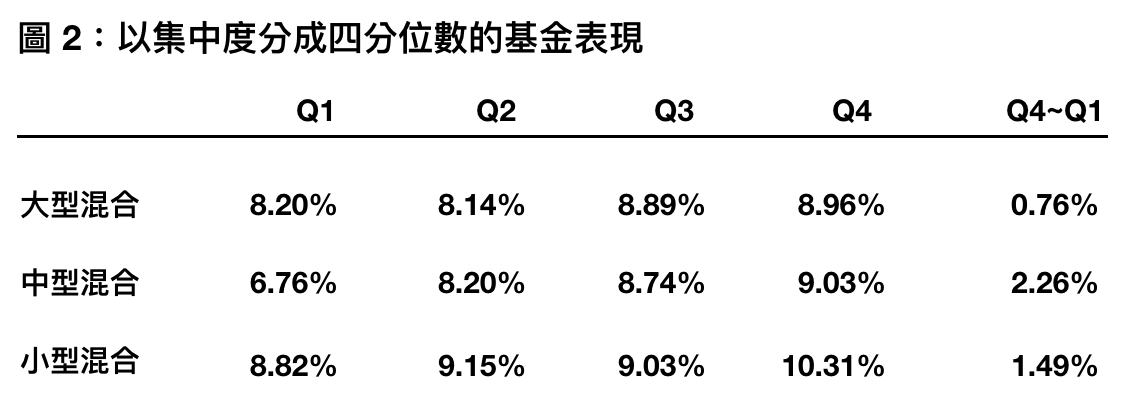

雖然沒有人會隨機選股,但得出的結果與過去十年積極互惠基金經理的投資經驗卻甚為一致。為了得出這結論,我按照 2008 年至 2017 年(截至每年 6 月底)每隻基金前十大投資的資產百分比,將晨星大型混合基金類別中所有活躍的互惠基金經理(包括已不存活的基金)分成四分位數。然後,我追蹤了未來 12 個月每個四分位數基金的平均表現,並把它們十年的收益率串起來。我分別在中型混合及小型混合基金類別中重複了同樣過程。結果顯示在圖 2 中( Q1 代表集中度最高的四分位數基金)。

數據結果十分清晰:投資組合愈集中,錯失市場最大贏家和跑輸大市的風險就愈大。而中小型股的風險則大於大型股。當然,我們很難提前找出市場的大贏家,而且基金經理亦難以完全依賴這類股票,因為這樣做會令組合降低多元化的程度。另外,長期持有贏家亦非易事,因為它們的估值可能會在過程中被拉高,估值偏高可能誘使基金經理賣出股票以鎖定利潤,轉移投資於估值更具吸引力的資產。

但是,如果過於集中是一種罪名,那麼投資於跟基準指數差不多的高收費主動基金也一樣。對於基金經理來說,為收取費用很難不偏離指數。多元化並不代表要限制主動風險,而是漁翁撒網,以提高捕捉大贏家的機會,並在出現問題時限制個別股票所帶來的影響。

廣泛指數是個好的起點

廣泛市值加權指數投資組合受益於股票收益率的正偏態,因為它們不會錯過捕捉大贏家並且一直持有。通常情況下,這些指數基金在風險分散方面做得不錯,儘管它們可能會時不時持重某些行業或地區。而且它們很少觸碰市場上最小規模的股票,因此有可能構建一個更多元化的投資組合。

正當大多數股票可能跑輸市場,偏離廣泛市值加權的投資組合並不代表不會成功。例如,同等權重的美股投資組合的表現甚佳,可能是因為它能夠從較小型股票的回報率更大的正偏態中獲益。還有其他策略可以跑贏市場。

眾所周知,具有一定特徵的股票如小規模、低估值、高盈利能力和強勁的近期回報(動能),往往能跑贏大市,它們的表現可能會持續下去。傾向持有這些股票有助提高預期回報。不過,保持多元化以降低錯失大贏家的風險仍然很重要,這對每種投資方式(因子)的回報都有不成比例的影響。

《Morningstar》授權轉載

【延伸閱讀】