「避免通貨膨脹並非絕對必要,而是我們必須追求但又常常不得不妥協的眾多相互矛盾的目標之一」,這句話出自現代經濟學之父保羅.薩繆爾森(Paul Samuelson)。新聞報章媒體常以「通貨膨脹」作為其標題的重點,那究竟什麼是通貨膨脹呢?通貨膨脹又會如何影響我們的生活呢?我們又應該如何應對通貨膨脹呢?我們將透過這篇文章,帶大家快速認識到底何謂通貨膨脹!

通貨膨脹是什麼?

通貨膨脹 (Inflation,簡稱通膨)是指貨幣供給的擴張,但是這只是最原始的定義而已,隨著時代的演進,通貨膨脹的定義衍生為貨幣供給造成的結果,一般是指總體物價水平在一段時間內的持續向上變化;若是從購買力的角度出發,通貨膨脹則代表著等值的貨幣,其購買力持續地下降。在凱因斯派的經濟學家眼中,通貨膨脹起因於總需求大於總供給;貨幣學派則認為,貨幣的供給過剩導致了通貨膨脹,在了解通貨膨脹的定義後,接下來我們可以進一步來熟悉幾種較常見的通貨膨脹!

用白話的說法來總結,通貨膨脹就是指你的錢明明沒有變少,荷包卻有感地縮水了。

停滯性通膨是什麼?

停滯性通膨定義

停滯性通貨膨脹(Stagflation)是指失業率上升(也可以用 GDP 下降做為觀察指標)和較高的通貨膨脹同時發生的環境,我們也會看到停滯性通膨、滯脹等簡稱。Stagflation 這個詞出自 Stagnation (經濟停滯)加上 inflation(通貨膨脹),和我們下面要講解的惡性通貨膨脹相比,停滯性通貨膨脹有一個明確的定義。

停滯性通膨原因

停滯性通膨的起因,一定是源自於供給面的減少,下降的商品與服務數量推升了物價,通貨膨脹隨之發生,並同時降低了整體產出,也就是 GDP 的下滑,這便是典型停滯性通貨膨脹的現象。

歷史上的停滯性通膨

歷史上最著名的一段停滯性通貨膨脹,便是 1970 年代動盪的美國了。整件事可以先回到 1960 年代,美國在戰爭上消耗了太多的資源,龐大的軍事開銷促使尼克森總統(Richard Nixon,美國第 37 任總統)頒布一系列的新經濟政策,而其中以布列敦森林制度(Bretton Woods system)的廢除影響最為深刻,通稱尼克森衝擊(Nixon shock)。這一連串的措施使美元大幅貶值,連帶浮現了停滯性通貨膨脹的隱憂。

1970 年代初期全球各地的乾旱使糧食價格持續飆高,貶值的美元以及兩次的石油危機也讓油價高居不下,油價的上漲更進一步傳遞到製成品,使得物價上漲這個事實更加難以緩解。

另一方面,大眾對於通貨膨脹慢慢的有了預期心理,使表示失業率和通貨膨脹兩者負相關的菲利浦曲線逐漸向上移,造成了通貨膨脹上升、失業率也同時上升;薪資談判一般會考慮未來的通貨膨脹,在薪資及企業成本雙雙上升的情景下,最終使穩定和負斜率的菲利浦曲線就不存在,企業開始降低投資、加速裁員,這便是 1970 年代美國發生停滯性通貨膨脹的背景。

| 惡性通膨 | 停滯性通膨 | |

| 成因 | 貨幣供給大量增加 | 總體供給面的下滑 |

| 判斷標準 | 通常以通膨率>10% 作為標準 | 失業率和通膨同時上升 |

| 典型例子 | 2008 年辛巴威 | 1970 年代美國 |

惡性通膨是什麼?

惡性通貨膨脹(Hyperinflation,簡稱惡性通膨),針對惡性通貨膨脹其實一直沒有一個明確的定義,因為當惡性通貨膨脹發生時,所有用以觀察通貨膨脹的指標皆已失準!雖然大眾普遍將 10% 以上的通貨膨脹環境稱為惡性通貨膨脹,但是如同前述所說,這僅僅是一個參考的標準而已。

惡性通膨原因

惡性通膨的發生,通常起因於貨幣供給的大量增加,和 GDP 的成長脫勾,用更準確的說法來說是「當大家對於貨幣本身逐漸失去信心時」,惡性通貨膨脹可能便已經悄悄發生了。一旦人們意識到持有的貨幣已經失去其價值儲存的功能時,會傾向於將貨幣脫手換成貨物,接著出現囤積貨物的情況,當恐慌蔓延時,超額的需求推升了物價,而使得物價水準脫離了原有的價格,這便是典型惡性通貨膨脹的情景。

根據估計,在二十世紀總共發生超過 50 次的惡性通貨膨脹,而南斯拉夫、德國、希臘、俄羅斯、匈牙利、辛巴威、委內瑞拉等國是其中較著名的例子。

| 國家 | 時間 | 通貨膨脹情況 |

| 俄羅斯 | 1922 年 | 2,520% |

| 德國 | 1923 年 | 3,250,000% |

| 希臘 | 1940 年 | 28 小時上升 1 倍 |

| 匈牙利 | 1945 年 | 15 小時上升 1 倍 |

| 南斯拉夫 | 1993 年 10 月~ 1994 年 1 月 | 500,000,000,000,000,000% |

| 辛巴威 | 2008 年 | 150,000% |

通貨膨脹原因?

在看完兩種比較非正常的通貨膨脹種類後,接下來我們就來看看一般而言為什麼會發生通貨膨脹吧!就通貨膨脹的成因而言,我們可以大致分成兩大類型及其細項分類,

- 供給推動型,又稱為成本推動型(Cost – push inflation)

>>>薪資推升型(Wage-push inflation)

>>>輸入誘致型(Import-induced inflation) - 需求拉動型(Demand-draw inflation)

這邊看不懂沒關係,以下筆者也將分別針對這幾種類型進行詳細的講解。

通膨原因:供給推動

商品的價格會忠實反映其背後生產成本的變化,而對於企業的生產來說,薪資以及原物料價格的改變對於成本的影響是最為顯著的。因此供給推動型的通貨膨脹,又可以細分為以下兩種:

薪資上升導致通貨膨脹

薪資為構成生產成本的重要因素,對於勞力密集型的產業,更是影響其獲利最關鍵的項目,因此當一個國家薪資上漲,其物價必定會跟著薪資上升。這可以衍生到通貨膨脹中一個十分重要的概念,稱作價格-薪資螺旋(Price-wage spiral),薪資的上漲影響商品的需求,而增加的需求又會傳遞致物價使其漲價,形成一個持續上漲的通貨膨脹螺旋。

資源進口導致通貨膨脹

這種類型的通貨膨脹容易發生於以對外貿易作為經濟成長動力的國家,例如較缺乏天然資源的台灣,輸入成本的高低,顯著地影響了這類型國家的物價。另一方面匯率以及關稅也是影響進口物價很重要的因素,較低的關稅可以有效減少輸入誘致型通貨膨脹的發生,但卻會使政府稅收減少,此為政府難解的議題。

而匯率的高低則會影響商品的標價,以台灣為例,台灣的進口品是以美元計價,但是在台銷售時是以台幣標價,當台幣相對美元貶值時,以新台幣標價的商品其價格便會上漲。

通膨原因:需求拉動

當需求大於供給時,由於物品的稀有性,將會推動現有商品的物價,來滿足消費者對於產品的需求,這便是需求推動型通貨膨脹的基本概念。需求推動型通貨膨脹的供需並非單指特定產品或是服務,而是指「整體國民生產的供需」,當供需失衡時,會使整體的物價產生變動。

造成需求上漲很重要的一個成因,便是「貨幣數量」的大幅增加,簡單的貨幣數量學說(The quantity theory of money)告訴我們:MV=PT,M 為貨幣數量,V 為流通速度,P 為物價,T 則是交易次數,在充分就業的假定之下, V 跟 T 在短期可以視為不變,因此貨幣數量的增減,便會影響物價的上升以及下降。

還有一個概念和需求推動的通貨膨脹十分相似,便是通貨膨脹的自我實現(Self-fulfilling inflation),當消費者認為未來的通貨膨脹會持續高漲時,便傾向現在先行消費,過量的消費反而近一步推動了通貨膨脹的上升,而使得通貨膨脹自我實現。

| 供給推動 | 需求拉動 | |

| 通膨原因 | 商品成本的上升 | 整體供需失衡 |

| 導致類型 | 工資推升型、輸入誘致型 | 需求拉動型 |

如何判斷通貨膨脹?

為了簡化判斷通貨膨脹的流程以及方便人們比較,將物價水準建構成指數以反應整體價值的變化,是我們用以觀察通貨膨脹常見的方式。一般而言我們較常看到的指標為「消費者物價指數」以及「個人消費支出」,對於這兩個指數有興趣的讀者,歡迎至下列文章觀看!

延伸閱讀

>>>CPI 消費者物價指數是什麼?CPI 指數有什麼意義?

>>>PCE 個人消費支出是什麼?PCE 和 CPI 有什麼差別?

通膨影響?優缺點解析

一般而言人們可能會認為通貨膨脹會影響個人的消費習慣,認為通貨膨脹是有害無益的,但是事實上各國政府的貨幣政策目標普遍旨在追求溫和的通貨膨脹,而非完全消除通貨膨脹的存在,這究竟是為什麼呢?在最後我們要帶大家認識通貨膨脹的優缺點!

通膨影響:優點

我們可以從通貨膨脹的反面,通貨緊縮(Deflation),來解釋溫和通貨膨脹的優點。當通貨緊縮發生時,消費者會預期未來物價有持續下降的可能性,因此選擇延後消費,這會使得廠商庫存大量累積,近一步限制了企業的投資,而產生裁員以及減薪的可能性,而引發經濟衰退的可能性。反之,溫和的通貨膨脹具有鼓勵企業進行投資,創造穩定就業環境,推動經濟持續成長的功效。事實上,對大多數經濟學家而言,通貨緊縮確實是比通貨膨脹更加棘手的問題。

那麼溫和的通貨膨脹又會使那些人受益呢?主要有以下幾類人:

債務人

借貸契約的利率通常是根據當下的通貨膨脹率來約定,因此當通貨膨脹高於預期時,債務人所償還的實質利息便會相對下降,這也會間接鼓勵企業進行借貸投資,進而推動經濟成長。

非固定受薪階級

和台灣相比,美國許多的勞雇契約是一年一簽的,而非固定調薪制,這會使得這些勞工可以在每年根據當下以及預期的通貨膨脹率來進行勞資談判,若是通貨膨脹率相較預期來得更低時,這些勞工便會獲益;和勞資談判相比,固定調薪制若是調薪幅度小於通貨膨脹率,勞工的實質薪資便是倒退的。

通膨影響:缺點

接下來我們來談談通貨膨脹的缺點,最直觀的看法便是,當一國的通貨膨脹劇烈時,人們手中貨幣便會快速貶值,物價的快速上漲會影響大眾的生活水準。另一方面,追求溫和穩定的通貨膨脹是一件困難的事情,以疫情造成的供應鏈問題為例,失控的物價在戰爭以及原物料的推波助瀾下一發不可收拾,高漲的通貨膨脹在全球產生連鎖效應,不論是資本市場的快速緊縮,或是高升的成本傳遞到消費者的商品漲價,都對我們的生活產生了嚴重的影響。

而通貨膨脹也會使得財富重新分配,當通貨膨脹率高於存款利率時,存戶的實質存款便會下降;領取退休金的退休勞工也深受高通貨膨脹率影響,也就是在討論退休金問題時必須關注的通貨膨脹風險(Inflation risk),當我們在計算未來退休金時,如果忽略了未來數十年的通貨膨脹率的話,退休後所領取的退休金其實質購買力將會顯著的下滑!

| 較高的通膨 | 較低的通膨 | |

| 影響 |

|

|

| 誰會受益? |

|

|

通貨膨脹和我們的生活息息相關,若是忽略了通貨膨脹對我們的影響,很容易在未來的日子吃虧,但是也不能忽略通貨膨脹帶來的優點,我們必須審慎思考,任何東西都是太多太少都不好,溫和的通貨膨脹有助於經濟成長,希望透過這篇文章,大家對於通貨膨脹有更深刻的認識!

如何對抗通膨

瞭解了通膨的發生原因以及影響後,大家對於通膨已經有了更深刻的理解,但是大家想必還是很好奇,我們有沒有什麼方法可以對抗通膨呢?其實對抗通膨這個說法並不是太準確,因為通膨這個東西的存在,並不會因為一個人的所作所為便產生變化,因此更精準的說法應該是,我們要如何在通膨的環境之下,不受到通膨的影響太多呢?接下來我們就來盤點幾個可以幫助自己在高通膨的環境之下,安定過生活的方法!

對抗通膨:股票

在經歷過 2022 年的高通膨環境過後,或許投資人會認為股票在高通膨的環境之下,或許並不適合做為抗通膨的商品,但是事實上,這次的通膨環境還夾雜了許多像是寬鬆貨幣政策退場、經濟衰退、區域戰爭等隱憂,因此可以說 2022 年的投資環境是極端異常的。如果我們去檢視過去 20 年 VTI(Vanguard Total Stock Market Index Fund ETF) 的表現,其年均複合成長率可以達到 8.38%,經過通貨膨脹調整過後的報酬也有 5.68%的水準,這代表說就長期而言,股票的報酬是可以抵抗通膨的侵蝕的!當然,這邊也帶出了一個很重要的概念,所謂的抗通膨,如果只聚焦於短期,基本上形同賭博,因為高通膨時常伴隨著市場恐慌,這時候市場所有的資產一齊下跌,很難依靠任何的分析來找到適合對抗通膨的資產,這也是不鼓勵短進短出交易的其中一個道理!

對抗通膨:債務

另外一個想要介紹可以幫助投資人度過通膨難關的,便是結合前段通膨影響的債務,很多人可能不喜歡身背債務,但是事實上靈活運用債務,可以有效地放大自己的財務。如同前述所言,高漲的通膨會讓債務人償還的金額實質上比原先預期來得少,因此當債務人透過舉債進行適當的資產配置,不僅善用了財務槓桿,也能夠在通膨的環境之下,賺取超額報酬。還是必須提醒一下,舉債這個行為,本身一定存在著風險,投資人還是必須衡量自己的財務能力,才不會反而落得無法償債的悲劇喔!另外也必須注意債務的利率是否為浮動利率,如果是隨著基準利率調升的契約,那反而得不償失呢!

各國通膨數據

關於台灣和美國通貨膨脹的數據,可以參見這篇文章>>>CPI 是什麼?CPI 指數意義?消費者物價指數 (CPI) 懶人包!

通貨膨脹目標

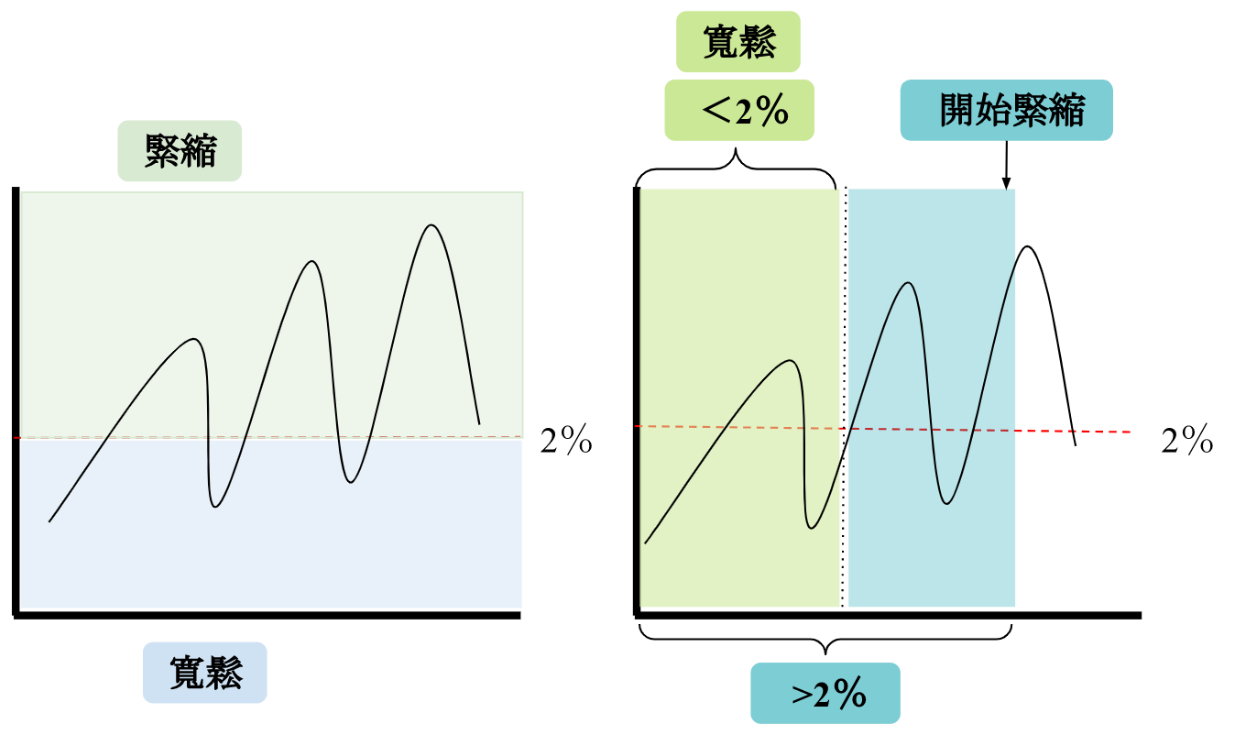

對稱通膨目標 2 %

美國聯準會(Federal Reserve System,簡稱 FED )在 2020 年 將原先的對稱通膨目標(Symmetric Inflation Goal)改成平均通膨目標(Average Inflation Targeting)。這邊簡單講解一下兩種通膨目標的差異,過往追求「對稱通膨目標 2% 」時,當市場數據顯示通貨膨脹率超過 2 % 時,貨幣政策便會趨向緊縮,反之則為寬鬆;而目前的平均通膨目標,則是容忍一段時間內的通貨膨脹超過 2% ,直到這段時期的平均通貨膨脹率達到 2 %,經過調整後的政策目標可以使市場環境維持在超寬鬆環境較長一段時間。

而這個不斷強調的「 2% 」通貨膨脹率又是怎麼決定的呢? 2 %的政策目標首次出現於 1989 年的紐西蘭,面對當時居高不下的通貨膨脹,紐西蘭政府為第一個針對通貨膨脹目標化(Inflation targeting)進行改革的國家。根據《紐約時報》的報導,這是時任財政部長 David Caygill 的無心之舉,他認為應該擴大原先 0 %~ 1%的目標區間,保留更大的操作空間,遂而將通貨膨脹區間訂為 0%~ 2%。眼見紐西蘭的通貨膨脹目標化架構成功地抑制了通貨膨脹,許多先進經濟體央行紛紛效仿。

而美國政府所採用的 2 %通貨膨脹率目標,主要是源於 1996 年一場 FOMC 會議(Federal Open Market Committee,聯邦公開市場委員會)所形成的共識,惟聯準會直至 2012 年才正式宣布。而台灣則是以國發會的總體經濟目標為依據,將通貨膨脹率控制在 2% 以下,也就是仍以對稱通膨目標為準則。

| 對稱通膨目標 | 平衡通膨目標 | |

| 準則 |

|

以一段時期的平均通膨率作為貨幣政策的依據 |

| 美國實施時期 | 2012 年至 2020 年 | 2020 年以後 |

【延伸閱讀】