更新:聯電(2023-TW)在農曆年前(1/25)的法說會中,透露因為各大廠爭相擴建 28nm 廠,認為 2023 年後「 28nm 製程的市場可能面臨供過於求」。這個說法使得聯電於封關日(1/26)開盤跳空大跌 8.3%;至春節過後的開盤日,因明顯受到台股休市期間美股 ADR 下跌衝擊,聯電走勢更為疲弱,開盤小跌後,成交不到 1 小時股價就大跌逾半根跌停。

聯電 2021 年 全年財報成績 營收 毛利率 稅後純益 每股純益 新台幣 2,130 億 33.8% 557.8 億 4.57 元

雖然聯電釋出這樣的隱憂,但在全球缺芯的情況下,晶片代工產業無疑成為了香饃饃的存在。如此緊張的供需關係促成了絕對的賣方市場,下游廠商必須拿出合適的籌碼才能順利拿貨,全球半導體代工巨頭們因此持續火熱,賺得盆滿缽滿。

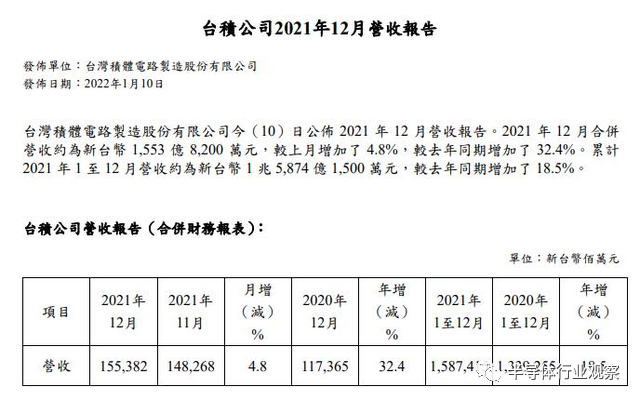

台積電

近日,台積電( 2330-TW )發布 2021 年度財報, 2021 年總營收為 1.59 億台幣,相較去年的 1.34 億台幣成長 18.5%,月度營收、季度銷售額、年度總營收均創下歷史新高。

在全球缺芯的大背景下,作為全球最大的晶片代工廠,台積電可謂是紅得發紫,即使在去年 8 月上調了一波晶片代工價格,但也並不能擋住洶湧的訂單。為了保證貨源,不少廠商都爭搶著台積電的產能,蘋果(Apple, AAPL-US)、高通(Qualcomm, QCOM-US)、輝達(NVIDIA, NVDA-US)、AMD(Advanced Micro Devices, AMD-US)、英特爾(Intel, INTC-US)等數十家客戶,紛紛預先支付資金給台積電。預計 2022 年,台積電將取得 1,500 億台幣的預付款。

為了應對市場需求,台積電正在四處建廠擴大產能,由於其晶片製造技術的先進性,以及全球產能不足和本土供應鏈問題,很多國家都主動邀請台積電設廠。

此外,台積電去年在美國亞利桑那州開始了 5nm 晶圓代工廠建設,計劃投資 120 億美元,預計 2024 年投產;目前也正在與索尼(Sony, 6758-JP )一起在日本熊本建立 22nm 和 28nm 代工廠,主要生產用於圖像感測器、車用晶片和其他產品的 2X nm 製程晶片,預估該廠將在 2022 年開始興建, 2024 年開始進入量產;同時考慮在德國建立另一家代工廠。

除了新建晶圓廠擴產,台積電也針對既有的產能進行擴產的動作。其中,在中國南京廠的部分,目前已逐步擴產達到 16 奈米製程月產能 2.5 萬片的規模。另外,去年 4 月,台積電宣佈為滿足結構性需求的增加,並應對從車用晶片短缺開始擴及整個全球晶片供應的挑戰,將投入 28.87 億美元資本支出在南京廠擴充 28nm 成熟製程,預計於 2022 年下半年開始量產,2023 年中實現滿產,達到 4 萬片/月。

與此同時,有消息表示,「台積電還正在調整其在台灣的工藝和生產能力,在新竹、台中、台南和高雄均有建廠規劃。」其中,台積電將斥資近 1 兆台幣在中科園區附近的高爾夫球場興建 2nm 晶圓廠,並為後續 1nm 工廠預留用地。這也是繼竹科寶山之後,台積電規劃的第二個 2nm 晶圓廠。

▲ 台積電在台灣建廠計劃(圖源:經濟日報)

為此,在資本支出規劃方面,台積電 2021 年已拋出 3 年千億美元大投資的規劃。此外,有據報導台積電計劃在 2022 年增加資本支出,同時繼續建設新產能,並表示其 1,000 億美元的 3 年預算可能會增加到 1,120 億美元。

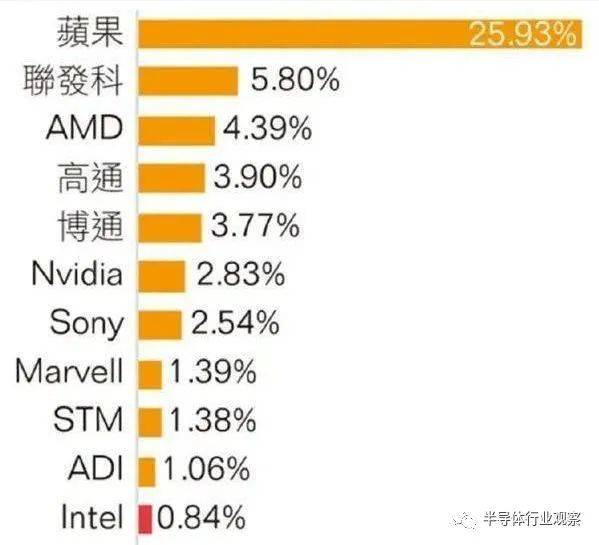

在年終營收數據發布之前,台積電公佈了不同客戶帶來的營收比例情況。蘋果、聯發科( 2454-TW )、AMD、高通、博通(Broadcom, AVGO-US)、輝達等產業巨頭都是其客戶,其中,僅蘋果一家就為台積電貢獻了將近 26% 的收入。當然這都是由於蘋果旗下的 Mac/iPad 電腦和 iPhone 手機的暢銷,使得蘋果的晶片需求旺盛。

與台積電產能擴張同步進行的,是其在先進製程上的研發進度。目前,台積電也在加速 2 nm產線的建設,其基於 GAA 的 2nm 工藝正在順利成型,其首次量產可能比預期的要早。台積電對產能擴張充滿信心,客戶也有信心,從 2022~2025 年,其銷售額預計年均成長至少 15%。

台積電的前景也被業內大型機構看好。高盛年初在一份報告中寫到,由於晶片價格上漲,高性能電腦(HPC)、5G、物聯網處於產業升級週期以及其他利多因素影響,台積電今年的成長速度將高於 2021 年,預計台積電 2022 年的美元營收與上期相比將成長 26.1% ,再創新高。

三星電子

在先進工藝領域,唯有三星能與台積電勉強匹敵。

三星電子(Samsung, 005930-KR )前不久發布了業績預告,預計 2021 年 Q4 實現營收 76 兆韓元,與上期相比成長 23.48%,環比成長 2.73%,有望創下單季度營收歷史新高。三星將其歸功於儲存晶片需求強勁以及晶圓代工業獲利提升。

面對台積電的全球佈局,積極擴產動作,三星也不甘示弱,準備大筆投資企圖拉近與台積電的差距。

去年 10 月,三星電子宣布預計在 2026 年前將晶圓代工產能提高到目前 3 倍。其中,三星擴產的重頭戲,就是在美國建立第二座晶圓廠一事。去年 11 月,三星宣布新廠將建於德州泰勒市,斥資 170 億美元興建以 5nm 先進製程為主的 12 吋晶圓廠。預計將於 2022 年動工,2024 年完工投產,目標鎖定蘋果、高通、輝達、AMD 等美系晶片設計業者,與台積電在亞歷桑納州的 5nm 12 吋晶圓廠互別苗頭。

除了在海外新建晶圓廠之外,三星晶圓代工業務在韓國境內的發展也沒有停滯。為應對高效能運算與 5G 晶片客戶的需求,三星旗下的平澤新擴建採用極紫外光光刻機(EUV)的 5nm 廠,在 2021 年 6 月已經開出新產能,而且該廠區並力拼 4nm 與 3nm 開始展開風險試產的動作。至於已經率先生產 5nm 製程的華城廠,先前有韓國媒體曾經報導其 5nm 製程良率低於 50% ,因此,市場預估目前三星正在努力提升良率之中,藉以進一步提高產能。

儘管在高端領域,唯有三星與台積電勉強交鋒,但事實上,日常生活里大多數的晶片生產需求最多也就到 28nm 製程節點。在不同技術層面和各自針對的應用市場來講,廠商們都在進行新的技術和市場探索。

聯電

雖然聯電( 2303-TW )先前已暫緩先進製程的研發,專注於成熟製程的領域。但隨著疫情期間全球晶片荒的情況,不但讓聯電的營收大幅提升,也使得聯電晶圓產能供應吃緊。聯電在上週公佈業績顯示,公司 2021 年全年營收達 2130.11 億台幣,年增 20.47%。12 月營收達 202.8 億台幣,月增 3.14%,年增 32.65%,再創全年營收歷史新高。

據了解,聯電的產能持續滿載。去年 11 月市場傳出聯電將啟動新一波長約漲價,漲幅約 8%~12% 不等,2022 年元月起生效。去年 12 月末,市場再度傳出聯電將於明年 3 月起調升全品項晶圓代工報價,漲幅約 5%~10%。對於今年業績預期,聯電表示,2022 年總體產能將與上期相比成長約 6%,業績成長幅度將優於晶圓代工產值年增 12% 的平均值。

面對全球缺芯和持續滿載的情況,向來對擴產態度保守的聯電,也不得不加入擴產的行列。聯電 12 月中旬宣布,進行南科 Fab 12A 的 P5 及 P6 廠區的擴產,預計投入 762.73 億台幣將以採購設備為主,以滿足產能擴充需求。

聯電 2021 年資本支出達 23 億美元,2022 年預期將上看 30 億美元,投資重心為擴建南科 Fab 12A 廠 P5 及 P6 廠區的 28 及 22nm 產能。其中在 Fab 12A 廠 P6 廠區方面,先前聯電宣布,已與多家客戶合作以先收取產能訂金的方式進行擴產。而 P6 廠區產能擴建將於 2022 年開始動工,2023 年 Q2 量產,規劃產能為每月 2.75 萬片,總投資金額約 1,000 億台幣。聯電也估計,未來 3 年在南科總投資金額將達約 1,500 億台幣。

聯電表示,目前 28/14nm 製程設備交期拉長,而越精密、供應廠商越少的設備交期越長,最長可達 30 個月,因此,公司這波 175 億人民幣開支,用意在「先下手為強」,提前搶購 2~3 年後的生產所需設備。

為應對全球晶片荒,除了在台灣島內擴廠,聯電在中國也同步啟動擴產計劃。在蘇州和艦 8 吋晶圓廠部分,預計到 2022 年第 3 季月產能增加 1 萬片,增加幅度達到 13%;廈門聯芯的 12 吋晶圓廠方面,產能則已達第一階段滿載 2.75 萬片規模,聯芯目前將以提升一廠營運效率為主,進一步提升 28nm 產能比例,並進行 28nm 及 22nm 特色工藝研發,以滿足國內市場需求,實現差異化發展。

展望聯電 2022 全年,營運仍維持成長表現,法人預估,全年產能增加 6%,產品平均單價提升 15%,營收成長率可望持平或優於晶圓代工產業,但如今「2023 年 28nm 晶片恐將產能過剩」的訊息出現,而股價反應的是未來,股價會跌至何時?要看法人的賣壓何時能減緩。

格芯

截止完稿前,格芯(GlobalFoundries)還未公佈業績,不過據其先前預測,去年 Q4 實現營收 18~18.3 億美元,環比增幅 5.9%~7.6%,與上期相比增幅 69.5%~72.3%,單季度營收也有望刷新歷史記錄。

晶圓代工市場市佔率排名第四的格芯,日前也宣布因應目前晶圓產能供不應求的情況。格芯曾表示,儘管最近增加了產能,但其晶片產能利用率「超過 100%」, 到 2023 年底的產能目前已全部售罄。同時,公司財務長 Dave Reeder表示,格芯現在擁有逾 200 億美元的無法取消的「長期協議」,幾乎相當於其過去 12 個月收入基數的四倍。該業務的很大一部分是「單一來源」交易,即抵消了晶片買家因為在別處找到供應而取消訂單的風險。

對此,2021 年中旬,格芯預計將投入逾 60 億美元的金額為全球客戶增加產能,有 40 億美元將投放新加坡廠,擴產 12 吋晶圓廠製程,每年預計將增加 45 萬片產能,預計新工廠將於 2023 年初開始生產。多數新增產量將在 2023 年底前上線。

另外 20 億將分別投入於美國和德國廠。其中,在美國預計基於現有晶圓廠擴產,以年增 15 萬片晶圓為主,後續有計劃在此地新增一座晶圓廠。先前,格芯已經宣布 2021 年將投資 14 億美元擴充產能,此次 60 億美元計劃是對先前計劃的補充。

晶圓代工報價能否持續上漲?

近一年來,受疫情及諸多應用領域需求爆發的影響,大幅推動了半導體市場的成長,也使晶圓代工產能始終處於供不應求的狀態,為晶圓代工企業提供了漲價的基礎。

在此情況下,業界普遍看好晶圓代工業的發展情況。集邦諮詢報告顯示,2021 年 Q3 晶圓代工產值高達 272.8 億美元,季增 11.8%,已連 9 季創下歷史新高。晶圓代工業 2022 年的市場情況也被業界所看好,預期今年晶圓代工產值將達 1176.9 億美元,年增 13.3%。

縱觀產業動態,去年以來,各大晶圓代工巨頭頻頻刷新業績新高,毛利率也不斷提升,背後原因基本離不開半導體市場供不應求,以及該趨勢下洶湧的漲價潮。

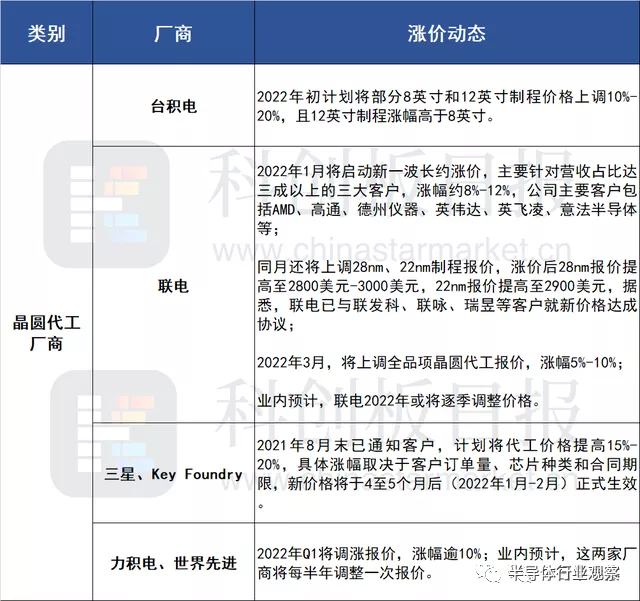

去年晶圓廠漲價極有底氣,有台積電「漲價函即刻生效」,也有三星等提前 4、5 個月便預告漲價,也有聯電等簽下長約綁定客戶。從各家近期動態及消息來看,晶圓廠產能仍是滿載,訂單依舊爆滿,能見可達 2023 年。由於穩坐「賣方市場寶座」,台積電、聯電等多家廠商均已早早提出 2022 年 Q1 漲價計劃。

▲ 圖源:科創板日報

但在「缺貨漲價潮」持續了一年多以後,如今晶圓代工報價能否繼續再漲也要畫上一個問號。

集邦諮詢發布的報告指出,在歷經連續兩年的晶片荒後,各大晶圓代工廠宣布擴建的產能將陸續在 2022 年及 2023 年開出,且新增產能集中在 40nm 及 28nm 製程,整體來說,2022 年晶圓代工產能將仍然處於略為緊張的市況,雖部分零組件可望紓解,但長短料問題仍將持續衝擊部分終端產品。

從目前終端產品需求來看,驅動 IC、非車用 MCU 等細分領域晶片短缺已緩解,但也有晶片產品持續短缺,價格繼續上漲,例如,安森美半導體、瑞薩電子、意法半導體、英飛凌等產品交期仍在拉長。

據 Susquehanna 更新的晶片交付週期報告,去年 12 月,企業採購半導體的交貨週期拉長至約 25.8 週,比 11 月增加 6 天,創下 2017 年開始追蹤數據以來最長紀錄。德勤預測,2022 年期間許多類型的晶片仍將面臨短缺,但不會像 2020 年秋或 2021 年那麼嚴重,也不會波及所有晶片。

台灣電子時報表示,晶圓代工產業已連續 5 季維持兇猛漲勢,今年 Q1 也將維持上漲。但在需求下滑雜音不斷,多家晶片客戶難以再向下游傳導成本壓力的情況下,Q2 晶圓代工報價將暫停上漲,或漲幅明顯收斂。

晶圓代工格局難生變

除了上述產業 4 大巨頭之外,英特爾、中芯國際( 00981-HK )、力積電等代工廠的表現依舊值得關注。

英特爾在 2021 年宣布其 IDM 2.0 計劃之後,正式重返晶圓代工市場。根據英特爾的計劃,預計將斥資 200 億美元在美國亞利桑那州新建 2 座晶圓廠。而目前已正式動工,預計自 2024 年開始量產 7nm 或更先進晶片,並將向外部客戶開放晶圓代工業務,這意味著英特爾將在晶圓代工領域直接與台積電、三星展開競爭。

而英特爾的目標,也的確是赶超台積電。按照英特爾之前公佈的晶片製程工藝升級路線圖,它的計劃是在 2025 年追趕上台積電的晶片製造技術。為了實現這一目標,英特爾制定了詳細的計劃,並且推出了龐大的 IDM 2.0 戰略,大力推動自建工廠。

除此之外,英特爾還計劃在歐洲投資新的晶圓產能,未來 10 年投資 950 億美元建立晶片工廠。第一階段將先建 2 座晶圓廠,之後持續增建,最後一共將建 8 座,總投資金額 800 億歐元,年底決定設廠地點, 2022 年開始動工。另外,業界傳出英特爾將在 2023~2024 年增加愛爾蘭、以色列與美國的產能,整體規劃在 5 年內擴增晶圓代工廠產能 30%。

隨著英特爾不斷擴產,英特爾與台積電之間的競合將變得更加激烈。客觀來說,台積電雖然也在全球擴產,但其在美國和日本新廠的佈局才剛剛起步,而歐洲市場更是沒有定案,相比之下,英特爾展現出了更快速的全球佈局速度。

另一邊,作為中國最大半導體製造業廠商,中芯國際 2021 年 Q3 的銷售收入為 14.15 億美元,環比成長 5.3%,與上期相比成長 30.7%,銷售收入和毛利率雙創新高。

中芯國際表示,在 2021 年生產營運面臨巨大挑戰的情況下,公司聚焦在保障生產連續性和持續產能擴充兩大重點,重新整理供應鏈,改良採購流程、加速供應商驗證、提升生產規劃和工程管理,預估全年營收年增率在 39% 左右。

據官網了解,中芯國際擁有全球化的製造和服務基地,在上海建有一座 200mm 晶圓廠,及一座擁有實際控制權的 300mm 先進製程合資晶圓廠;在北京建有一座 300mm 晶圓廠和一座控股的 300mm 合資晶圓廠;在天津建有一座 200mm 晶圓廠;在深圳建有一座控股的 200mm 晶圓廠,能夠向全球客戶提供 0.35 微米到 14nm 8 吋和 12 吋晶片代工與技術服務。

面對目前全球缺芯以及產能緊缺的情況,有不少媒體對中芯國際的擴產計劃和情況進行了報導,由於沒有看到其官方公開資訊和公告,筆者在比先不做揣測。大家如感興趣,可自行查詢了解。

重新回歸資本市場的力積電,從力晶轉型為晶圓代工企業後,積極整合力晶 12 吋晶圓廠與巨晶 8 吋晶圓廠。董事長黃崇仁指出,汽車電子將取代一般 PC、智慧型手機,成為半導體晶片重大需求下,力積電與客戶簽好長約,2022 年產能全滿。力積電還計劃投資興建銅鑼新廠,總投資達 2,780 億台幣,總產能預計達每月 10 萬片,自 2023 年起分期投產。

從晶圓代工廠商的業績看,在晶片持續短缺的情況下,過去一年多來晶圓代工廠賺的盆滿缽滿,可謂是缺芯時代的最大贏家。嚐到甜頭或看準時機的廠商,紛紛持續建廠、擴產,以滿足市場需求,進而來鞏固或改變產業地位。根據 TrendForce 提供的 2021 年 Q3 全球晶圓代工廠商排名來看,台積電、三星、聯電位列前三,格芯和中芯國際緊隨其後。

▲ 圖源:TrendForce

眾所周知,晶圓代工是一項需要巨額投資的半導體遊戲,並不是所有企業都能承受,這使得產業集中度越來越高。據 DigiTimes 報導,在 1998 年亞洲金融風暴以前,排名前五的晶圓代工廠約佔產業投資總額的 27%,但是到了 2008 年全球金融危機以後,比例上升到 58%,目前已達到 72%。

市調研究機構 IC Insights 的研究報告指出,未來幾年先進製程市場將掀起一場激烈的競爭,來自 5G、雲端運算、大數據相關應用的帶動,未來幾年對高性能計算、低功耗的需求不斷增加,將更需要先進工藝的支持。

從目前市場現狀來看,主要集中在三星和台積電之間的爭奪為主,聯電、格芯放棄了先進製程的發展,奮起而追的英特爾還差的較遠,受限於國際貿易關係的限制,中芯國際的發展也正面臨舉步維艱的艱難局面。

2021 年底,台積電 3nm 工藝試產,立即成為英特爾、聯發科( 2454-TW )、AMD、輝達、蘋果等奪爭的對象。三星也在積極爭奪 3nm 的先發優勢,計劃將於 2022 年上半年開始生產首批 3nm 晶片。按照規劃,三星的 3nm GAA工藝將採用 MBCFET 晶體管結構,將提高整體產能並引領最先進的技術,同時進一步擴大矽片規模並通過應用繼續技術創新。

此外,三星與台積電在 2nm 工藝上的競爭也相當激烈。在去年召開的晶圓代工論壇上,三星電子總裁兼代工業務負責人 Siyoung Choi 表示,三星電子將於 2025 年推出基於 MBCFET 的 2nm 工藝。據媒體報導,台積電預計 2nm 工藝的全面量產約在 2025~2026 年。

可見, 3nm/2nm 作為先進工藝下一代技術節點,成為三星、台積電的重點競爭環節。尤其是隨著台積電與三星陸續在美建廠,雙方在晶圓代工領域的競爭將更加激烈。

三星和台積電各具優勢。三星是一家 IDM 企業,具有儲存晶片和邏輯晶片的代工能力,其儲存晶片領域在全球具有技術和市場佔比領先的優勢。且在晶片架構創新上,三星率先轉向 GAA,可能略勝一籌,但是在晶片產能和良率等方面的實力上,二者差距依舊巨大。台積電擁有全世界最先進的邏輯晶片製程工藝,並且在先進工藝製程產品良率、質量方面保持全球領先。從全球晶圓代工產業 2021 年 Q3 營收佔比來看,台積電佔 53.1% 穩居第一,三星以 17.1% 的市場佔有率排在第二。

以兩者的產能對比為例,三星晶圓代工的先進製程產能只有台積電的 1/4,其中三星有 50% 產能需要自用,僅有 40% 產能對外開放,這也就意味著三星的總產能要遠少於台積電。雖然三星美國建廠或許能夠彌補這一劣勢,但考慮到台積電同樣有「赴美建廠」的計劃,所以想要光靠這一座工廠就想翻盤,顯然是不現實的。

考慮到三星晶圓代工業務今年不到 150 億美元的收入,無論在製程研發還是產能規模,都無法取代台積電。晶圓代工作為一個資本密集型產業,三星或許可以在一兩個製程節點上暫時處於領先,甚至把握機會捉住三兩個重要客戶,但總體而言,至少目前還無法對台積電構成威脅。

《虎嗅網》授權轉載

【延伸閱讀】