我在用葛林布雷的“神奇公式”發掘高資本報酬率I這篇文章中,提到我看了葛林布雷(Joel Greenblatt)在晨星(Morningstar, MORN-US)受訪的影片。影片中,葛林布雷提到了指數投資,不過我在投資策略上並不對指數投資感興趣,我感興趣的是他提到了一些關於資本報酬率(ROC)的看法。上一篇文章中,我們討論了葛林布雷用來判斷ROC的基本方法,以及一些基本和重要的關鍵商業優勢。若你還沒看過前一篇文章的話,我會建議你先回去看一下。其中最值得注意的一點,在於葛林布雷說他的投資組合中喜歡ROC達到50%的企業。

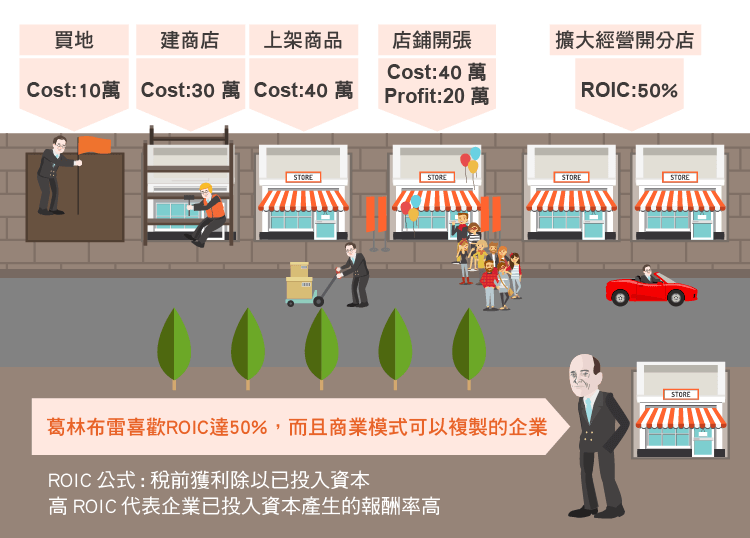

下列是葛林布雷在他的書中一再提到的例子:

- 假設你有一間店,包含買地、建商店、上架商品等的成本共花費40萬美元。

- 假設你投資的40萬美元能為你帶來20萬美元的稅前獲利

儘管我已經聽過葛林布雷提出這個概念至少10次以上(我也看過葛林布雷《不買飆股,年均獲利40%》這本書,雖然不如他前一本書《你也可以成為股市天才:解開頂尖基金經理人年報酬率50%的秘訣》,不過仍舊是本好書),但他在這個影片中提到了他選擇已投入資本報酬率(ROIC)達50%企業的量化方式是我沒聽過的。其實他的方法並不是真的這麼有突破性,因為我們都知道當估值和其它所有條件都是一樣的時候,高ROIC一定比低ROIC好,不過他的做法讓我想到以商業角度來看待這件事。

我們假想的企業有很好的商業模式(有50%的ROC),剛開店時投入的資本為40萬美元,並且能獲得20萬美元的稅前獲利。這確實是我們都會想擁有的企業,而且隨著時間的發展,若企業能夠擴大規模在更多的地點開店獲得相似的報酬率,那麼擁有這家企業的人應該也會變得非常有錢。

看起來很合乎邏輯,不是嗎?

身為價值投資人,有趣的是我們時常也會失去自己的眼光。我們是企業的擁有者,同時我們喜歡好企業勝過壞企業。(葛林布雷指出50%的ROIC明顯優於10%的ROIC)

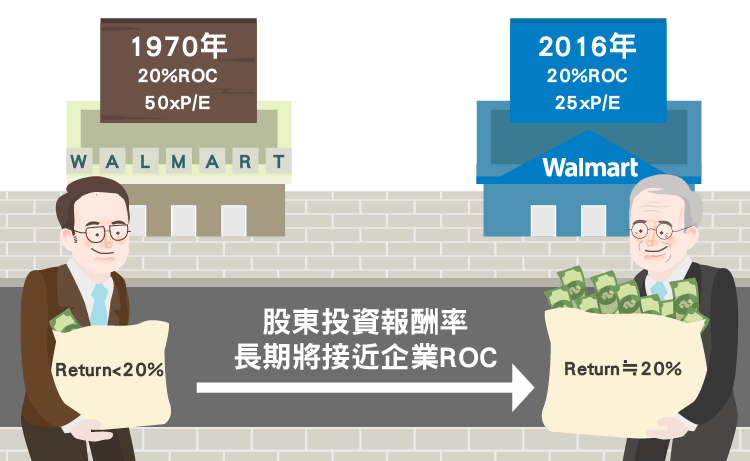

葛林布雷對50%ROIC的看法,讓我想到過去查理.蒙格(Charlie Munger)曾不斷提到的觀念,那就是企業股東的投資報酬率(長期結果)應該要能接近企業內部營運所產出的報酬率。現在,我們必需從估值的角度去了解這事的重要性。多數股東一開始的獲利都來自估值(他們所付出的價格),不過隨著時間過去,企業估值和品質間的差距將逐漸縮小。

蒙格舉了一個例子:企業的股東不能期望ROC6%的企業能為自己帶來高於6%的報酬率。相對地,ROC達18%的企業隨著時間過去,股東的投資報酬率會開始接近18%。

當然,最困難的部分在於如何判斷企業競爭優勢、續航力等問題,這也是為何班傑明.葛拉漢(Benjamin Graham)教我們估值(付出較低的價格)能幫助我們有更大的安全邊際。不過用簡單的數學來計算,企業穩定獲得18%的ROIC數十年後,帶給股東的報酬率將大幅優於6%ROIC的企業。

我曾經在現實中看過無數這樣的例子,長期來看(15到20年以上)確實會有這樣的結果,不過估值是早期甚至一開始10年最重要的因素(我自己的觀點),所以我們不能忘記估值的重要性。葛林布雷就愛將估值因素考量到投資決策中。不過長期來看蒙格還是對的,試想在70年代的沃爾瑪(Walmart, WMT-US)或者80年代的快扣(Fastenal)等公司,當時這些公司的本益比都高達50倍,但你的長期報酬率(若你持有到現在)很有可能接近企業長期的ROC(年均接近20%)。

我現在很喜歡預測誰是下一個沃爾瑪,但儘管我很有興趣知道哪間公司是下一個沃爾瑪,但我不認為自己有足夠的洞見可以持續做到這件事,所以我會將葛拉漢的選股原則(估值)納入我的投資策略中。

在葛拉漢的方法下尋找有50%ROC的企業非常有趣,因為多數的公司都是文章前面葛林布雷所舉例的那種商店模式。這些店家能夠從已投入的40萬美元資本產出20萬美元的獲利,不論任何原因這些企業當下都是非常便宜的。我看了一下葛林布雷旗下基金最新的持股名單,確實當中有很多企業都有很高的ROC(不過葛林布雷新的投資方法並不適用於我們,因為他持有的股票太多,但從這些企業中選擇年報來閱讀應該會很有趣)。

另外我有一個方法,就是建立一個很簡單的篩選表格來尋找高ROC、ROA或者沒有運用太多槓桿的高ROE企業。這裡有一篇文章是我總結一些可觀察的指標,我偶爾隔一段時間就會拿出來檢視一下。我認為一般人運用這些概念能更好的了解企業,而且要專注在好了解而且較可預測的企業。

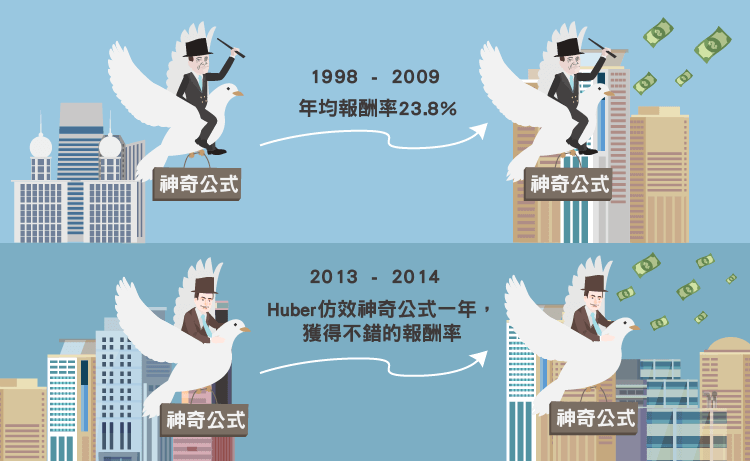

葛林布雷的“神奇公式”長期所獲得的報酬率是相當值得介紹的:

1988到2009年均報酬率達23.8%(根據書中資料)

去年,我開始追蹤兩組仿效“神奇公式”的投資組合,這兩組投資組合都有我在2013年1月1日用“神奇公式”所找出的30支股票,兩組分別是市值超過2.5億美元和20億美元的股票組合。雖然一年的績效對我來說並不代表什麼,但這兩組投資組合的報酬率都出奇的好。

這樣看起來誰不會想用“神奇公式”來投資呢?雖然我認為長期來說很難打敗“神奇公式”,不過我的投資哲學中風險管理(了解自己持有的股票並量化每支股票下跌的可能)是最重要的一件事。我自己很難讓電腦幫我選股就決定買什麼,所以我自己不會用篩選程式這種選股法。我確實同意系統選股(便宜品質又好)的概念,我只是不太能接受將資金配置在自己不懂和沒有研究的企業上。

對於葛林布雷來說,他則有辦法運用自己的系統化選股策略來獲得不錯的報酬率。我會採用他的概念(還有像是葛拉漢、巴菲特等許多價值投資人),並且持續尋找低風險的便宜股票。

另外,我在上篇文章中原本說會於這次提到巴菲特在1980年代演講關於高ROC企業的有趣研究,不過由於此篇文章長度已經有點長,這部分我恐怕要順延到之後有時間再來談,我相信大家對這部分應該會有非常高的期待。

《Base Hit Investing》授權轉載

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)