編註:作者原文撰寫於 2015 年 7 月 7 日。

我已經聽了一半 “石油的歷史(A History of Oil) ” 這個 podcast 節目。這是一個傑出的節目,從介紹石油業之父 George Henry Bissell 開始,他在 1853 年開始實驗來自賓夕法尼亞州西北方所發現的 “石油”。當時,Bissell 以 526 美元委託別人研究這個奇特的物質,並確定它可以提煉成高度需求的煤油,可用於點亮家庭的燈光。自從鯨油變得越來越昂貴(全球鯨魚數量從 “高峰” 開始下滑),這種新發現的油可作為鯨油的替代品,因此相當有利可圖。

“石油的歷史” 系列節目,接著開始講述石油產業的發跡,從迷人的 “石油河” 開始,石油的開採從小鎮 Titusville 開始。這個位於賓夕法尼亞州西北部山坡的小鎮,很快成為了 1860 年代版本的加州淘金熱,人口由 250 人快速成長至 1 萬人,房地產價格飛漲,財富也迅速累積。

當時名為 Jonathan Watson 的幸運兒成為第一個因石油而致富的百萬富翁,他所擁有的一塊土地正是由 Bissell’s Pennsylvania 石油公司(Bissell’s Pennsylvania Rock Oil Company)的僱員 Edwin L. Drake ,第一個成功鑽探油井的地方。

“石油的歷史” 系列的 podcast 講述了許多因石油致富的早期故事,以及石油產業繁榮和蕭條的過程。在石油產業的歷史中,有一位 23 歲的雜貨店店主約翰·洛克斐勒(John D. Rockefeller),他一開始在店內銷售煤油,最終轉變成投入煉油業務,後來成立標準石油(Standard Oil),這是有史以來世界上最有價值、最令人敬畏的公司之一。

事實上,這間公司也成為了第一個石油巨頭,但後來被一位來自俄亥俄州野心勃勃的民粹主義者 John Sherman 打破。John Sherman 的經歷包括了眾議院、參議院、財政部長和國務卿,並提出了一個名為 “Sherman 反壟斷法” 法案。該法案在參議院中以 52 比 1 的席次通過,且在眾議院一致表決通過。這項法律也開啟了石油巨頭與政府監管之間多場纏鬥的序幕。

標準石油後來被拆分成碎片般的小公司,但在這之前,洛克斐勒曾是世界上最富有的人,他創造出的淨財富接近於今天的 1 兆美元,遠遠超過比爾.蓋茲(Bill Gates)、巴菲特(Warren Buffett),或任何今天的超級富豪。對於一個野心勃勃的年輕食品雜貨商人,並設定希望能在一生中賺到 10 萬美元目標的人來說,這個結果當然很不錯。

石油產業

因為 2014 年秋天能源價格暴跌,我開始逐步調查石油產業。有一間公司我有以小部位的資金進場,但多數時候我只是靜靜站在一旁觀察。總體而言,我持續看到債務負擔沉重的公司不斷掙扎,而且現金流逐漸被榨乾。許多這類的公司是殭屍企業,幾乎一定會破產,隨著它們的收入下降、利潤率下滑,固定成本(如利息支出)將持續侵蝕每桶石油的生產利潤。

我認為石油產業是非常有趣的,因為它是標準反應繁榮/蕭條週期的產業之一。尤其是 “上游” 勘探/生產的石油公司。

索羅斯(George Soros)曾在 1985 年的 “真實實驗” 中談到油價:

“供給曲線反轉。大多數石油生產者需要一定的金額才得以維持營運;隨著油價下跌,它們將嘗試增加產量來銷售,直到價格下跌到高成本生產商無法維持損益兩平之下。其中,許多公司將無法償還債務。”

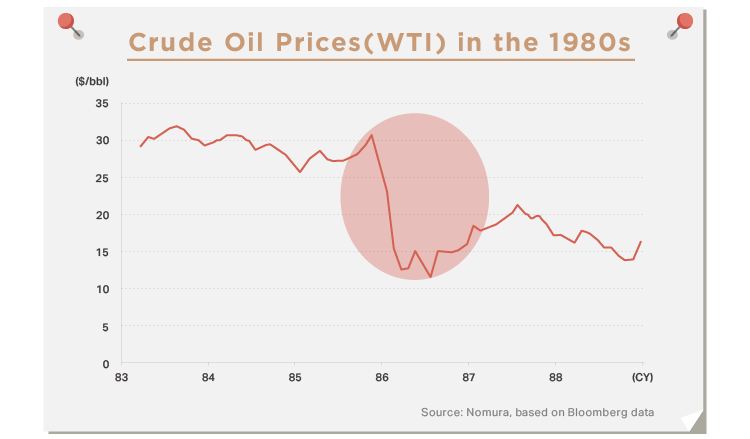

許多的事物會改變,但更多的事情並不會。在 1985 年,沙烏地阿拉伯試圖用減少產量來刺激油價上漲,但卻沒達到效果,他們對此感到沮喪。因為如此,他們決定將目標從價格轉向市佔率。1985 年 12 月,石油輸出國組織(OPEC)正式宣布它們要維持市佔率(即維持或提高生產量)的意圖,這項消息震驚了每個人。在接下來的 6 個月裡,石油價格從每桶 30 美元跌至 15 美元,下跌 50%。

這看起來是不是很熟悉呢?

1986 年的油價重挫,與 2014 年 11 月開始發生的一系列事件非常相似,當時 OPEC 再次宣布打算維持產量以維持市佔率,藉此打擊美國的高成本石油生產商。

在 1985 年和 2014 年,生產者(OPEC 和美國國內的生產商)的這些決定,都違背了 “理性經濟人” 的邏輯。

“理性經濟人” 在哪裡?

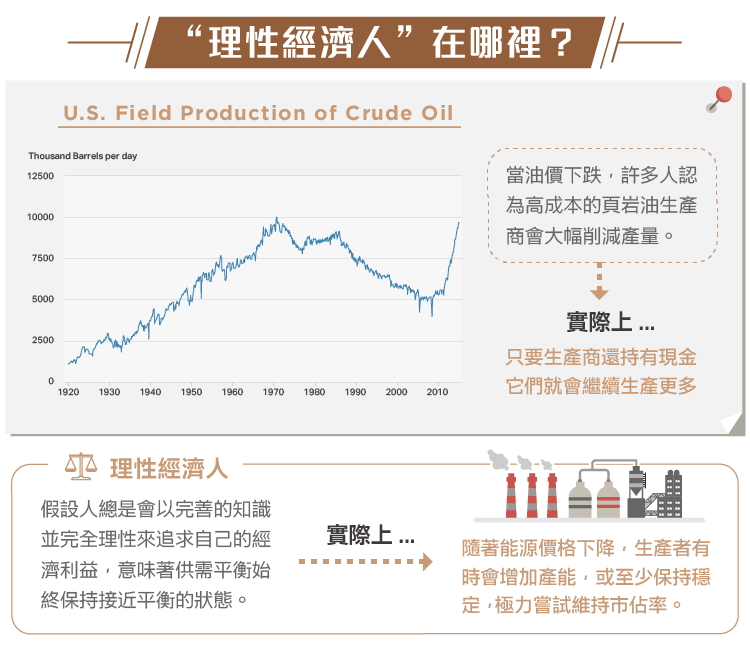

經濟學中的 “理性經濟人” 理論,基本上假設人總是會以完善的知識並完全理性來追求自己的經濟利益,意味著他採取的行動,都將使供需始終保持接近平衡的狀態。例如,隨著商品價格下跌,理論上需求會增加,或者生產量會減少,這種狀態應該總是趨於平衡。

這很有道理。例如,當價格上漲時為了滿足需求,化學公司會選擇增加產能或增加利用率。和多數商品企業一樣,這最終將導致產能過剩和成本結構膨脹。隨著週期超過其高峰,企業將被迫裁員,削減產能,有時甚至會在價格下跌時會完全排除產能,這些做法將使週期再次循環向上。

最終 “經濟人” 出現了,然後週期結束。但在這種自我糾正過程發生之前,自我強化的行為(如索羅斯所說)是普遍的,這種行為使價格還有供給與需求遠離了 “平衡”。

因此,有時現實和經濟學理論之間會有一個隔閡,真實世界中的 “理性經濟人” 是不存在的。

例如,銀行會因為它們的放款金額增加而影響抵押品價格。2000 年代中期的房地產泡沫、證券化和新興金融產品如債務擔保證券(Collateralized Debt Obligation, CDO)推升了房價,這些新產品為 CDO 創造了一個全新的市場,因為投資者對這些證券的需求增加,也刺激了更多貸款的產生。

當以證券形式包裝和出售的貸款越多,放貸人也願意提供更多貸款,這意味著更寬鬆的信貸環境和對實際產品(房子)的更多需求。這個循環週期會自我強化多年。銀行願意在房屋價格不斷上漲時,提供超過 100%(或更多)的貸款,但此時房價的上升主要是因為銀行願意放貸。這是雞生蛋,蛋生雞的循環。

這個概念幾乎與過去每個繁榮/蕭條週期的發生相同。

石油產業的發生狀況相當類似。但有趣的是,過去 9 個月發生的事情令許多經濟學家和產業分析師感到驚訝。當油價開始下跌,許多人認為高成本的頁岩油生產商會大幅削減產量,因為最終這些生產者的資金將耗盡。但有趣的是,只要它們還持有現金,它們就會繼續生產更多石油,即使石油價值完全被摧毀也一樣。到了 2015 年 4 月,價格下跌的 6 個月後,美國原油產量創下了數十年來新高:

因此和經濟學理論的說法不同,實際上發生的事情是隨著能源價格的下降,生產者有時會增加產能(或至少保持穩定),極力嘗試維持市佔率。或者是國家(如 OPEC 國家)也會增加產能以抵消價格下跌的損失,並滿足政府財政預算需求。

索羅斯制定反身性理論是正確的,這在 1960 年代末適用,也適用於 1986 年沙烏地阿拉伯在石油市場上的決定,更一樣適用於 2014 年 OPEC 繼續保持其生產水平的決定。

有趣的是,這種相同的行為在 1880 年代也流行過。

在當時,油價隨著供給需求波動劇烈,繁榮和蕭條週期也一再反覆上演。這種毫無頭緒的價格變化令洛克斐勒感到沮喪,他專門從事煉油的 “下游” 業務,這意味著他不得不從這些不合理的生產商那裡購買原物料,只能任憑市場的波動擺布。

“石油的歷史” 中有一集描述了精彩的故事,當時洛克菲勒違反了自己董事會的建議,開始買入每一桶開採出來的石油,並努力打擊那些瘋狂在 “價格競賽” 中鑽更多油的生產者,阻止他們不合理的行為。洛克菲勒最終迫使他的公司進入上游(生產)業務,以便控制更多煤油所需的原物料,使產業增加了“理性經濟人”行為的元素。

但無論是人性或石油業務的性質使然(或兩者都是),這種對經濟邏輯的蔑視會不斷反覆上演。

就在不久前,伊朗承諾如果制裁解除,儘管石油價格是一年前的一半,它也將產出兩倍的產量。

與此同時,美國石油產量雖然在過去幾個月開始放緩,但在 4 月原油產量又上升自 1972 年以來的高點。使分析師、經濟學家和中東的石油生產國都摸不著頭緒。

我非常推薦 “石油的歷史” 給任何想在石油產業中尋找便宜貨或做空機會的人。可以肯定的是若價格持續低迷,這場油價的屠殺將會繼續。石油產業非常艱困,就像多數的大宗商品企業一樣。但這狀況也非常有可能提供一個好機會,給那些有能力尋找便宜貨的人,他們能夠在所有人恐懼時貪婪。(編譯/Rose)

《Base Hit Investing》授權轉載

【延伸閱讀】