在過去的文章中,我曾描述全球公司如何做出投資、融資,以及決定返還股東多少資金。我向來強調,無論任何地區的上市公司,其已投入資本創造的報酬率很難超越資金成本。我另外也提出證據表示,很多產業和地區裡的公司其融資和股利政策是失效的,此狀況反應了管理階層的慣性和無能。在公開市場中,由不良高層管理的劣等公司比例高於由優秀高層管理的優質公司。

本文,我想描述優質公司和優質投資標的之間的區別,因為我認為優質企業可能經常會是不好的投資標的,而劣等公司反而更可能是好的投資標的。我同時要告訴大家,不是所有優質的公司都有好的經營者,但許多劣等公司卻有適任的管理階層。

優質企業與管理階層跟優質投資標的間的區別

一般的投資建議,往往在優質公司、優質管理階層和優質投資標的間界定不清。通常,我們會認定說如果該公司是優質企業,通常是因為它擁有優秀的管理階層,而如果公司有優秀的管理階層,通常會是一個優質的投資目標。但這不是真的,我們必須能夠明確定義何謂優質公司,確定如何判斷一間好公司有優秀的管理階層,以及確定優質的投資需要有哪些要素。

好公司與壞公司

有很多標準可用來判斷公司是否為優質企業,但是每一種標準都有缺陷。你可以從 “獲利率” 開始,一間公司能創造更多獲利理應比創造較少獲利的公司來得更好,但如果公司是資本密集型(創造的獲利與已投資資本相比很低),或高風險公司(需要很高的報酬才能達成損益兩平)就不能用此方式判斷。

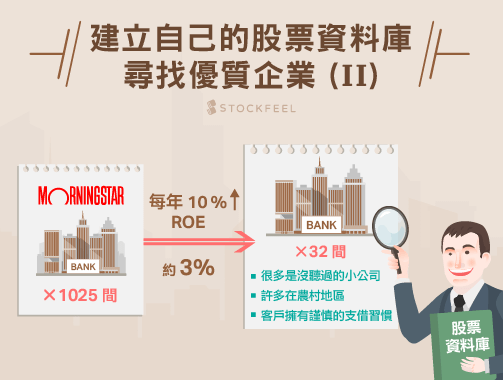

你可以用 “成長率” 來觀察,但我曾經在另一篇文章中提到過,成長對價值可能是好事也可能是壞事,也可中立看待,因為公司可以有高度成長但卻破壞了公司價值。對我而言,衡量公司品質最好的方式是高超額報酬率,即資本報酬率遠高於資金成本,但我也曾經警告過衡量資本報酬率該注意的事項。我製作了 2017 年 1 月全球企業的超額報酬統計。以下是我所得到的結果:

優質與糟糕的管理階層

如果一間企業創造的報酬率高於或少於機會成本(資金成本),我們可以安心的依此斷定這是一間有優質或糟糕管理階層的公司嗎?其實並無法!這些 “優良” 或 “劣質” 公司反映出的可能僅是公司目前發展週期、進入壁壘或總體經濟因素(匯率變動、地區性風險、商品價格波動)。

優秀管理階層的本質,在於他們能認清公司所處的生命週期,並做出適合所處週期的決策。如果企業價值取決於其投資決策(投資稀有資源)、融資決策(利用的債務總量和類型)和股利決策(現金返還的量和方式),優質的管理階層應該是指能對這三種決策做出最好決定的人。

對於一個年輕的成長型公司,這代表管理階層要能夠做出好投資以驅動成長,而不過度使用債務槓桿或付太多股利。

而隨著公司開始成熟,優秀的管理階層會轉為防守姿態、保護其品牌名稱和特許經營價值,使用更多的債務槓桿,並向股東返還更多現金。對於邁入衰退期的公司,“優秀” 管理者的條件除了避免投資過多不良業務,也要使公司從現有投資中脫離出來,將更多現金歸還給股東。我判斷管理階層優劣的方法,是對公司進行兩次評估,一次是根據目前管理情形(現狀)評估,一次是根據新的情形(“最佳化” 管理階層)評估。

我將最佳化價值與目前價值的差異稱為 “控制價值”,我認為這是一種衡量管理階層品質的指標,“優質” 的管理階層會讓控制價值往零縮小,而 “差勁” 的管理階層則會讓這個數字增加。

優質與劣質的投資

我們現在已經完成了優質公司與優秀管理階層的定義,讓我們開始思考好的投資是什麼。一間公司要是一項好投資,你就必須將價格列入考量。畢竟,即使是由最優秀的管理階層經營的世界上最偉大的公司,如果價格過高,也可能是一項糟糕的投資。

相反來說,由最糟糕的管理階層經營的世界上最糟糕的公司,如果價格足夠便宜,同樣有機會是一項好投資。因此在投資之前,應該將你所得到的公司基本面價值和目前市場上的交易價格進行比較。

如同你看到的,投資是要尋找價格與價值的不一致,衡量市場評估公司的品質與實際情況的不同。

篩選價值與價格不相符的公司

看完上一段,你應該了解為什麼選擇股票進行投資,如果只單用價格或價值來觀察會使你誤入歧途。因為,如果你的投資策略是買進低本益比(PE)的股票,你可能最後會得到很多看起來便宜,但實質上卻是不良投資標的的公司,這些股票便宜是有原因的,因為它們做出糟糕的投資、借太多錢、採用的現金返還政策會破壞價值。

相反來說,如果你的投資策略是專注在找到優質公司,他們有寬廣護城河、低風險。但當這些優質公司的價格已經過度反應該公司的優質價值,這也很可能是差勁的投資。

實際上,要成為一位成功的投資者,你必須找到價值與市場價格不相符的標的,一間擁有優秀經營團隊的優質企業,當它有一間劣等公司的價格,你該選擇 “買進”。以這個目標為前提,讓我們思考你該如何運用乘數來進行挑選,我使用 PE 來說明這個過程。我們從一個非常基礎的股利折現模型開始,你可以忽略 PE 驅動基本面的因素:

這個方程式將 PE 與成長、風險(股東權益成本)和成長品質(股利支付比或股東權益報酬率)三種變數結合在一起。把這三種變數放入計算價值的方程式,你可以很快的發現低成長、高風險和低股東權益報酬率的公司會以低 PE 價格進行交易。而高成長、低風險和股東報酬率較好的公司會以高 PE 價格交易。如果你希望篩選好的投資目標,你需要尋找低 PE、高成長,低股東權益成本和高股東權益報酬率的股票。

要發掘這些標的,我列出代許多不同的乘數指標,可用來篩選出廉價和昂貴公司價值的不一致。

如果你想知道股東權益風險與經營風險兩者之間的差別,答案很簡單。經營風險是反映你所營運的企業風險,股東權益風險則是反應經營風險被財務槓桿反大的部分;前者是由資金成本衡量,後者是由股東權益成本衡量。對於股利支付率,我的定義比起傳統定義的股利分配更廣;我會將股票回購也加入現金返還的計算中,因此像蘋果(Apple, AAPL-US)這樣的公司也擁有高股利支付率。

總結

如果因為這篇文章的長度,使你完全忘記了重點,我不怪你。讓我總結一下。區分優質公司與劣等公司是容易的,判斷公司的管理階層是否優秀則更複雜一些,但最難分辨的是哪些才是好的投資標的。

優秀的公司在成長中的市場具有強大競爭優勢,其營運結果(高利潤率、高資本報酬率)反映了這些優勢。在有優秀管理階層的公司,投資、融資和股利決策反映了公司如何將價值最大化,因此可能會有次佳管理團隊經營的優質企業,或是具有優秀管理階層的劣質公司。優秀的投資,是要買在低於公司價值的價格。

因此,優秀的公司也有可能因為價格過高而變成不好的投資,而糟糕的公司在夠低的價格也有可能成為良好的投資。因此,我希望能以便宜的價格,買進具有優秀經營團隊的優質公司,但要這些條件都具備,往往很困難。所以我設定自己的買進或賣出決策,是在正確的價格下,選擇買進一間無論經營層好壞的劣質公司。而如果在不合適的價格下,我會避免那些屬於超級巨星的公司。雖然可能有過度簡化的風險,但這裡是我的買進/賣出判斷表:

《Musings on Markets》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)