在矽谷銀行(SVB Financial Group, SIVB-US)倒閉引發人們對其他擁有大量未投保存款的地區性銀行的擔憂之後,第一共和銀行成為市場關注的焦點。而在重要的央行會議日前夕,「央媽」沒能成為「救世主」,拯救歐美股市的是華爾街出手、銀行產業「自救」的好消息。

編按:2023/05/01 更新,監管單位表示,第一共和銀行已遭到接管,並由 JP Morgan 接手。

編按:2023/04/29 更新,據傳第一共和銀行將被 FDIC 接管,而 JP Morgan 和 PNC 是潛在收購者,受此消息影響,第一共和銀行股價單日再洩 43%,單周下跌幅度來到 74%,續創歷史新低,如果消息屬實,將成為 2023 年 3 月以來繼 SiliconValley Bank 和 Signature Bank 第 3 家倒閉的美國銀行。

編按:2023/04/25 更新,第一共和銀行於美國時間 04/24 盤後公布 2023 Q1 財報,即便第一共和銀行於 3 月時獲得銀行團的存款挹注,但除去銀行團挹注的金額(約 300 億美元),其存款在第一季仍下降超過 1,000 億美元(1,764.3 億美元至 1,044.7 億美元),雖然每股盈餘大幅優於預期(1.23 美元 vs 0.85 美元),但仍使第一共和銀行的股價盤後重挫達 22%。

編按:2023/03/21 更新,雖然第一共和銀行已獲得共 11 家大銀行挹注 300 億美元存款,但第一共和銀行的流動性問題依然未獲解決,並遭到信評機構標準普爾再次降評,評級來到了垃圾債等級,為 4 天以內第 2 次被降評,股價在 3 月份已累積下跌達 90%,據傳這些大銀行或將再次採取援助行動來幫助第一共和銀行度過難關。

第一共和銀行事件回顧

第一共和銀行成立於 1985 年,是一家加州特許商業銀行,總部設在舊金山。第一共和銀行是美國第 14 大銀行,截至 2022 年底,該行擁有約 2,130 億美元的資產,市值 320 億美元。

第一共和銀行和矽谷銀行不同,後者的存款主要來自科技產業的公司,比如 Meta 集團,而第一共和銀行的存款主要來自那些公司的老闆和高層,比如祖克柏。

就像很多地區性銀行一樣,第一共和銀行有大量存款超過聯邦存款保險公司(FDIC)的保險上限 25 萬美元,這個比例為 68% 。雖然比矽谷銀行的 94% 要小得多,然而也難逃擠兌狂潮。

第一共和銀行的反應相當快, 3 月 12 日星期天,就在矽谷銀行倒閉被接管的當天,它宣布已經和摩根大通(JPMorgan, JPM-US)達成協議,可以隨時獲得現金,並稱帳上有 700 億美元的現金可以兌付儲戶提款。

然而,此舉似乎並沒能贏得市場的信任, 3 月 13 日星期一一開盤,第一共和銀行股價就暴跌 67% ,跌幅一度擴大逾 78% ,並多次觸發熔斷暫停,最後收跌 61.83% 。不過, 3 月 14 日開盤,股價又暴漲 60% ,最終收漲 26.98% 。

3 月 15 日,全球三大評級機構中的兩家下調了第一共和銀行評級。標普全球(S&P Global, SPGI-US)評級公司將美國第一共和銀行的發行人信用評級從 A- 下調至 BB+,將其列為投機級,即“垃圾級”,惠譽國際也將評級從 A- 下調至 BB。理由是第一共和銀行可能面臨高流動性壓力,資金大量外流,這意味著其需要更多存款、更多美國聯準會借款,並暫停派發普通股股息。第一共和銀行股價又應聲下挫,收跌 21.37 %。

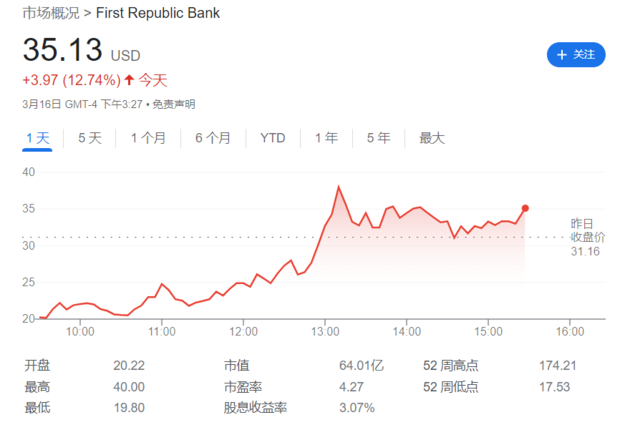

3 月 16 日,開盤急挫 25% ,一度跌超 41% ,隨後,不斷有消息流出,摩根大通執行長傑米·戴蒙會見財長耶倫,摩根大通正在牽頭其它銀行救助第一共和銀行……

隨著真真假假消息的流出,第一共和銀行的股價像雲霄飛車一樣上竄下跳,多次熔斷,一會兒是跌得太快熔斷,一會兒又漲得太快熔斷,生動演繹出股市像一個躁狂抑郁雙相症患者。

最後在拜登政府的牽線下,美銀、花旗、摩根大通(JPMorgan, JPM-US)、富國銀行(Wells Fargo, WFC-US)等 11 家大行同意聯合向第一信托銀行存入約 300 億美元,美股指和銀產業指數隨之進一步走高。標普和納指雙雙創 1 月公布 12 月非農就業薪資成長超預期放緩以來最大日漲幅。

危機結束了嗎?種種跡象表明,美國銀行產業危機還在進一步發酵。

目前瞬息萬變的形勢讓人想起 2008 年金融危機期間銀行體系的戲劇性事件,當時摩根大通扮演白衣騎士的角色,先後收購了貝爾斯登和華盛頓互惠銀行。但隨之而來的是訴訟、損失和政治壓力。

另一方面,矽谷銀行(SVB)的倒閉將銀行風險推到了最前端,「債券浮虧」和「不穩定存款」成為了銀行產業的原罪,這也將美國第八大銀行——嘉信理財推上了槍口,嘉信理財的客戶在 3 天內從其優選基金中提取了 88 億美元。與此同時,美國聯準會貼現窗口借款暴增,總量超過 2008 年金融危機時期。

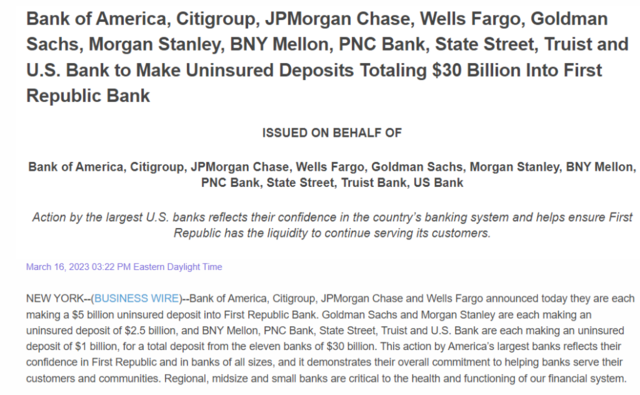

華爾街 11 家大行出手拯救第一共和

3 月 16 日週四美股尾盤,摩根大通、花旗等美國大型銀行向第一共和銀行注入 300 億美元流動性。

根據一份聯合聲明:

美國銀行(Bank of America, BAC-US)、花旗集團(CitiGroup, C-US)、摩根大通和富國銀行今天宣布,他們將各自向第一共和銀行存入 50 億美元的無保險存款。高盛和摩根史坦利各存入 25 億美元的無保險存款,紐約梅隆銀行、PNC 銀行、道富銀行(State Street Corp, STT-US)、Truist 和美國合眾銀行各存入 10 億美元的無保險存款,這 11 家銀行的存款總額為 300 億美元。

美國最大銀行的這一行動反映了他們對第一共和銀行和各種規模銀行的信心,也表明了他們對幫助銀行服務客戶和社區的總體承諾。區域銀行、中型銀行和小型銀行對我們金融體系的健康和運作至關重要。

繼矽谷銀行和Signature兩家銀行被接管後,少數銀行出現無保險存款外流。美國的金融體系是世界上最好的金融體系之一,美國的銀行——大中型銀行和社區銀行——在滿足其獨特客戶和社區的銀行產業務需求方面做得非常出色。美國的銀行體系信用強,流動性充裕,資本雄厚,獲利能力強。最近發生的事件並沒有改變這一點。

美國最大銀行的行動反映了其對美國銀行體系的信心。我們一起將我們的財務實力和流動性部署到最需要的更大系統中。中小型銀行支持當地客戶和企業,創造數百萬個就業機會並幫助改善社區。美國的大型銀行與所有銀行團結一致,支持我們的經濟和我們周圍的所有人。

第一共和銀行則發布聲明稱:

美國最大銀行的這種支持反映了對第一共和銀行及其繼續為客戶和社區提供堅定不移的卓越服務的能力的信心。

第一共和銀行創辦人兼執行主席 Jim Herbert 和執行長兼總裁 Mike Roffler 表示:「我們謹向這些銀行表示感謝。他們的集體支持加強了我們的流動性狀況,反映了我們業務的持續質量,並且是對第一共和銀行和整個美國銀行體系的信任投票。此外,我們要向我們的同事、客戶和社區表示最誠摯的感謝,感謝他們在此期間的持續大力支持。」

消息傳出後,第一共和銀行股價延續漲勢,並將漲幅擴大至 12% 以上,股價位於 35 美元上方。

更早之前的消息稱,包括摩根大通、花旗集團、富國銀行、摩根史坦利等在內的美國幾家最大銀行正在討論與第一共和銀行的潛在交易,包括可能的注資,以支撐該銀行。消息人士稱,目前第一共和銀行有多種選擇,其中包括多種形式的融資,被全面收購也是選項之一。

近來,客戶從第一共和銀行撤出數十億存款,該銀行在週末試圖通過一項交易來遏止這一趨勢,該交易於週日宣布,美國聯準會和摩根大通等為該銀行提供了總計 700 億美元的可用流動性。

知情人士說,該銀行一直保持穩定,存款損失並不大。但標準普爾全球評級週三將該行的債券評級下調至垃圾級,投資者繼續拋售,增加了更多的不確定性。

該銀行的股票本周下跌了大約四分之三。其市值已從 3 月 8 日矽谷銀行危機開始時的 210 億美元降至不到 50 億美元。

第一共和銀行的業務和股票市場估值長期以來一直令銀行產業羨慕不已。該行專注於美國沿海富裕地區的高凈值人群和企業,貸款業務包括向紮克伯格這樣的人提供巨額抵押貸款,這些貸款中的壞帳率非常低,截至 2022 年底,該銀行擁有約 2,130 億美元的資產。

儘管去年該銀行的利潤有所成長,但美國聯準會的激進升息依然給公司帶來了損失。

市場狠狠地打臉

看著第一共和銀行似乎能夠起死回生之際, 3 月 17 日週五,另一家信用評級機構穆迪(Moody’s, MCO-US)也將第一共和銀行的評級下調至垃圾級,理由是營運環境迅速惡化。

同時,市場認為, 11 家銀行注入的資金是存款,而不是資本金,雖然可以緩解現金短缺的燃眉之急,卻不能解決獲利問題。當天第一共和銀行股價收跌 32.8% 。

這直接打臉華爾街和華盛頓,在摩根大通帶領 11 家銀行聯手注資後,葉倫盛讚華爾街的自救姿態,並稱這表明了美國金融體系的堅韌性。

3 月 17 日盤後第一共和銀行宣布,將通過發行新股從其它銀行或私募基金籌集資金,充實現金與資本金。盤前股價又暴跌。

隨後 3 月 18 、 19 日這個週末,美國政府似乎並沒有採取任何看得見的措施。消息面相當平靜,不像上個週末,一片沸騰,舉世矚目。

危機還未結束

Keefe, Bruyette and Woods 的分析師 Christopher McGratty 認為:

通常情況下,潛在的被收購新聞會支撐股價。但在矽谷銀行危機後遭遇大量存款外流之際,第一共和銀行可能依然難以從困境中脫身。鑒於出售的價值是按照市值計算的,任何潛在的出售對現有股東來說都可能是一個艱難的結果。

這種瞬息萬變的形勢讓人想起 2008 年金融危機期間銀行體系的戲劇性事件,當時摩根大通扮演白衣騎士的角色,先後收購了貝爾斯登和華盛頓互惠銀行。但隨之而來的是訴訟、損失和政治壓力。摩根大通執行長 Jamie Dimon 曾表示,他再也不會參與美國政府主導的救助行動。

另一方面,美國銀行體系依然脆弱,美國聯準會貼現窗口借款暴增,總量超過 2008 年金融危機時期。

最近一周,銀行產業通過兩個信貸安排工具總計從美國聯準會借出 1,648 億美元,凸顯出在矽谷銀行倒閉後資金面正在日趨緊張。美國聯準會公布的數據顯示,截至 3 月 15 日的一周,美國聯準會通過貼現窗口貸出的資金達到創紀錄的 1,528.5 億美元,高於前一周的 45.8 億美元。上一個紀錄高點是在 2008 年金融危機時創下的 1,110 億美元。

數據還顯示, 美國聯準會推出的銀行定期融資計劃(Bank Term Funding Program)共貸出資金 119 億美元。從這幾個數字可以看出美國銀行體系仍然脆弱,尚未完全走出矽谷銀行和Signature Bank(SBNYP-US)倒閉後存款資金搬家的困境。當周其他貸款余額總計 1,428 億美元,反映出聯邦存款保險公司對矽谷銀行和 Signature Bank 的過渡銀行所提供的貸款。

還有研究數據表明銀行體系仍然脆弱,美國來自南加州大學、西北大學、哥倫比亞大學、史丹佛大學和 NBER 的五位研究人員也研究指出:

美國銀行系統的持有資產的市值比其帳面價值所顯示的實際上要低 2 兆美元。所有銀行持有的按市價計價的資產平均下跌了 10% ,排名最低的 5 個百分位數下跌了 20% 。有 10% 的銀行存在比 SVB 更大的未確認損失, 10% 的銀行資本低於 SVB。

以所有美國銀行為樣本,即使只有半數未投保的儲戶決定提款,就有近 190 家銀行面臨對投保儲戶造成損害的潛在風險,有 3,000 億美元的投保存款面臨風險。

總體而言,銀行資產價值的下跌極大地增加了未投保儲戶擠兌銀行的脆弱性。

以上研究人員還指出:

在銀行資產市值下降之前,所有美國銀行的資本都是正數。然而,減記這些資產市值之後,累積總資產達 11 兆美元的 2,315 家銀行出現了負資本。銀行持有資產價值的下降顯著降低了銀行資本質量,並增加了銀行破產的風險。

從更深層次的緣由來看,長期的貨幣寬鬆已經將銀行的證券資產市場打造成了十兆級的龐然怪物,令人望而生畏。

也許這一次靠著流動性又拯救了市場,但問題是能救到什麼時候?

潛在「巨雷」?嘉信理財是不是另一個 SVB?

在 SVB 帶來的風暴中,「大規模債券浮虧」和 「不穩定存款」成為了原罪。

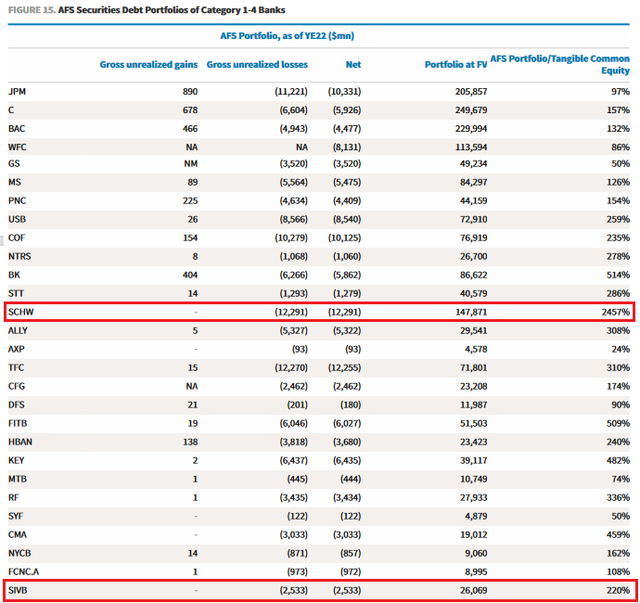

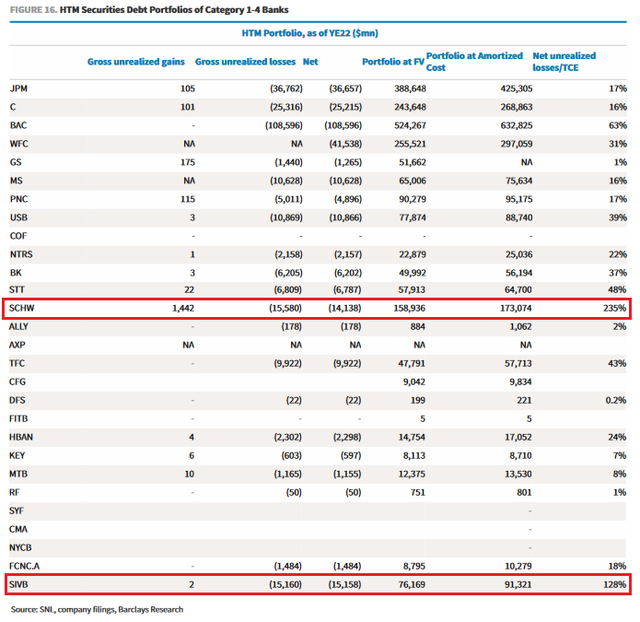

而在巴克萊(Barclays PLC, BCS-US)最新的銀行資產負債風險篩選中,我們看到了另一家公司。它持有的可出售金融資產(AFS)規模是有形股本的 24 倍,比 SVB 大十倍,浮虧比 SVB 高 100 億。而它持有到期金融資產(HTM)的浮虧達到了有形股本的 2.35 倍,比 SVB 翻一倍。

也就是說,如果把這些持有的資產拋掉,SVB 虧掉了一個自己,那它至少要虧掉兩個自己——它就是嘉信理財,美國最大的經紀公司,市值排名第八大的銀行。 而最新消息稱,嘉信理財的客戶在 3 天內從其優選基金中提取了 88 億美元。

因為受到 SVB 的波及,嘉信理財一度下跌 40% 。

嘉信理財(Charles Schwab)成立於 1971 年, 50 餘年來從一個小型的折扣經紀商成長為全美最大的金融財富管理公司,資產總額 5,510 億,相當於 SVB 的 2.5 倍,並坐擁 7.4 兆美元客戶資產。

嘉信理財的異常也源自他特別的業態,他幾乎算是一家混業銀行的券商。因此相比銀行整體 50% 信貸+ 25% 證券的資產結構,嘉信則有 60% 的資產投資於證券組合。

持有證券原本被認為是支持銀行流動性的一種方式。但隨著利率的飆升,持有證券反而變成了關鍵的風險點。巴克萊表示,銀行持有的 HTM 證券未實現虧損總額超過 6,000 億美元。而嘉信理財的風險也就自然而然的要比銀行平均值高接近 3 倍。

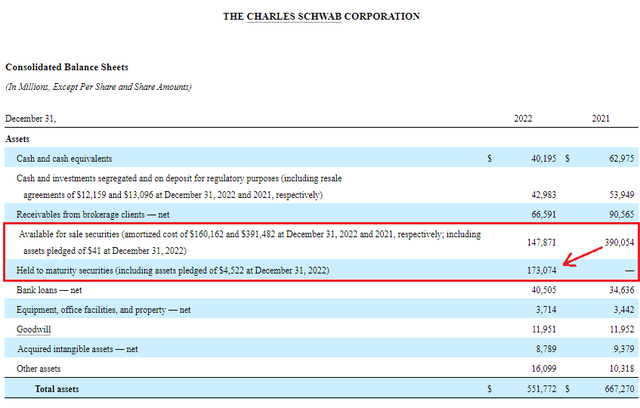

為了掩蓋和消化這些未實現虧損,嘉信理財在去年年報中做了兩大騰挪。首先是將 1,730 億美元 AFS 騰挪到了 HTM;其次是提取了包括可售證券未實現虧損在內的累計其他綜合收益(AOCI) 226 億美元。

而根據上文巴克萊的計算,嘉信理財在 HTM 中的浮動虧損,足夠虧掉兩個自己(HTM Net unrealized losses/TCE= 235% )。但實際上這是建立在嘉信理財的超額計提 AOCI 上。

根據嘉信理財去年年報,其提取了包括可售證券未實現虧損在內的累計其他綜合收益(AOCI) 226 億美元(銀行子公司層面約 196 億美元)。

從年底 AFS 和 HTM 的浮虧來看,AFS 約 123 億美元,HTM 約 141 億美元,合計 264 億美元。AOCI 本應只包括 AFS 的浮虧, 226 億顯然已經包含了某些騰挪時點前 HTM 的浮虧。因而實際 HTM 凈浮虧/TCE 應該在 63.5% 左右,而非 235% 。(TCE 作為資本金的一個指標,衡量普通股東的權益保護)

也就是說如果不騰挪到 AFS,嘉信理財雖然不至於虧掉兩個自己,但帳面浮虧大約也要占到六成以上普通股本,不知道對此,以普通股東為主的證券市場會怎麽想。當然這還只是截止到 2022 年年底的數據。

股價下跌 95%!

第一共和銀行股價仍在暴跌,監管機構、大型銀行和潛在競購者都不願出手幫助這家銀行。

繼週二(2023/04/25)下跌近 50% ,週三(2023/04/26)該行股價又下跌近 30% ,收於 5.69 美元。週二和週三,由於市場波動,中間多次停牌。今年以來,該股累計跌幅達到驚人的約 95% 。本質上說,股市在第一共和銀行目前的狀況下幾乎一文不值。

監管機構和大銀行都希望阻止危機蔓延,避免在未來銀產業問題上玩打地鼠遊戲。但第一共和銀行的困境是一個不容易拯救的問題,目前各方都有猶豫。據報導,第一共和銀行最近向 11 家大型銀行提出了一項新的救助計劃,這 11 家大型銀行先前向該行提供了 300 億美元存款,並短暫緩解了該行面臨的困境。該救助計劃的其中一項計劃,是希望其他大銀行以高於市場價值的價格從第一共和銀行那裡購買貸款或證券,或兩者兼而有之。這麽做會令買家出現數十億美元的損失,那這些銀行怎麽會同意呢?

首先,這些銀行在第一共和國的存款沒有保險。如果他們認為第一共和即將破產,他們可能會面臨徹底失去這筆錢的風險。即使聯邦政府動用緊急權力為這些存款提供擔保,大型銀行也需要向聯邦存款保險公司(FDIC)補充資金。但購買部分或全部貸款,這實際上是在補貼第一共和銀行。

為了幫助達成交易,第一共和銀行可能會提供認股權證或特別股,只要第一共和銀行存活下來,這些認股權證在未來就有可能獲利,從而補償它們的直接損失。但這將稀釋現有股東的股份,使該行股價進一步下跌,進一步削弱投資者對該銀行的信心。這有助於解釋,儘管有據報導可能頒布另一項救助計劃,但週三股市仍大幅下跌。《華爾街日報》援引知情人士透露,先前提出的另一個想法是,大銀行可以將其 300 億美元存款中的一部分轉換為股權。但這只會把損失和潛在的未來損失轉嫁給這些銀行。

政府這邊,美國政府官員可以召集銀行試圖敲定一項協議,但很少有人相信他們能夠迫使銀行參與救援。金融危機後的規則極大地限制了監管機構在陷入困境的公司倒閉前向其提供金融援助的能力,例如,制定只惠及一家銀行的計劃。許多人認為,FDIC 最終可能只有在接管銀行、清除股東並更換管理層的情況下才能提供援助。不過,FDIC 支持的細節和範圍將取決於他們是否使用了同樣的工具,該工具允許 FDIC 為上月(2023/3)兩家破產機構的所有儲戶提供擔保。

再次使用這一工具將允許監管機構為第一共和銀行超過 FDIC 保險限額的約 500 億美元存款提供擔保,其中包括大銀行的 300 億美元存款。如果 FDIC 不能保證這些儲戶的全部存款,可能會重新引發市場對其他地區性銀行這類存款的質疑,導致客戶從較小的銀行撤資。但如果這樣做,FDIC 可能會被指責為在救助華爾街。

英國《金融時報》援引知情人士稱,除非政府官員施壓或提供誘因,否則銀行不願承擔損失。不過,FDIC和美國聯準會的官員一直不願召開正式討論,也不願大力推動一項相關計劃。

目前,這家陷入困境的銀行需要剝離資產負債表上的資產(即貸款),以償還和支撐它的昂貴債務(存款和為償還存款進行的融資),但不斷上升的利率降低了這些資產的市場價值。

截至 2022 年 12 月 31 日,該行貸款帳簿上約有 220 億美元的未實現虧損,這一數字可能在第一季度有所收窄,但這些未實現的損失仍然很大,使該行難以找到買家。與此同時,存款擠兌迫使該行依靠其他更昂貴的融資渠道。這使得它很難產生利息收入,在某種程度上,它可能無法產生利息收入。

目前,FDIC 給第一共和時間與私人部門達成交易,以增強其財務實力。但目前交易仍沒有達成的跡象,接盤俠消息未知。

JP Morgan 接手第一共和銀行!

5 月 1 日週一,第一共和銀行被加利福尼亞州金融保護和創新局關閉,由美國聯邦存款保險公司(FDIC)接管,摩根大通(JPMorgan, JPM-US) 106 億美元完成競購。

這是兩個月內第三家倒閉的美國區域性銀行。先前,矽谷銀行(SVB Financial Group, SIVB-US)和紐約簽名銀行因存款外流而倒閉,迫使美國聯準會採取緊急措施介入,以穩定市場。

第一共和銀行的總資產約為 2,291 億美元,總存款約為 1,039 億美元。據報導,美國加州金融保護和創新部在一份聲明中表示,指定美國聯邦存款保險公司(FDIC)作為第一共和銀行的接管人,FDIC 接受摩根大通對第一共和銀行的收購要約,摩根大通承擔第一共和銀行 1,039 億美元的全部存款,併購買其 2,291 億美元資產中的大部分。

摩根大通表示,將向 FDIC 支付 106 億美元,用於收購第一共和銀行。摩根大通將償還之前來自美國大型銀行的 250 億美元存款,以及取消來自自己的 50 億美元存款。FDIC 將提供 500 億美元新的五年期固定利率融資。此外,已收到所有監管批準,交易已完成。

在另一份聲明中,FDIC 與摩根大通銀行簽訂了一項收購和承擔協議。作為協議的一部分,FDIC 將與摩根大通分擔第一共和銀行貸款的損失,估計存款保險基金支付的成本約為 130 億元。

同時,第一共和銀行在 8 個州的 84 個辦事處,將在 5 月 1 日的正常營業時間內作為摩根大通的分支機構重新開業。所有儲戶都將成為摩根大通的儲戶,並可完全動用自己的存款。

摩根大通表示,承擔第一共和銀行的部分負債,預計一次性稅後收益約為 26 億美元;將保持非常充足的 CET1 比率;第一共和銀行交易將適度提升每股盈餘。

第一共和銀行股價

這邊也提供你第一共和銀行的股價,讓你可以隨時掌握行情喔!

《虎嗅網》授權轉載

- 華爾街「自救 」:11家銀行自籌300億,美國銀行業危機愈演愈烈?

- 美國第一共和銀行的生死搏鬥

- 無人接盤,第一共和銀行股價再跌30%,今年已跌95%

- 第一共和銀行倒閉,蒙格警告:美銀產業堆滿“地產壞帳”

【延伸閱讀】