在媒體的放送下,我們很常聽到「不吃不喝多少年,才能買到台北市的房子」, 相信 10 個讀者有 11 個人都看過這樣的新聞。

如果沒辦法買進台北市的話,那怎麼辦? 其實還是有很多地方可以買。 你如果很想成為包租公,但你卻沒有個富爸爸,難道就真的沒機會嗎?

而臉書(Facebook, FB-US)上三不五時也會跳出,「去美國買房當包租公」的廣告宣傳, 但心中總覺得忐忑不安,畢竟人生地不熟,底特律有一間 800 萬台幣的房子,也有一間 100 萬台幣的房子,對我們台灣人來說,哪知道怎麼挑選?「因為美國很大!有些地方其實鳥不生蛋,甚至很多都市都沒落了。」

既然這樣,有沒有可以信任的機構,讓我們簡易當個小包租公呢? 有,那就是直接在美國股市買進他們的 REIT 不動產投資信託。(Real Estate Investment Trust,縮寫 REIT) 但 REITS 也不是隨便買就會賺錢的,所以畢德歐夫今天帶你了解更多美股的有趣小知識,為什麼房地產上漲時,REITS 不一定會跟著上漲?

有哪些 ETF 跟房地產有關呢?

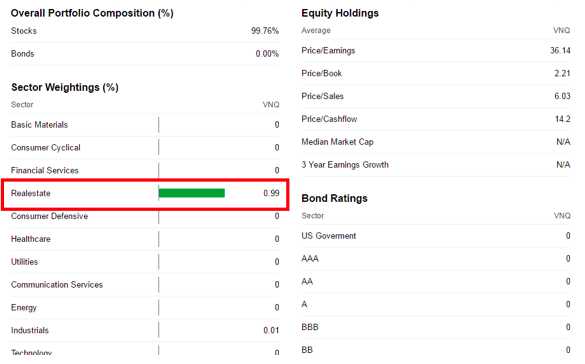

VNQ、IYR 都是屬於收租金的房地產 ETF;而 ITB 跟 XHB 屬於建商類的房地產 ETF。 VNQ 管理費率為 0.1%,是同類 ETZ 中收取最低的管理費, 因此績效會比同業再好一點點。(ETF 除了比追蹤一籃子標的能力好壞之外,管理費也是影響績效的重要因子)

REITS 本身的特性有類似債券的固定收益,另外也能享受資本增值的可能。 比較像是混合式證券。

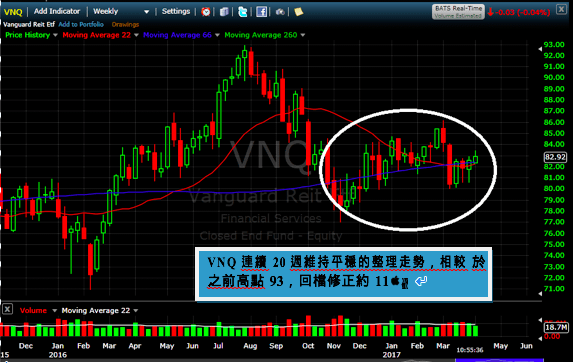

(上圖為 VNQ 週線圖)

VNQ 當中的內容標的,有 99%都是地產業相關。 持有辦公室、醫療照護、住家類的 REITS,比重最重的是零售業者的 REITS。

一年配息 4 次,殖利率約 4.66%。

而另一檔為 IYR,殖利率略低一些,約 3.5%。

我之前在幣圖誌的美股專欄中有提到,美國房市持續上漲中。

如果 REITS 要投資的話,等到升息循環結束反而會是比較好的時機點, 倘若為了領股息,反而賠了價差這是很不明智的行為。

未來商業不動產可能經營醫院、飯店旅館業的,會是比較抗跌的首選, 至於其他公司,投資者可能要當心了。

快速結論

升息循環中,投資 REITS 會相當辛苦,尤其面對消費行為的改變,很多美國商場空蕩蕩, 這並不是景氣蕭條,只不過是大家改往線上交易罷了!如果要投資不動產,還是以 ITB、 XHB 會是較好的選項。

【延伸閱讀】