圖片來源:CVS 2015年年報

我是個崇尚容易理解的企業模式的粉絲,容易理解的企業模式,往往與生活中的食衣住行相關,例如沃爾瑪(Walmart, WMT-US),P&G,可口可樂(Coca-Cola, KO-US),乃至於電信業的 AT&T,因為我們經常接觸到這些企業的商品或服務,而這類企業也較不容易受到景氣衰退或循環所影響,而且產業變動較為緩慢。

然而再更深一層,有些企業同樣有著與上述企業相同的性質,只是稍微隔著一層專業的帷幕,看似難以理解。然而做為一名投資企業股東,其實我只需要抓住幾項核心,過於細節之處,就交給專業的經營團隊吧!

因此,今天要評估的企業,就是這類型的代表,其如實為一家高品質的股息成長企業,而且低於合理價。

警語:這是個沒有投資限期的投資與思考方式,而我希望它能陪伴我50年,完全不適合於幾個月到3,5年內的價差遊戲。

一如往常,請擁有自我判斷與獨立思考能力,不要以此文章當做名牌或者視為推薦。

相反的,僅應引此做為激勵自己研究與做決策。

投資應著眼於適合自身風險容忍值與能達成個人財務目標的方式。

因此,假如沒有時間與興趣在多了解要投資的企業上的話,使用指數化投資工具,仍是多數人最合適的選擇,並將省下時間花在投資自己的本業能力之上,與陪伴親愛的家人。

投資就像人生的自我修行,

我分享的只是我個人的評估方式與思考邏輯,很適合我個人,每研究一家企業,我便從中獲得一分知識也得到許多樂趣。

我認為好的高股息=

配息來自於充足盈餘+能夠持續+企業獲利成長+股息持續成長

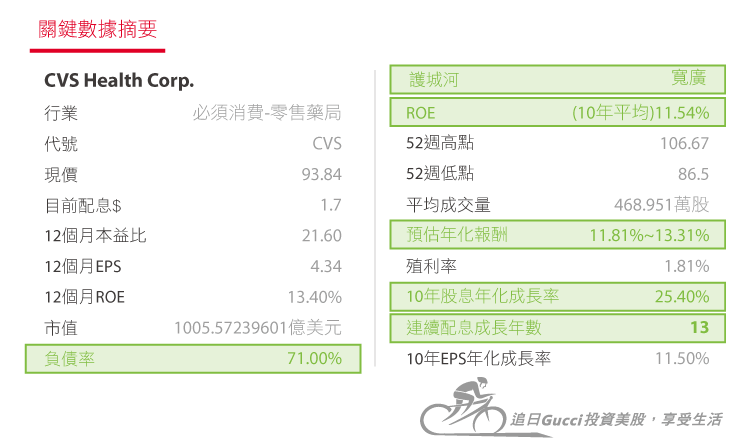

評估的主角為CVS Health Corporation,以下將以股票代號CVS做為簡稱。

摘要:

- CVS已股息連續成長13年,配發率仍僅有36%

- 令人印象深刻的獲利增長速度,卻是穩健的企業模式

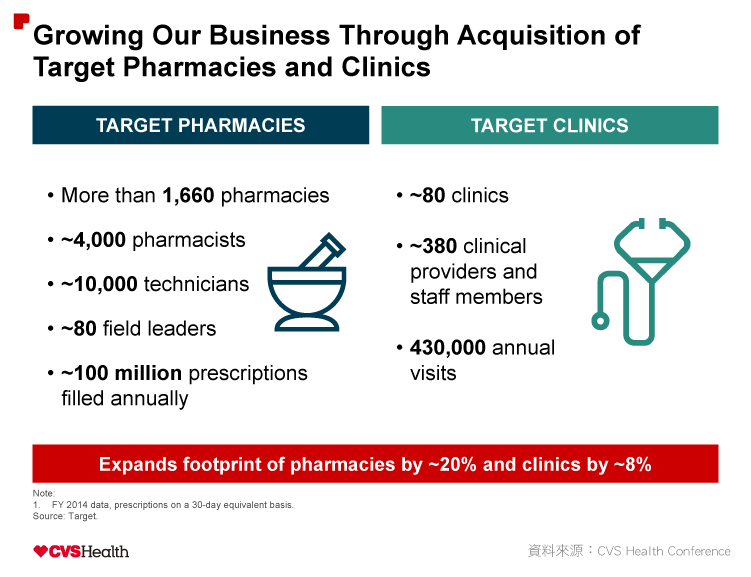

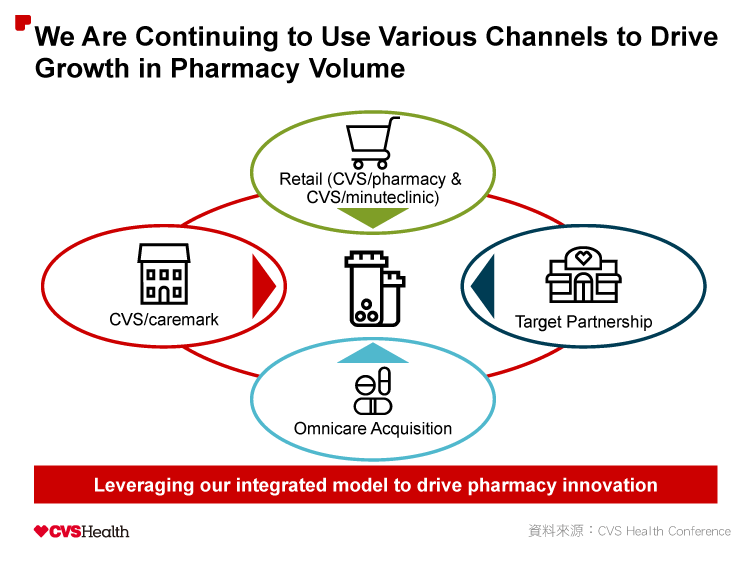

- 收購Target藥局與Omnicare醫療照護,延伸企業版圖

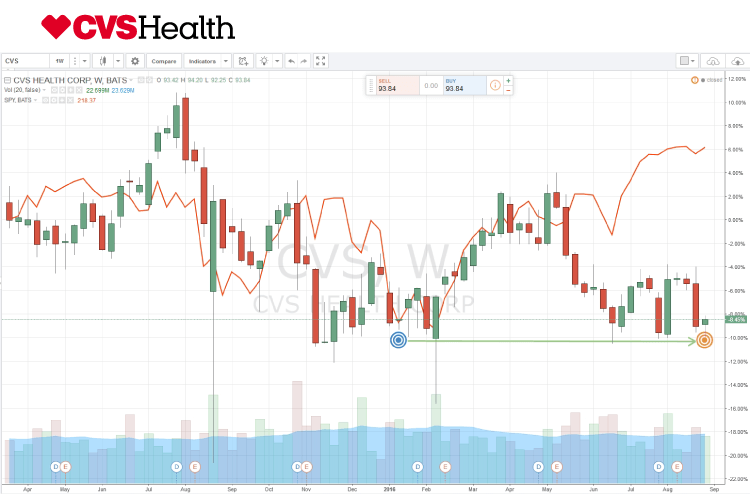

CVS自2016年初至今仍原地踏步,而2015年8月高點至今已下跌20%,那麼是否代表CVS跌多了呢?

言之過早, 股價漲多不表示高於價值,股價跌多一樣也不表示其低於價值,更多時候僅是表達市場情緒。

相較紅線是S&P500,其今年為上漲,彼此報酬差距6%。

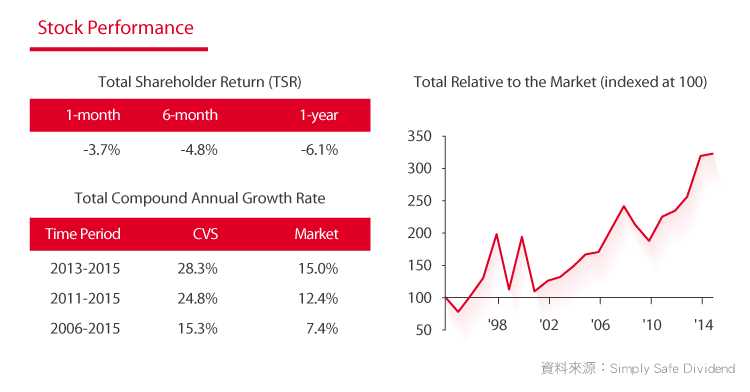

從下表也可看到,相較於整體市場,CVS今年落後6.1%,然而假如將時間維度拉長則是另外一番風貌。

2013~2015年,CVS年化報酬率28.3%,

2011~2015年,CVS年化報酬率24.8%,

2006~2015年,CVS年化報酬率15.3%,都大幅超過整體市場。

圖片來源:Simply Safe Dividend

短期的波動,是市場先生送給長期投資者最棒的禮物。

當浪潮退去,不是看見誰在裸泳,而是能撿起更多美麗的貝殼。

基本資料

CVS Health Corp.CVS醫療照護(代號CVS)

股息連續成長13年 | 配息$0.425/季 | 殖利率1.81% 現價$93.84 | 10年股息年化成長率25.4%

CVS Health是美國著名的老牌藥品零售企業,成立於1963年,總部位於文索基特市,在全美國和巴西共擁有著1萬家連鎖藥店與診所與1千家步入式診所,擁有27,000名執業醫師,護士,為美國7,000萬民眾提供處方箋配藥,醫藥福利管理與專業特殊藥品服務。

2015年財星世界500強企業排行榜單中,CVS名列第7,富比士2000排名62,即使CVS歷史不算太久,但經過多年努力,終於打敗另一家美國百年老店,曾經是連鎖零售藥品之王Walgreens,坐上第一把交椅。

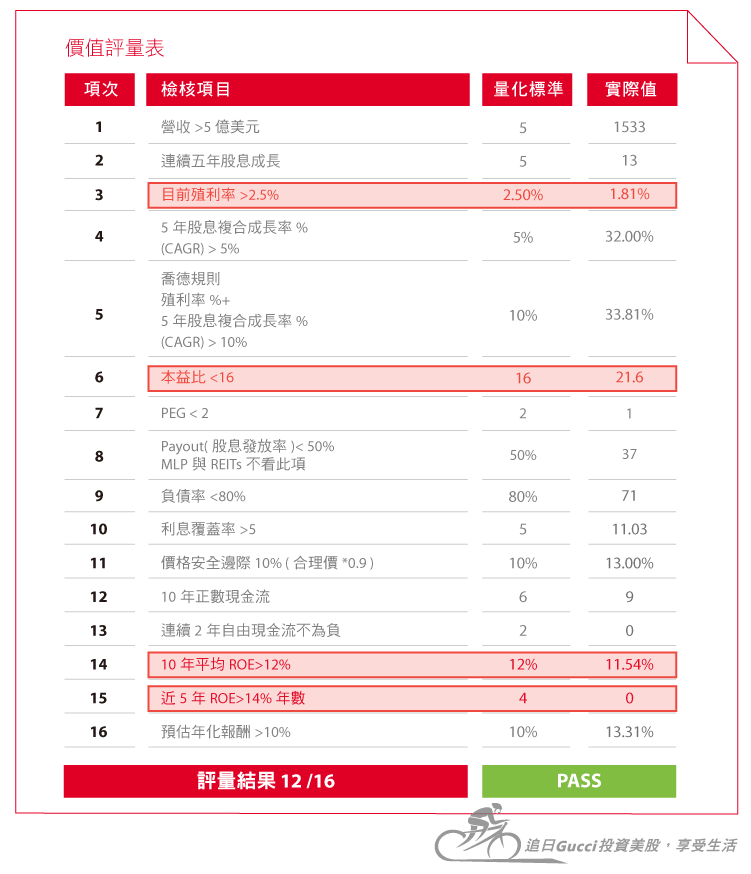

關鍵數據摘要(綠色表示符合我的標準)

企業質化分析

企業總覽

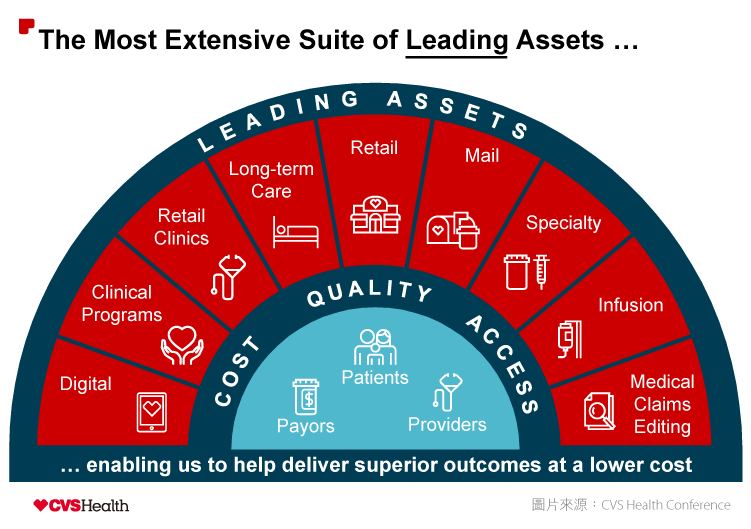

首先借由一張圖來顯示CVS在醫療產業的垂直整合鏈。

Payors:為支付方(保險公司,大型企業或政府機構)與藥商議價,協助節省成本。

Patients:為病患提供品質與花費最平衡的服務。

Providers:為醫院配方處方箋。

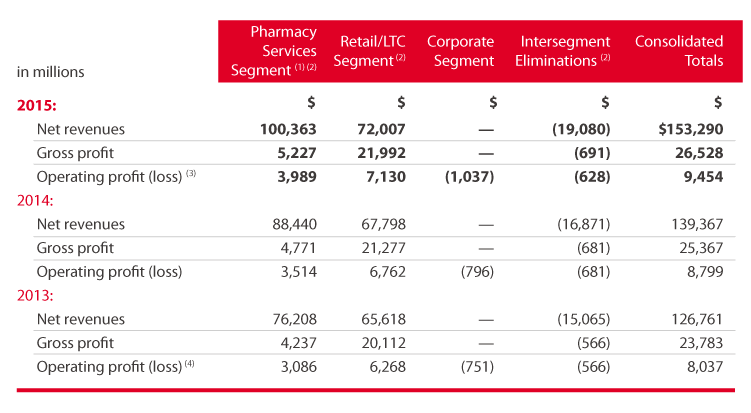

CVS業務大分類為2類,如財報所示:

2015年總營收1533億美元,其中

醫藥服務佔營收65.5%,毛利率5.2%,

零售與長期照護機構佔營收34.5%,毛利率30.5%。

細分類則為5類如下:

CVS/pharmacy:

遍及美國49州與巴西共1萬家連鎖零售藥局,提供零售藥品,處方箋配藥,美容用品與保健食品。

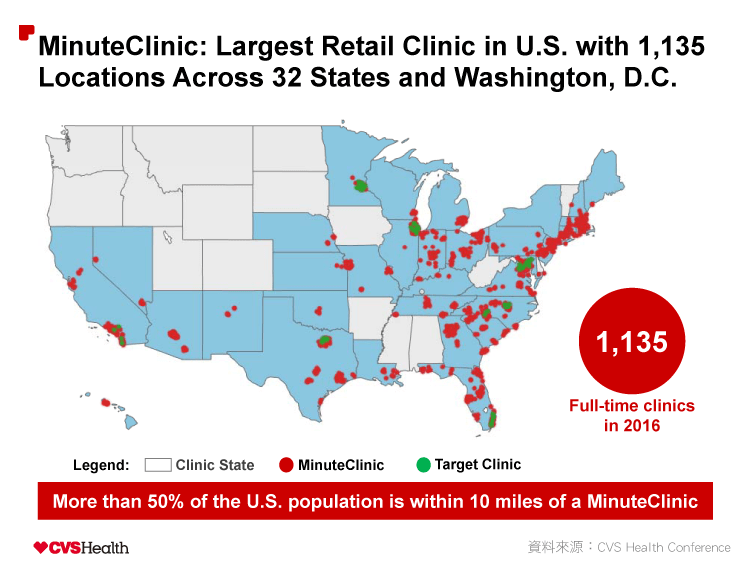

CVS/minuteclinic:

快捷診所或稱為一分鐘步入式診所,不需提前預約,病人直接走入診所,就能得到醫師的幫助,主要針對小病與常見疾病,以及較簡單的檢測如膽固醇,血糖、尿蛋白和愛滋病毒…等。

CVS擁有美國最多的1,000家快捷診所,借由龐大的會員人數7,000萬,豐富的數據資料,使得類似病症能夠得到一致性的診斷。

CVS/caremark:

醫藥福利管理PBM(Pharmacy Benefit Management)。

什麼是PBM呢?

最早概念出現在1970~80年代,PBM是介於保險機構,藥商,醫院與藥房之間的第三方協調機構,

主要目的是對醫療支出費用做成本管理。

PBM透過上下游客戶資料,整合需要,擁有向藥商爭取較大的折扣空間的籌碼,使得保險機構降低費用,同時病患也得到較合適的治療。

在美國是實行醫藥分離制度,因此住院之外的用藥必須在藥房購買,因此民眾拿著醫師的處方箋,但是醫師並不決定用哪一種藥品,這時PBM的角色便出現了。

民眾到藥房取藥,藥房將處方箋上傳PBM系統,而PBM系統依據保險支付方能列入報銷的醫藥目錄,在相同治療效果而不影響病患之下,選擇合適的配藥,並根據可受保險理賠的處方藥與支付方結算,當然也處理與藥房之間的結算。

假如想更了解PBM,可以參考http://www.vcbeat.net/12655.html

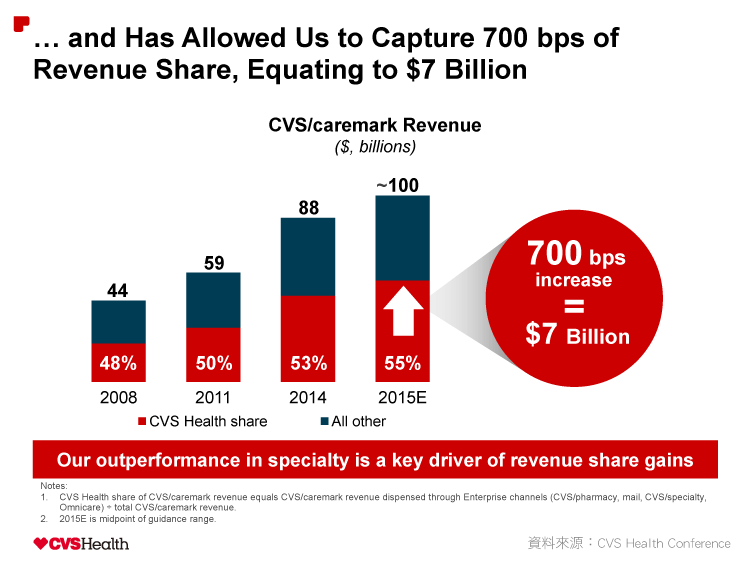

PBM是CVS事業當中,成長最為快速的事業之一。

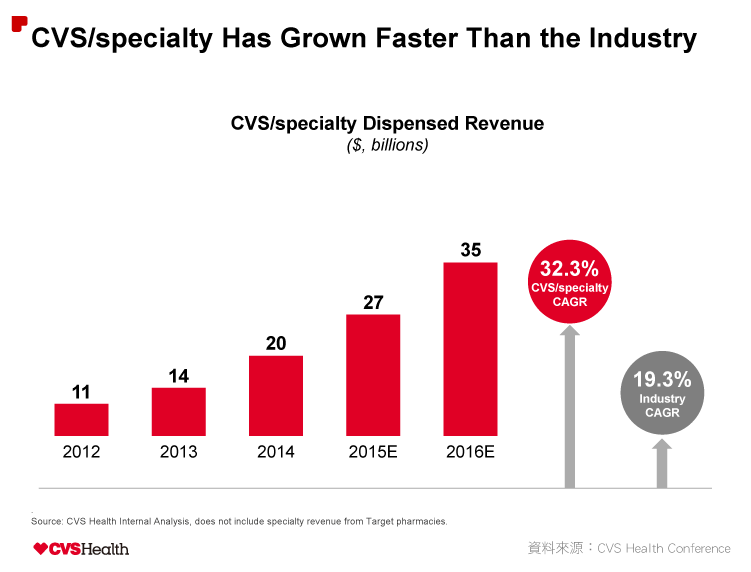

CVS/specialty:

特殊藥品管理服務,與PBM同屬財報中的Pharmacy Service事業,主要針對罕見疾病與複雜慢性疾病者提供服務,隨者人口老化趨勢,高齡為慢性病與癌症好發族群,乃至於像C型肝炎,HIV…等,這時就需要特殊藥物治療。

同上述提到,特殊藥品管理,同樣為CVS事業當中,成長最為快速的事業之一。

CVS/LTC(長期照護):

2015年收購長期醫療照護上市企業Omnicare,為新增加的事業群,借此CVS又觸及新的事業渠道。

投資理論

我偏好簡單易懂的企業營運模式,醫藥就是其中一種,而且沒有疑問的,每個人都需要CVS每年處理超過19億筆的處方箋,這已超過美國全年1/5的量。

毫無疑問的,7,500萬的戰後嬰兒潮陸續步路退休年齡,每天都有1萬新的65歲人口,到2025年,美國85歲以上人口達750萬,而2035年則達1190萬,人口老化趨勢在世界各地都一樣。持續上升的世界人口與快速增長的中產階級,如可口可樂的預估,2015~2020年,全球將再增加7億的中產階級,共增加個人消費額20兆美金。

簡而言之,世界就是變得越來越多人,越來越年老,而且越來越富有。

隨著老齡化,對於高品質的醫療照護的需求更盛,根據調查,60歲患者藥物耗用量大約是20歲族群的3倍以上,而且避免不了這個需求,它並非一項非必須消費與支出,如2008年CVS銷售仍成長12%,當年下跌度也較S&P500少了20%。而這樣的需求都圍繞著CVS的營運模式,因此在我看來,CVS沒有理由無法持續下去。

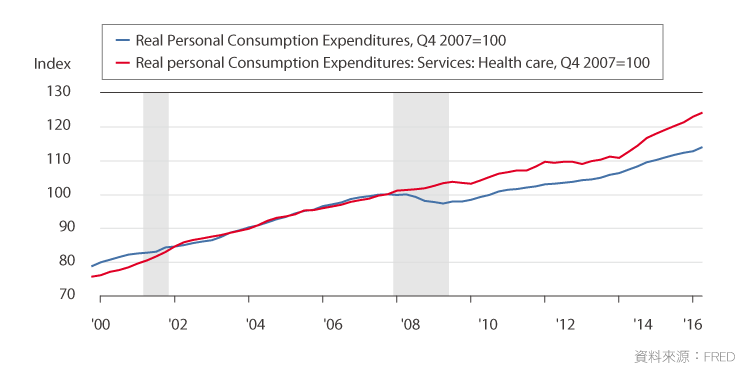

補充看一下FED St.Louis分行提供的數據,我以個人消費擴張與醫療照護支出做比較,紅線為醫療照護支出。

可以看到醫療幾乎是無法避免的支出,即使是景氣衰退,或是金融海嘯都一樣,而且成長速度超過一般消費。

或許會想,不就是賣賣藥,或者依據個人保險,提供最適合的配藥給病患而已,實際上不僅於此。

現在的時代是誰能掌握資料誰就有力量。

IBM也提到資料與數據儼然已成為一種新的天然資源,只要掌握且懂得分析數據的企業,更能提升企業的競爭優勢,而雲端則能將傳統的IT與企業處理模式轉變為網路數位服務。

CVS擁有超過7,000萬活躍會員,並與60家醫院合作,共享醫療資源。

且採用電子式病歷,只要是在合作醫院看診,無論換了幾個醫生,去過哪家醫院,在CVS的資料庫都可以看的到,一旦了解病患過去的病理與病史,那麼CVS的步入式診所,就能夠對病患的奘況有更完整的認識。

CVS與行動裝置

CVS的APP,用戶還能搜索附近的一分鐘診所地點、查詢醫療保險可用與否,列舉可用藥品以及節省花費的方案,檢視個人處方歷史,處方藥品續訂,藥品折扣,以及管理家庭成員處方藥列表…等。

在其它行動裝置上,例如Apple watch可以提醒民眾處方續訂通知或者提醒病患用藥。

CVS與雲端運算

智慧血壓監測儀Kiosk,能將身高,體重,血壓,BMI等數值上傳到雲端儲存。

智慧藥瓶GlowCap,以燈光和聲音提醒,透過AT&T無線網路遠端監控並提醒病患吃藥。

哮喘追蹤AsthmaMD Peak Flow Meter,將吹氣流量透過設備測得後,輸入APP中監控。

CVS與IBM華生

CVS與IBM的人工智慧超級電腦合作,CVS希望能以自有大量的資料,包含醫療就診紀錄,藥店資料,保險資料,交由華生強大的數據分析能力與預測功能為病患提供提早預防慢性疾病,如糖尿病,高血壓,心臟病…等。

競爭優勢(投資護城河)

1.成本優勢:

CVS的核心事業PBM,做為醫藥零售當中的最上層,委託客戶包含醫院,保險公司與政府機構,挾帶大量與藥商議價的能力,除了向客戶收取費用外,同樣嘉惠自身的下游1萬家藥局,加上垂直整合,中央集權採購與物流,都使得CVS的營運成本更低。

2.遍佈的網路:

CVS每年處理19億張處方箋與續訂單,美國76%民眾可以在5英哩範圍內找到CVS藥店,而50%民眾可以在10英哩範圍內找到一分鐘診所,一周七天看診,因為CVS很早就採用電子病歷,因此在任何CVS診所看診都很方便。

此外,CVS也與60多家基層醫療機構合作,用以擴張一分鐘診所的功能,打破原有的侷限性,CVS能將電子病歷與用藥資訊傳給醫療機構,臨床醫生則能以CVS傳送的資料,大大的給予病患協助。

因此,CVS就成為病患與醫療機構之間的資訊橋梁,彼此分享病歷資訊,即使病患沒辦法經常到醫院,也能到CVS一分鐘診所看診,或是較重大疾病時也能經由一分鐘診所協助其找到較大型醫院的臨床醫生,提供更進一步的診斷。

此外,2015年開始與三家遠端看診公司American Well、Doctor On Demand、Teladoc合作,目前尚僅限於CVS的診所與藥店中進行遠端醫師看診服務,未來希望能直接整合此服務,全面擴大到CVS的官方網站上。

根據2015年CVS市場調查,95%參與遠端看診的病患,對服務表示很滿意,患者認為與當面問診效果幾乎相近,甚至1/3受訪民眾更喜歡遠端看診服務。

因此總結CVS Health副總裁的談話”我們已預見未來醫療將發生巨大變化,CVS擁有大規模的綜合資產,不論是實體的與虛擬的,我們將利用技術創新,與差異化的醫療方案,而這都是競爭對手難以匹敵的,我們相信創新將會持續推動CVS的成長。”

未來成長預估與總回報率%(年化)

2006年,CVS收購Caremark Rx,將原本單純的零售連鎖藥店,轉型為以PBM為核心的營運模式,前述提到,垂直整合藥商,委託客戶與藥品店之後的CVS,擁有議價能力以及成本優勢。

2015年,以19億美元收購Target百貨旗下所有1,660家藥品店與80家診所,大幅將總店數擴展到1萬家,待整合完畢後,將提供CVS往後10年的成長動力。

2015年,以127億美元收購長期醫療照護上市企業Omnicare,借此CVS又觸及新的事業渠道,獲得大量老年人與慢性病用戶,往後CVS的藥品業務將與Omnicare原有長期照護的優勢相互補,無論是居家照護,或者專業的SNF(專業護理機構),合併之後又是新的垂直整合鏈,近一步降低彼此成本。

回到未來成長性預估,首先回顧過去10年數據做為參考,

營收年化成長率:11.5%,

獲利年化成長率:12.2%,

EPS年化成長率:11.5%,

淨值年化成長率:11.6%。

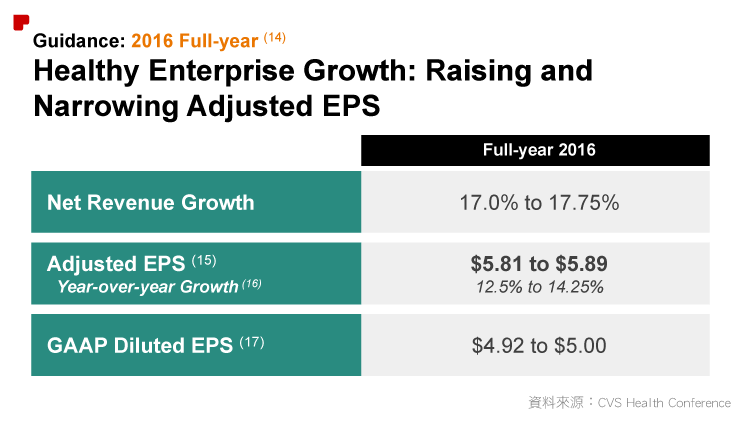

再搭配CVS對於2016年的展望:

營收成長:17.0%~17.5%,

Adjusted EPS成長:12.5%~14.25%。

對照晨星(Morningstar, MORN-US)分析師的預估,未來5年EPS年化成長率為14.2%,

對照Yahoo finance分析師的預估,未來5年EPS年化成長率為14.58%。

2015年,CVS做了兩項大的併購案,收購Target旗下1,600家零售藥店以及長期醫療照護Omnicare,即使長期對於CVS有所助益,然而整合需要不少時間,短期幾年應會略微影響CVS的利潤率。

因此,總合以上我採取較為保守的預估如下,

整體營收成長:8%,

利潤率改善:0%~0.5%,

逆回購,近3年CVS平均回購3.7%在外流通股數,同樣的我採保守預估2%~3%。

因此結合目前殖利率1.81%,我預估長期年化報酬率為1.81%+10%~11.5% =11.81%~13.31%。

量化數據分析:

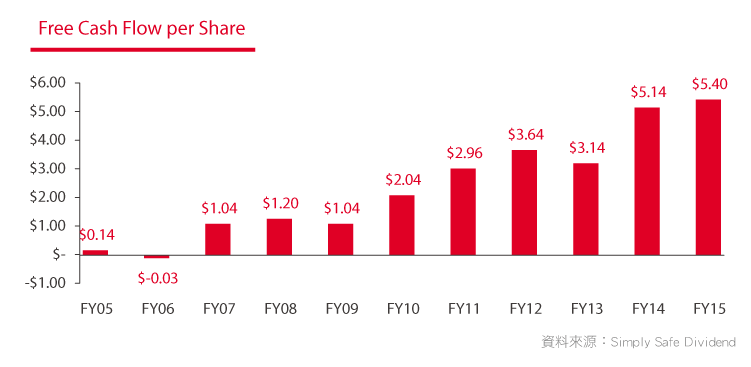

首先為CVS的10年自由現金流(營運現金收入減資本支出),評估標準為10年中不超過2次負值。

自由現金流可評估企業是否能從本業賺到足夠的現金,以及是否經常需要再投入大量的資本支出,同時還可看出是否有足夠現金足以發放股息,而不靠舉債。

CVS能穩定成長大量自由現金流,足以支付股息成長與回購自家在外流通股數。

圖片來源:Simply Safe Dividend

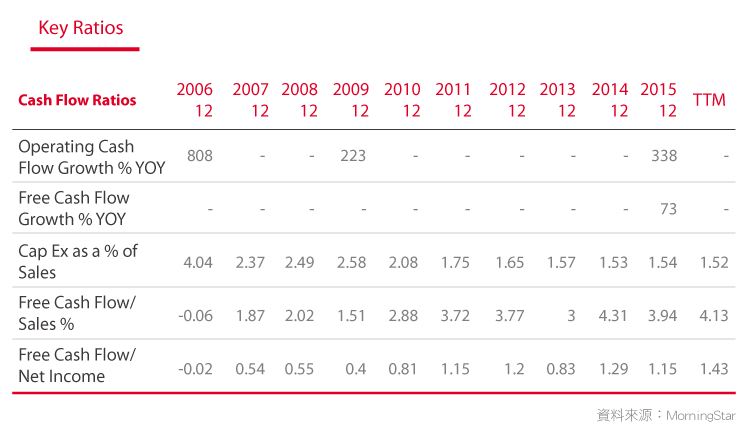

再者,評估自由現金流產生效率,CVS將營收轉換為現金的能力為3~4%(Free cash flow/Sales%),為零售業的正常水準,以及自由現金流品質(Free Cash Flow/Net Income)近年多為1上下, 顯示現金流入非常健康,因為自由現金流是營業現金流減去資本資出,而營業現金流(貨真價實的現金)相對於淨利(Net Income)會加回折舊攤銷,排除應收\應負帳款與庫存的變化等,因此現金流入相對淨利或EPS較不容易灌水也不會因為GAAP國際會計準則而受到帳面影響。

自由現金流除以淨利如果能維持1附近,除了顯示獲利的真實性外,還可表示其資本支出比重不大,是為一家不需要一直燒大錢的企業。

然而CVS在2006~2009年,雖然花費210億美元收購Caremark讓帳面Net Income快速上升,然而Operating cash flow(實際收入現金)並沒有等比上升,現金流品質確實有點問題,直到2010年後Free cash flow/Net income才慢慢改善,同時也看到Free cash flow/營收比上升,Cap ex資本支出/營收比也快速下降。

資料來源:MorningStar

短期基本面

2015年會計年度

營收:成長10%,達1533億,

營業利潤:成長7.4%,95億美金,

淨利:成長12.8%,52億美金,

EPS:成長16.8%,達$4.62,

自由現金流:減少0.9%,達65億美金,

市值:1077億美金。

2016 Q2季報

營收成長:17.6%,達437億美金。

營業獲利成長:3.9%,達24億美金。

調整EPS成長:8.3%,達$1.32。

上半年總計:

營業現金流:40億美金,

自由現金流產生:29億美金。

2016展望

營收成長:17.0%~17.5%,

調降GAAP EPS預測:從$5.24~$5.39調降至$4.92~$5.00,原因為公司債提前Call回損失與併購所致,

調升Adjusted EPS預測:成長12.5%~14.25%,從$5.73~$5.88調升至$5.81~$5.89,

調升全年營業現金流:從76億~79億美金調升至88億~91億,

調升全年自由現金流:從53億~56億美金調升至63億~66億。

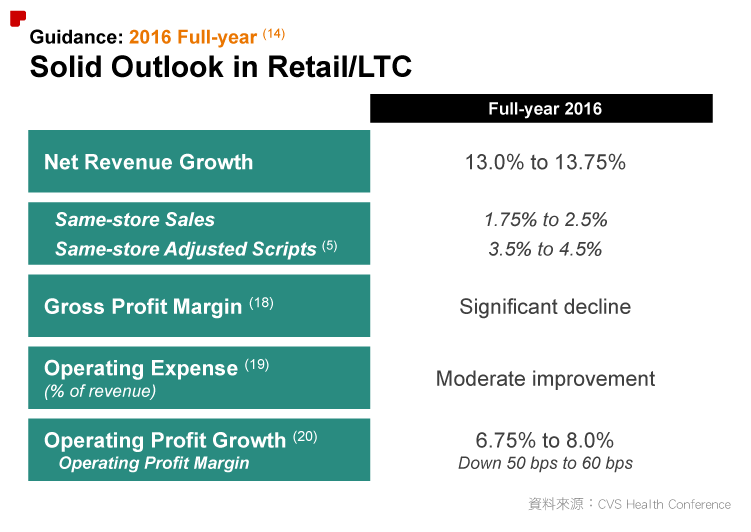

2016預期營收,EPS成長如下季報所示

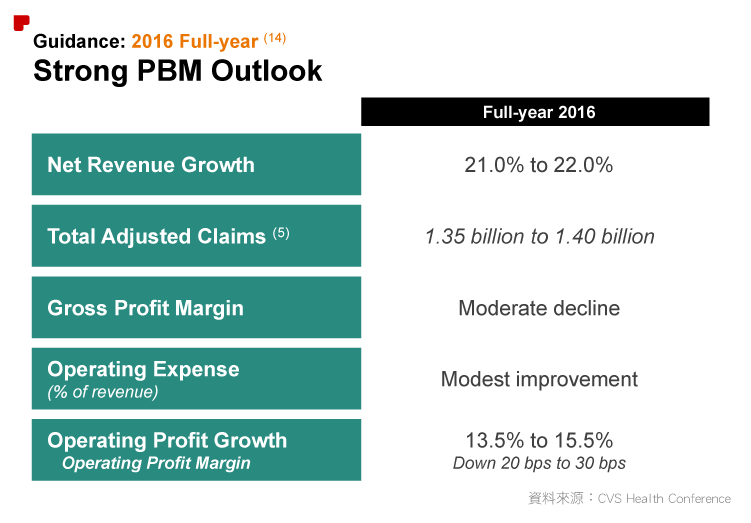

2016展望,單看PBM事業,為成長速度較快的事業群,雖然成長很快,然而毛利能改善的空間並不多。

2016展望,單看零售/長期照護,為成長速度較慢的事業群,與PBM一樣,雖然成長速度也很快,然而毛利能改善的空間同樣不多。

長期基本面

股息年化成長率:25.4%,毫無疑問的是個吸睛的數據。

營收年化成長率:11.5%,

獲利年化成長率:12.2%,

EPS年化成長率:11.5%,

淨值年化成長率:11.6%。

都是雙位數的成長對於這樣比較傳統而變動緩慢的產業而言,實屬難得。

負債率:71%,10年平均ROE:11.54%,利息覆蓋倍數:11.03,10年平均營利率:6.23%。

信評績購給予評等為BBB+。

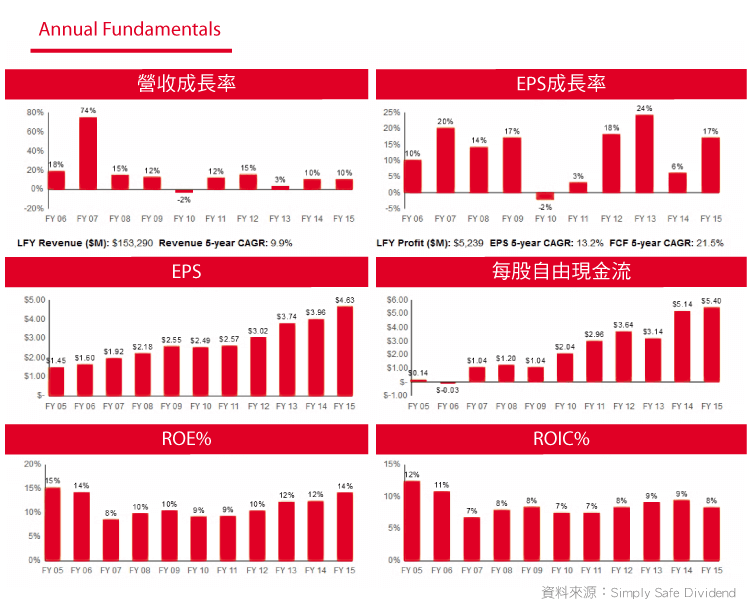

10年來的年度數據如下,

從上至下(左側)營收成長率,EPS,ROE%,

從上至下(右側)EPS成長率,每股自由現金流,ROIC%。

圖片來源:Simply Safe Dividend

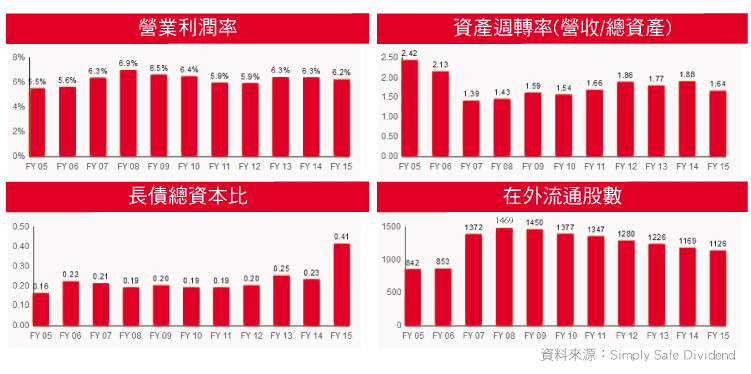

從上至下(左側)營業利潤率,長債總資本比,

從上至下(右側)資產週轉率(營收/總資產),在外流通股數。

圖片來源:Simply Safe Dividend

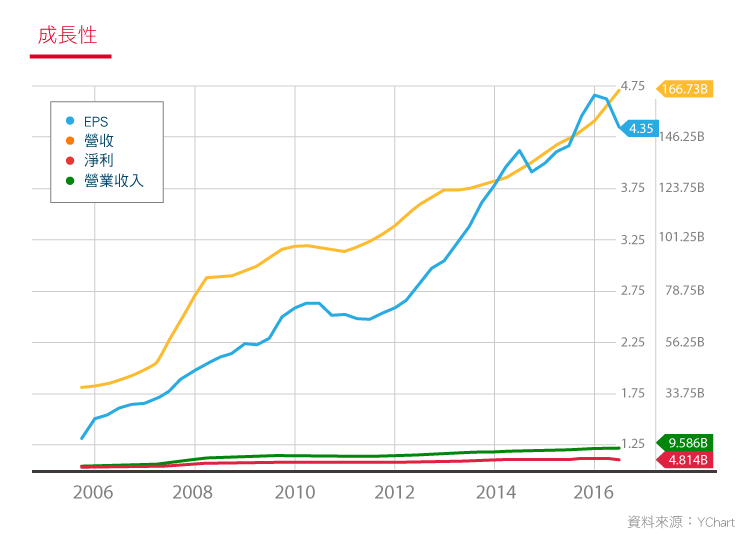

以下為10年來其他年度數據,

成長性如下,左上圖標顏色從上至下分別為EPS,營收,淨利,營業收入。

圖片來源:YChart

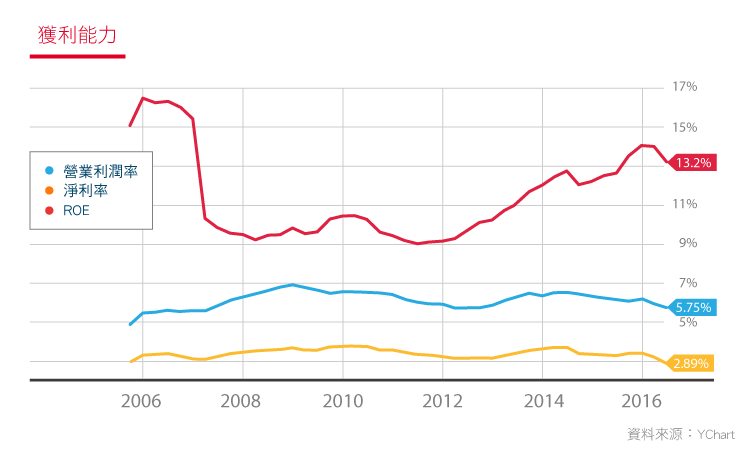

獲利能力如下,左上圖標顏色從上至下分別為營業利潤率,淨利率,ROE。

圖片來源:YChart

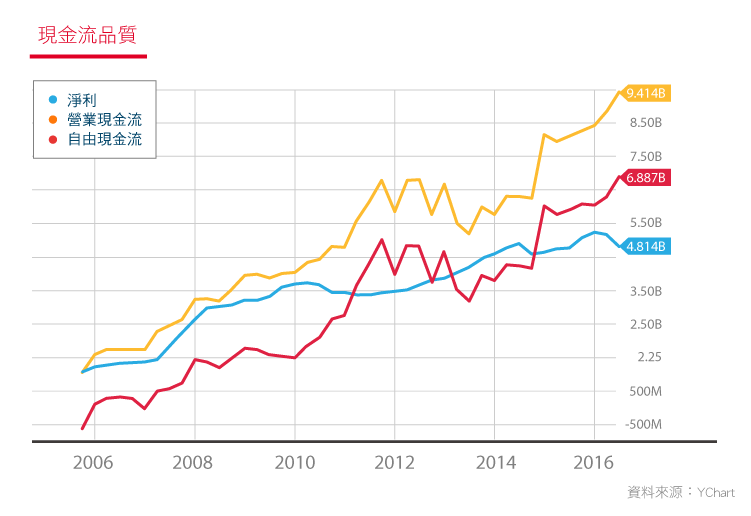

現金流品質,左上圖標顏色從上至下分別為淨利,營業現金流,自由現金流。

營業現金流高於淨利表示廠房與設備每年有大筆折舊,攤銷費用與會計帳面上一次性損失,然而營業現金流(橘線)仍是紮紮實實的進到口袋,而自由現金流(紅線)如較淨利高,即是上述原因所致。

圖片來源:YChart

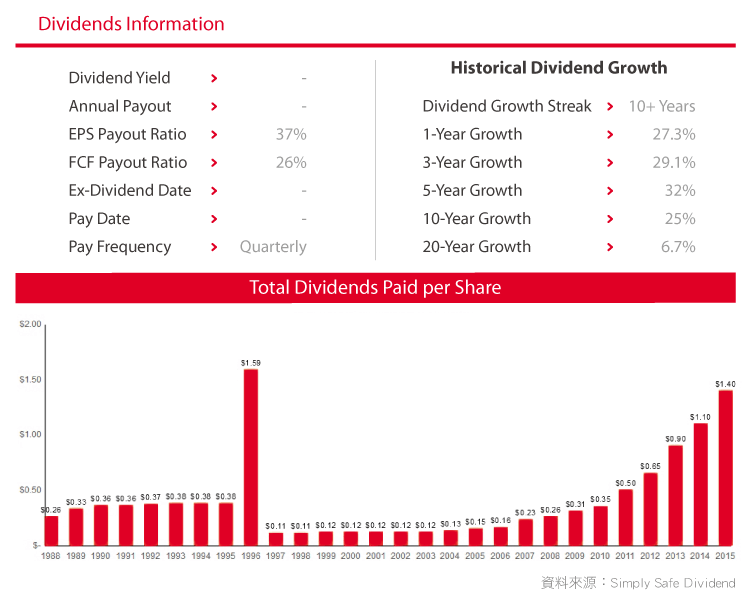

股息

CVS已連續股息連續成長13年,過去10年的年化成長率為25.4%,目前殖利率為1.81%。

僅管當前殖利率雖然僅有1.81%,看似很低,然後殖利率絕對不是最重要的,關鍵在於企業的質量,以及能夠長期賴以為繼的成長,無論是股息成長或是EPS成長所帶來的長期資本利得才是選擇企業的關鍵。

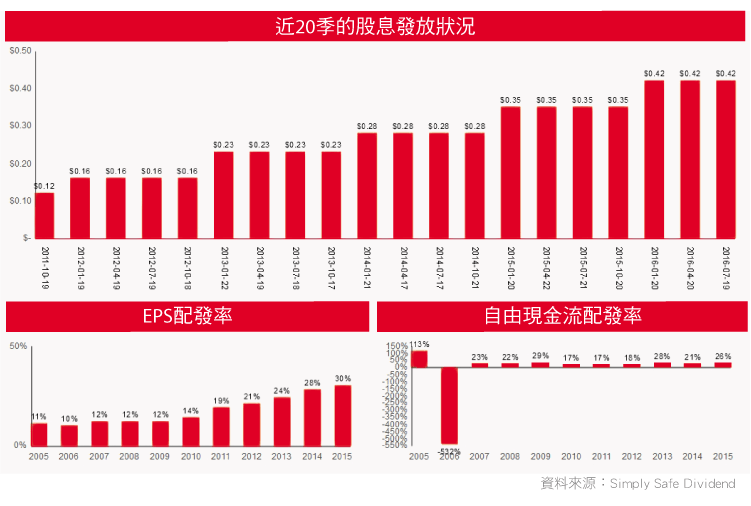

此外,比較近5年CVS平均殖利率僅有1.3%,對照現在的1.81%,高出了51個基點,接著看到EPS配發率37%,自由現金流配發率26%都相當的低,顯示CVS未來仍相相當充足的股息成長空間,甚至可能成長的速度會很快。

圖片來源:Simply Safe Dividend

上圖為近20季的股息發放狀況。

下圖左側為EPS配發率,右側為自由現金流配發率。

圖片來源:Simply Safe Dividend

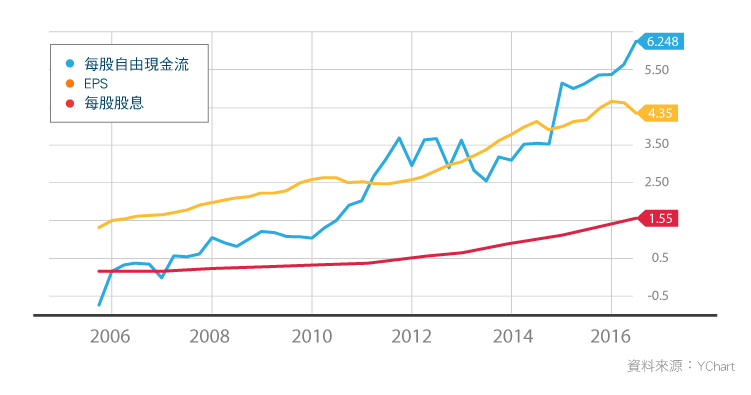

接著,來看第一張圖表,觀察配息是否來自於充足的企業盈餘,

左上圖標顏色從上至下分別為每股自由現金流,EPS,每股股息。

可以看出股息無論是以EPS配發或者以自由現金流配發都相當充裕,顯示股息成長率仍有相當大的空間。

圖片來源:YChart

再看看股息成長的狀況,是否連續數年發出並且保持成長,自2003年起,已連續成長13年。

年化股息成長率1,3,5,10,20年,分別為27.3%,29.1%,32%,25%,12.1%。

圖片來源:Simply Safe Dividend

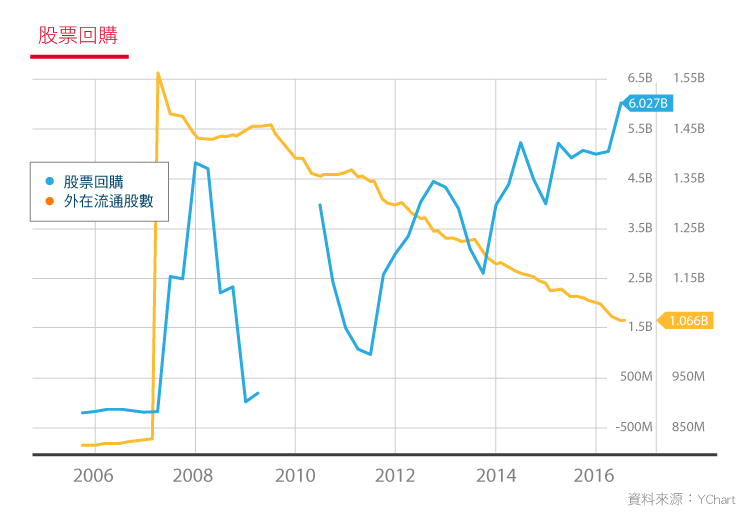

股票回購:

CVS過去3年,平均每年回購率為3.7%,2007年大舉併購Caremark後,導致股數大幅增加一倍。不過自2008年起,CVS積極回購股票,過去7年間,CVS已大幅減少在外流通股數24%。2015年花費50億美元回購自家股票,而2015年股東會通過的總金額,還剩餘77億美元可用於回購。

企業在股價低估時,買回市場流通股數,將嘉惠股東(股份價值隱形增加),進而能再提升EPS,也能夠增加每股派息。

從左至右:每年股息,逆回購金額與外在流通股數,自由現金流用於回饋股東率。

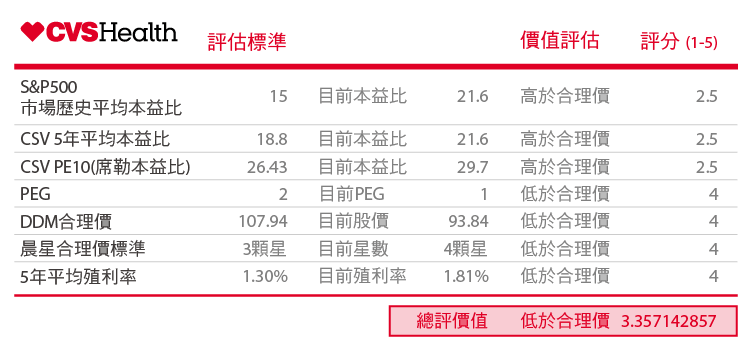

價值

目前CVS的本益比21.6倍,高於S&P500的19.8倍,亦高於CVS的5年平均本益比18.8倍,殖利率1.81%則大幅高於CVS的5年平均殖利率1.3%。

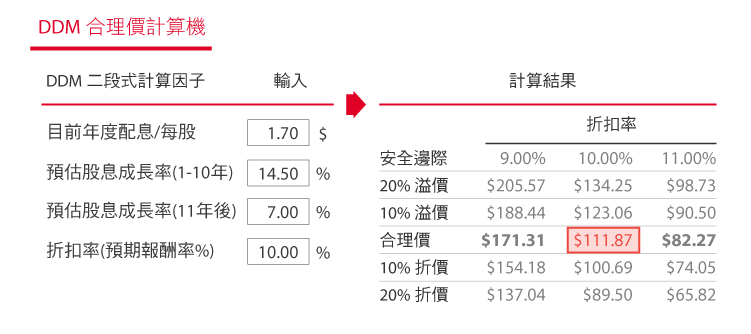

接著是我評估的合理價,

使用的是股息折扣模型DDM,CVS仍處在快速股息成長階段,尚未穩定下來,因此採用兩段式DDM做預估,

1-10年我使用較快速的股息成長率14.5%,雖然不可能像過去那般成長快速,然而對照近10年年化股息成長率25.4%,以及目前EPS配發率37%,自由現金流配發率26%都相當的低。再者,先前做過預估未來EPS成長10%~11.5%,因此使用略高於EPS成長率的14.5%股息成長率,我認為合理,只有獲利能持續成長的企業,才有資格維持股息增長。

11年之後使用穩定的股息成長率7%,

折扣率使用10%,

得出合理價$111.87。

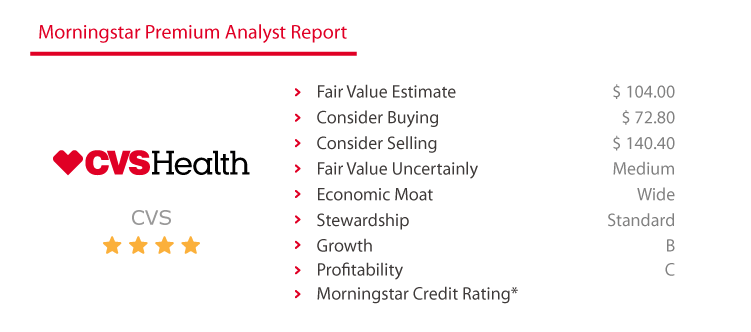

對照專業機購晨星的評估,3顆星為合理價,4顆星為低估,5顆星為極度低估。

目前晨星給予CVS 4顆星,合理價為$104。

計算加權合理價為:(116.46+104)/2=$107.94,對照目前股價$93.84,折價13%。

綜觀如上,整理表格如下,我相信CVS目前低於合理價。

購買前的確認檢查表評量結果:12/16,僅管有四項評量沒有通過,然而我不會因為幾項指標沒有通過就否決掉,影響決策關鍵還是高品質的企業,在低於合理價擁有安全邊際時買進,量化數字永遠只是配角,因此核定PASS,另外目前為折價13%。

風險

CVS沒有明顯常見的幾種風險,如:匯損影響,趨勢或環境轉變造成不利,或者法令限制的改變。

因此,假如真要挑出風險,我能想到的就是學名藥浪潮在2012~2014年左右到達頂峰,因為過去10年許多專利藥的專利陸續到期,學名藥開始蓬勃發展,到2018年,學名藥將佔美國處方箋份額91%,近年成長已呈現趨緩,慢慢成長動能會移往特殊藥品。

因學名藥的獲利率遠高於專利藥(原廠藥),CVS勢必在中期之後會面臨當初由學名藥所帶來的獲益成長將慢慢消退,屆時將會考驗CVS尋找其他成長來源的能力。

總結

CVS幾乎涵蓋了醫療產業的大半,不僅是藥品零售,更是保險,大型企業,政府,醫院之間的第三方協調機構,其協同專業組織共同制訂使用藥品清單,掌控用藥與議價能力。

戰後嬰兒潮,人口老化與快速增長的中產階級,而這樣的需求都圍繞著CVS的營運模式,

在我看來,CVS沒有理由無法持續下去。

2015年新跨足的專業醫療照護機構,能與CVS原有的藥品事業整合彼此所長,更讓CVS在醫療版圖更趨完備。

參考資料:

2015 Annual Report

2016Q2季報

The Right Strategy for an Evolving Health Care Market-34th Annual J.P. Morgan

Healthcare Conference

The Right Strategy for an Evolving Health Care Market-UBS Healthcare Conference

How the Generic Wave and Specialty Boom will Reshape Drug Channels-Adam J. Fein, Ph.D.

[免責聲明] 本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券 商開戶,亦無意圖向任何人推薦投資標的。

《追日GUCCI 投資美股,享受生活》授權轉載