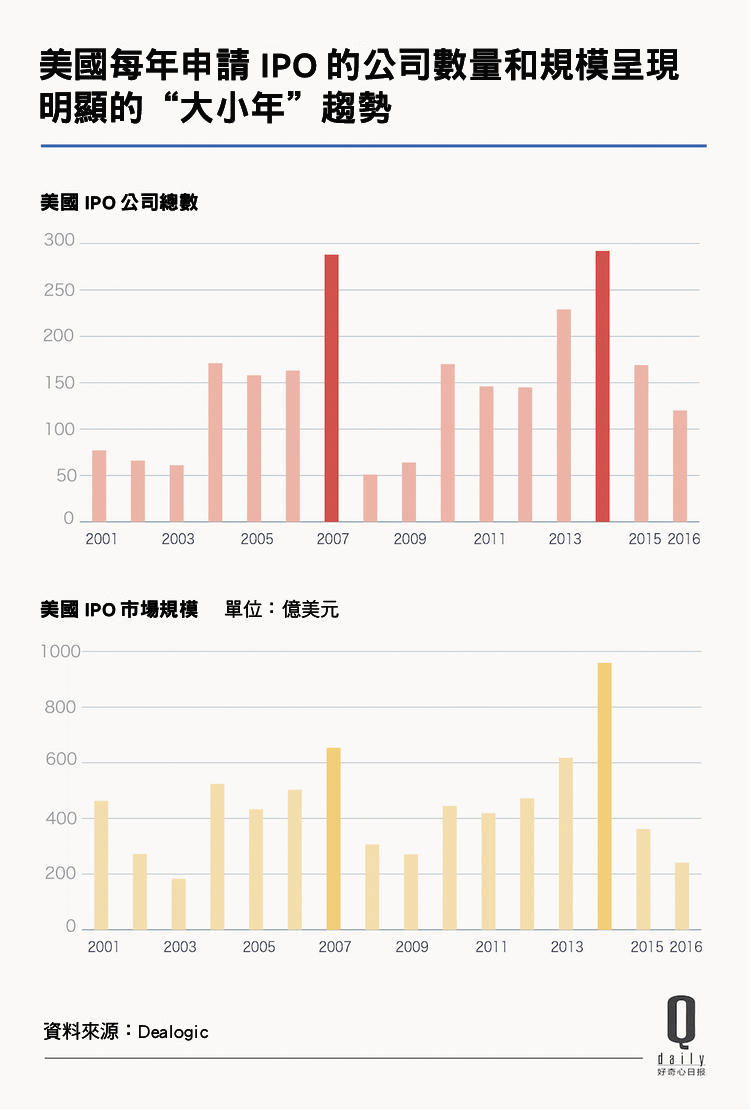

如果時間回到 2004 年的美國,那一年在美國兩個重要的市場上市的公司有 171 家,關注度比較高、認購額超過 15 億美元的就有 5 家,而 Google 的 17 億美元融資計劃,在當時只能排到第四。

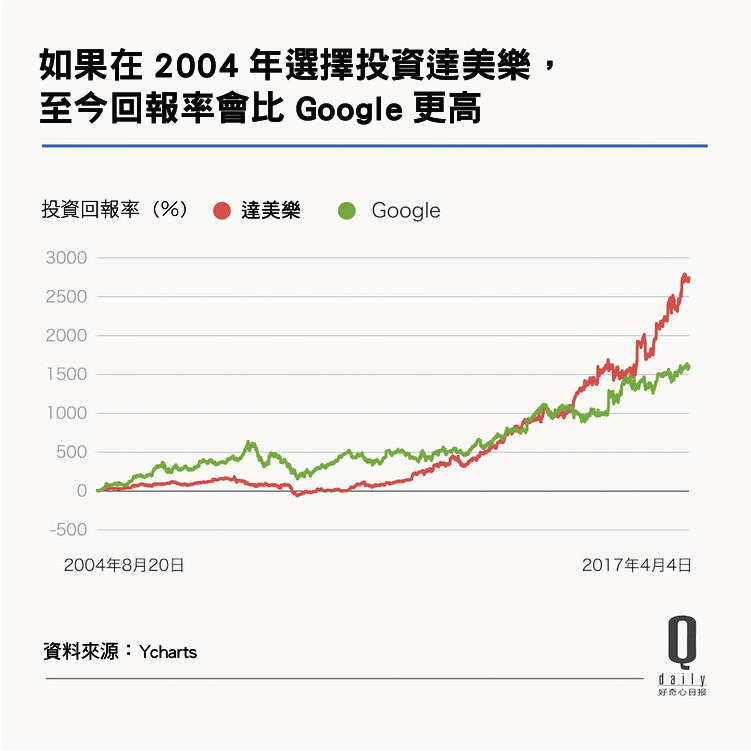

但跟那年所有人一樣,你一定也會注意到 Google,而且之後很多年裡也會一直關注著它。在網路泡沫破滅前,美股市場有過很多趁機上市的科技公司,但它們在 2004 年都活得不太好。但 Google 的表現一直很穩健,作為最重要的網路公司、高技術代表,它也的確表現不俗 — 如果推算至今,它的股票投資回報率超過了 16 倍。

但如果你是那種抱著花點小錢,就能在股市裡大賺一筆心態的人,當年其實有一支更適合你、現在看來表現也更厲害的股票 — 達美樂 (Domino) 。

這家公司要上市的消息,當時在市場上已經流傳了兩年。但看到招股書的人,還是可能會為這家外賣披薩店捏一把汗:同店銷售額基本沒有成長,上市融資來的 1.37 億美元多半還要用來還債。而且,當時市場上已經有了麥當勞(McDonald’s, MCD-US) (McDonald’s) 和百勝(Yum! Brands, YUM-US) (Yum!) 兩大餐飲巨頭,《彭博商業週刊》曾這樣評價達美樂的 IPO,“很難說達美樂是否還能滿足投資者對一支高成長股票的渴望。”

但現在,算上分紅、拆股等因素,達美樂至今為止的投資回報率已經高達 27 倍。

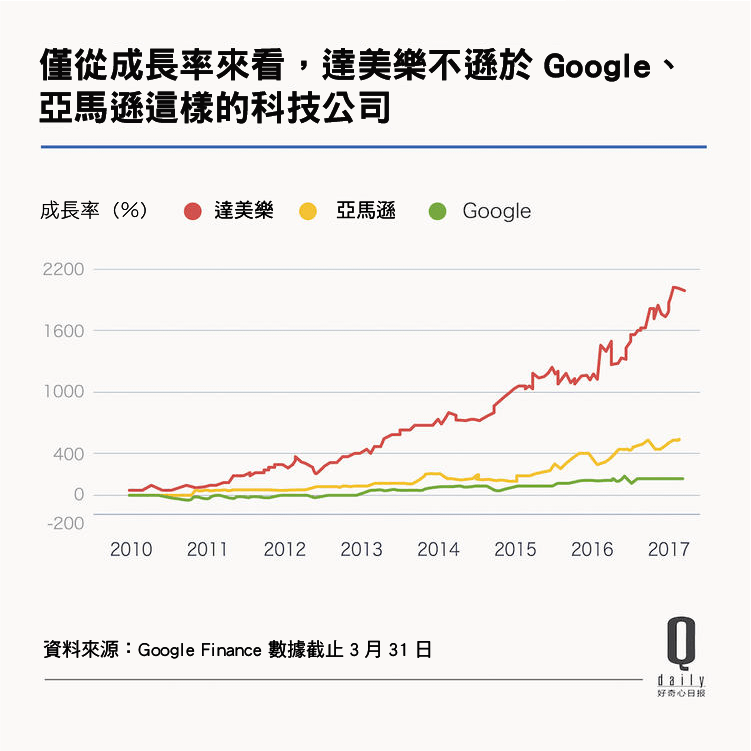

即使你晚入市幾年,從達美樂業績相當糟糕的 2010 年開始投資,它的成長性也比蘋果(Apple, AAPL-US)、Google、Facebook 和亞馬遜(Amazon, AMZN-US)等科技股好多了。按照 Quartz 記者 Chase Purdy 的計算,從 2010 年至今,達美樂的股票價格又漲了 20 多倍,而同期表現最好的亞馬遜,也只是翻了 5 倍多。

拿達美樂與 Google、亞馬遜 (Amazon) 這樣的公司作比,其實並不能說十分合理 — 達美樂的股票一路漲到現在,市值還沒到 90 億美元,完全可以說是小體量帶來的好處。

即使在餐飲產業,也有麥當勞、星巴克(Starbucks, SBUX-US)、百勝的一系列高市值公司排在它之前。達美樂則是經歷了一次金融危機、2010 年又跌入業績低谷。當時有人評價他家的披薩就像是“沾上了番茄醬的厚紙板”,根本不值得買。就連接任公司 CEO 的 Patrick Doyle 也公開承認,“是啊,我們爛透了。”

那,為什麼是笑到現在的,還是達美樂?

快餐、外賣和數位化,達美樂的成長在於對產業未來趨勢的正確預判

美國人近 1/4 的日常外出就餐需求,都集中在講求效率、性價比高的快餐市場。但相比漢堡、薯條、炸雞,披薩在快餐產業不是一個特別好的創業方向 — 價格便宜,導致利潤率很低;一旦追求配料口味多樣,成本就會提高;雖然很受青少年喜歡,但他們年齡稍長就會轉向其他快餐品牌;最關鍵的是,你還得在熱的時候就把披薩送到顧客面前,一旦放涼口感就會大打折扣。

這些也是過去很長一段時間裡,必勝客 (Pizza Hut) 、Papa John’s Pizza 等披薩店在全球擴張店面的過程不那麼順利的原因。但達美樂卻從經營第一家內用店舖時,就發現了另一塊市場 — 當時,店裡 80% 的營業額都來自看體育比賽直播時,不願意離開沙發的男青年們所叫的外賣。

在網路發展起來之後,餐廳外賣的點單、配送已經成就了美團點評、餓了麼、Grubhub 等好幾個上百億美元市值的公司,就連 Uber 也將其設立為新的獨立業務。但在達美樂發家的 20 世紀後半期, “30 分鐘內必達,否則免費”的口號完全是由公司自己的物流配送團隊達成的。

由於不設內用,專注外送,達美樂的門市擴張可以採用成本較低的加盟制完成。而加盟門市的選址,也是按照“10 分鐘內能完成周圍大部分社區的配送”的要求而確定的。而通過各門市傳回總部的點單數據,總部也能更好地預測各類原料的需求,方便中央廚房向門市提供更接近需求的披薩半成品。

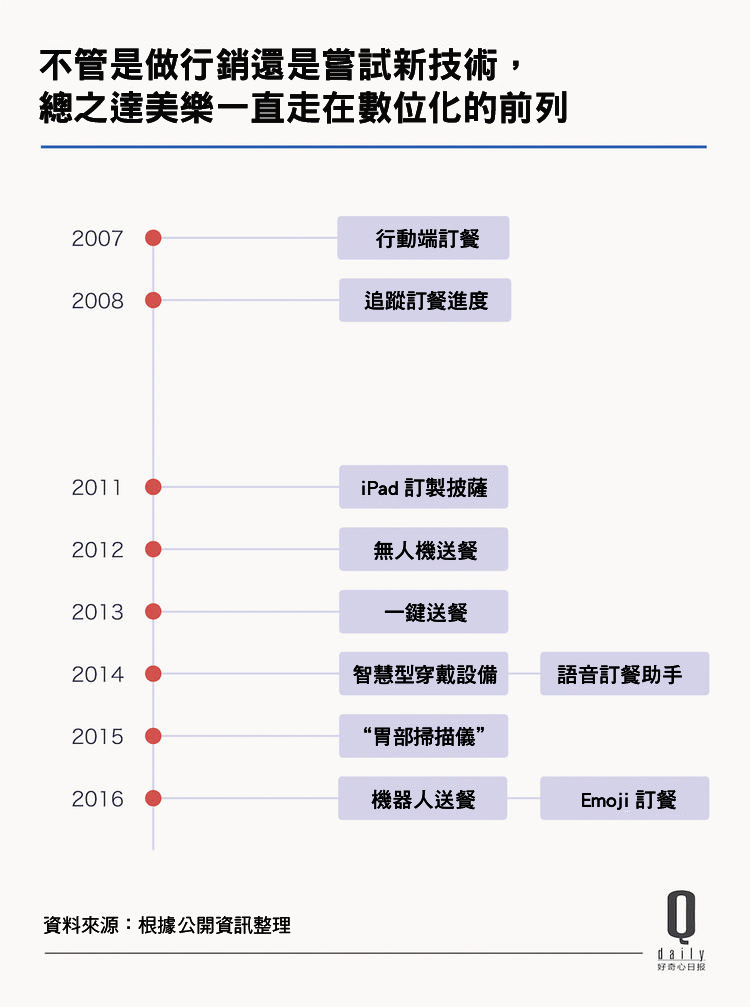

達美樂也是美式快餐品牌中,最熱衷於將數位化的嘗試與品牌行銷結合在一起的。在 2007 年美國人還習慣於打電話定外賣時,達美樂推出的網路訂餐服務就已經覆蓋了 PC 和行動端,到 2016 年已經有 60% 的訂單來自電子設備。而之後的個性化訂製、Emoji 下單、胃部翻譯器、各類智慧型設備接入、無人機及機器人送貨……很難判斷這些“黑科技”的實際效果如何,但每項新技術肯定都能被轉化為一次不錯的行銷曝光。

講年輕人市場,也得考慮到消費能力

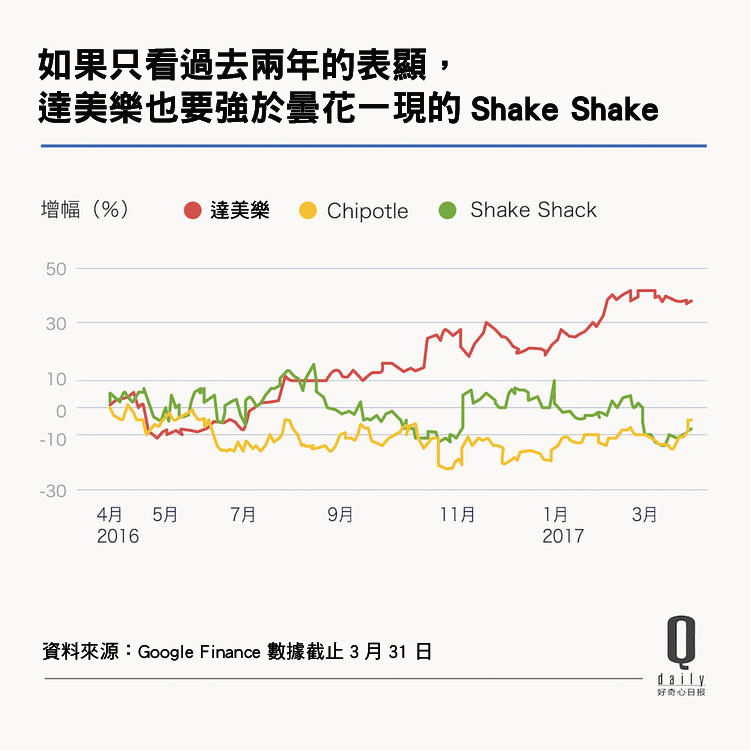

達美樂更早地看到並抓住了數位化、年輕化的一些趨勢,但它的發展沒有脫離美式快餐廉價、高熱量、不夠精細的特點。在一撥講究健康、口感和體驗的“慢快餐”興起後,市場普遍認為,這之後達美樂的競爭對手就不只是麥當勞和必勝客了,還多了 Shake Shack 和 Chipotle。

只有 60 多家漢堡門市就在紐交所上市的 Shake Shack,當年可是名聲大噪。不過現在想起來,這家公司的自信可能源自於消費者的從眾獵奇心理,以及華爾街分析師對品牌的個人喜愛。但在經歷了幾個季度的成長放緩後,Shake Shack 的股票早已在發行價以下交易。

相比之下,同樣講究“快餐慢食”的 Chipotle 則將優勢建立在經營效率上,這使得公司的成長更為穩健:經營最好的 Chipotle 門市在 1 個小時內可以服務 300 名顧客,平均每餐的價格超過 9 美元。這使得每家門市的相對價值在 900 萬美元左右,是麥當勞的 3 倍以上。

就像 Whole Foods 的一度走紅一樣,已經有越來越多的人認為,Chipotle 所代表的這種餐廳業態,將在未來對傳統的快餐形成更大的衝擊 — 健康導向、新鮮製作、更接近年輕人的偏好、在市場上也能持續創造賣點。

所以他們已經急著尋找“下一個 Chipotle”了。在 2012 及 2014 年,Chipotle 的成長性確實也都更高。但對比一下就能發現,隨著 Chipotle 2015 年的食物中毒事件影響至今,目前它的股票價格只是相當於翻了 10 倍,而同期的達美樂漲了近 30 倍。

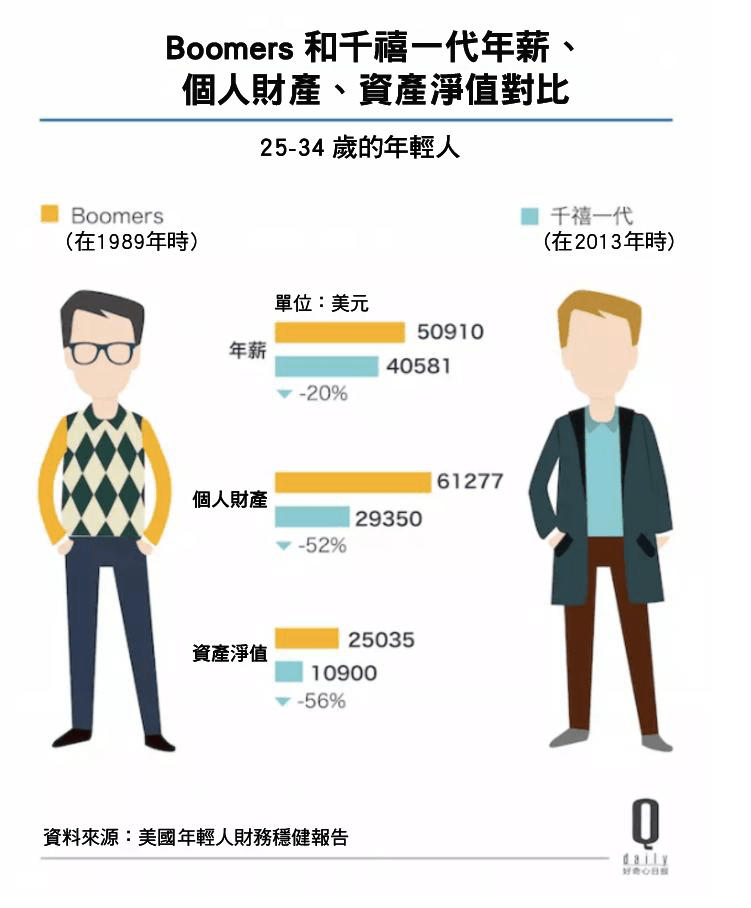

年輕人對這些品牌的喜愛和追捧,可能是實實在在的。但如果考慮到他們實際消費能力的話,就說不準這個市場空間到底有多大了。

我們此前曾提到過,在美國如果將二戰前後出生的“嬰兒潮一代”、與二三十歲的“千禧一代”比較一下資產狀況的話,這些年輕人們的平均年薪要少 20%;而如果把銀行餘額、信託基金、汽車、房產等等一起算進來的話,千禧一代 2 萬 9530 美元的資產淨值要比嬰兒潮一代少 56%,說是“窮得叮噹響”的一代也不為過。

而在上文討論達美樂的消費者群體時,我們也曾提到它的擁躉集中在青少年 — 準確來說,有接近一半的美國人,會在 6-19 歲上學的時候對於披薩有強烈消費慾望。一方面,吃披薩可以是班級運動後的補充熱量、或是小組討論的中場休息,另一方面,他們手裡的零用錢也買不起更貴的有機食品。

但人人都能理解的餐飲業,一直是美國人最愛的投資方向之一

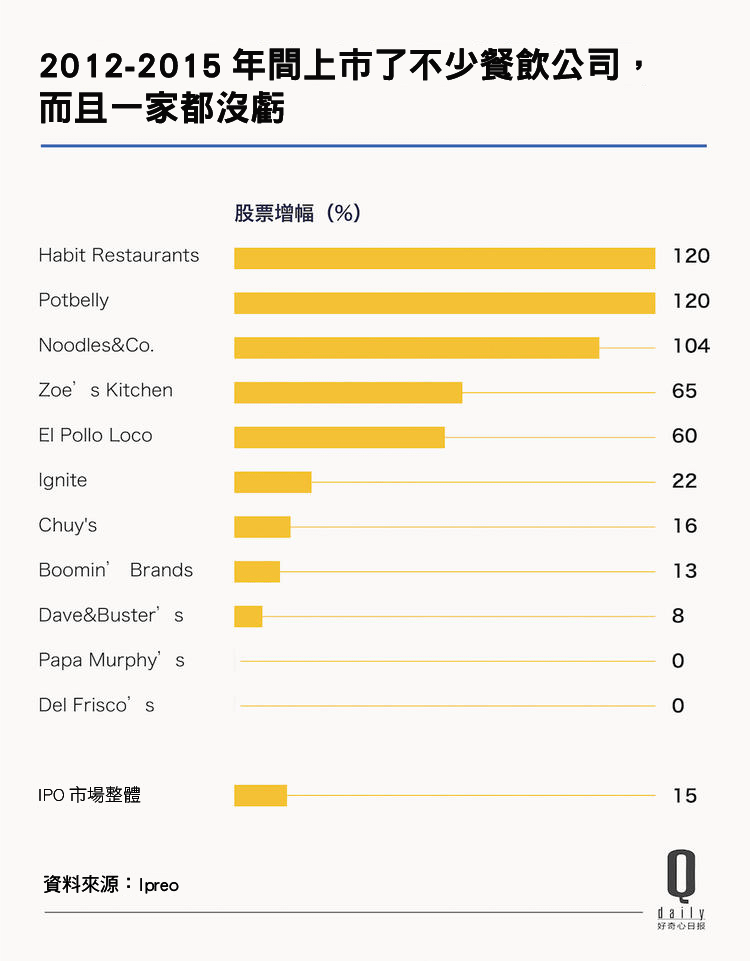

2015 年,在研究了一批上市的中小餐飲品牌之後,Marketwatch 記者 Anora Mahmudova 曾這樣感慨過,“在餐飲概念股上,美國股市似乎有一股返璞歸真的炒作之風。”

那幾年,每一家上市餐飲公司的盤子都是火熱的,尤其是交易首日。專業研究 IPO 的產業機構 Ipreo 曾發表過一項統計:2012-2015 年間上市的 12 家餐飲企業在上市第一天沒有一家報跌,平均漲幅高達 48%,遠遠超出整個 IPO 市場平均 15.3% 的成績;像是 Habit Restaurants、Potbelly 和 Noodles & Co 這幾家公司,股票價格在上市當天更是都翻了倍數以上。

市場對餐飲業這些營收高成長、高速擴張、高毛利率的股票非常感興趣,就連從業者自己也覺得,整個產業已經從 2008 年經濟危機的低谷裡走出來了 — 通過同店銷售、客戶流量、勞工和資本支出四大因素綜合而成的“餐廳績效指標”顯示,在過去十年內,美國餐飲業有近 3/4 的時間都處於樂觀的擴張成長期。

像 Shake Shack 這樣的小規模餐飲公司,其實很難用高速成長的業績維持住投資者初期的熱情,一度出現過單日超過 10% 的暴跌。但總體來說,過去十年內上市的餐飲股,仍能靠著總計 54.7% 的股價漲幅,跑贏整個 IPO 市場。

而相比於成長性同樣很高的生物醫藥和科技企業,投資餐飲不需要學習複雜的專有名詞和概念,一般來說所需要考慮的問題也很簡單:品牌是否能做到標準化生產、規範化營運、連鎖化管理及擴張,產品口味是否有其普遍性或是獨創性。就連普通人,也能通過去店裡吃幾頓的方式,完成自己的“盡職調查”。

而美國發達的食品工業體系,正好也為這些希望獲得高成長空間的餐飲企業提供了支持。比如,從二戰時期就逐漸成為成熟技術的速凍食品技術、半成品食物裝配流水線,以及麥當勞、肯德基(母公司 Yum Brands, YUM-US)等品牌所發揚光大的“特許經營”擴張模式,都極大地促進了餐飲業供應鏈的改善,推動了餐飲業尤其是快餐業的發展。除去星巴克之外,美國目前市值排名前五的餐飲企業,都來自於快餐市場。

不過,市值只有 90 億美元的達美樂,還擠不進這個行列裡。

即使是“價值投資”,那些看得見、摸得著、天天用的東西也會更受歡迎

在達美樂、Chipotle 和星巴克等餐飲公司呈現出年年向好的成長曲線之前,投資者們雖然熱衷於短炒餐飲股票,卻都不太相信它們能一直維持良好的成長 — 按照巴菲特所信奉的“價值投資”法則,餐飲、包裝食品這樣的產業因為顧客的“叛逃”成本太低,理論上是很難建立起“護城河”,以應對激烈的市場競爭的。

在巴菲特本人鍾愛的股票中,只有可口可樂(Coca-Cola, KO-US)一家與餐飲產業沾了點邊。按照他的說法,可口可樂的魅力在於能夠持續傳達“快樂”理念的品牌,以及能夠持續強化這一品牌的強大分銷渠道和行銷手段,這樣的“護城河”才是他所認可的。

但“護城河”這件事,不僅關乎公司的品牌、渠道、技術壁壘所帶來的競爭優勢,也關乎你和這些品牌的關係 — 在巴菲特的投資列表中,從迪士尼(Walt Disney, DIS-US) (Disney) 、可口可樂 (Coca-Cola) ,吉列 (Gillette) (被收購後變成了寶潔 (P&G) ) 到美國航空(American-Airlines, AAL-US) (American Airlines) 、IBM,幾乎都是會被普通消費者掛在嘴邊、時時刻刻會轉化為消費行為的公司。

能夠持續滿足越多人日常最基本需求的公司,越有可能成為一家偉大的公司。

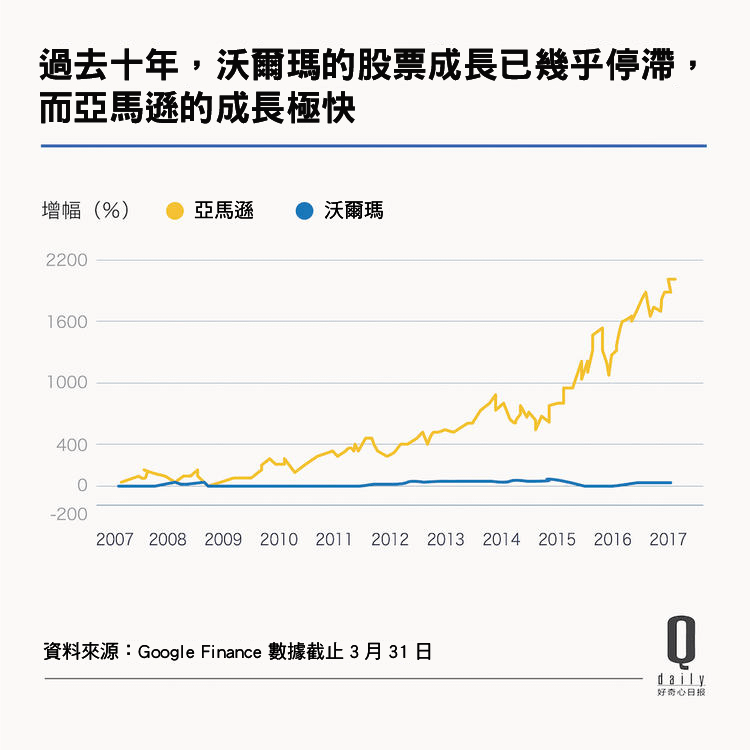

早年,這個思路的典型案例就是沃爾瑪(Walmart, WMT-US) (Wal-Mart) 。沃爾瑪用平價模式和高速擴張,與美國消費者共同創造出了 20 世紀後期的充足消費需求,使公司的營收和利潤急劇增加:1971 年至 2006 年,沃爾瑪的年平均銷售成長率在 30% 以上,年利潤成長率最高曾達 119%。1970 年,沃爾瑪開始在紐交所進行場外交易,當年 IPO 時購入的 100 股股票,到 1992 年沃爾頓逝世時經歷持續上漲和 11 次拆股後,價值會高達 260 萬美元,成長超過 1500 倍。

而現在,大家提得更多的會是亞馬遜。

在很多方面,亞馬遜與沃爾瑪挺像。比如通過逐漸擴充品類,在一個網站裡滿足書、音像製品、服裝、日用品、玩具等各種需求;又比如相似的賺錢方式:通過跟供應商談判、壓低商品成本;通過精準的推薦系統提高客單價、維持顧客的忠實度。

但到 2000 年之後,亞馬遜就不僅僅是一個零售公司,而更多被認為是一個技術公司了。在 2006 年,他們比 Google、微軟(Microsoft, MSFT-US) (Microsoft) 、甲骨文(Oracle, ORCL-US) (Oracle) 等一系列科技公司更早地提出了“雲端計算”概念,並用越來越多的大客戶來證明,這個與電商沒關係的新業務,也能成為支撐公司未來的下一個成長點。

2015 年第一次公佈雲端計算業務收入時,傑夫·貝索斯 (Jeff Bezos) 說這是一項“正在快速成長的、價值 50 億美元的生意”。但市場的空間比他預測的要更大:到了 2016 年,亞馬遜雲端計算業務的收入就達到了 122.6 億美元,兩年內公司股價也幾乎翻了一倍。

到了 2017 年,亞馬遜依然因此被財經雜誌《巴倫週刊》認為是 2017 年最值得購買的科技公司股票。按照其引述投行 Evercore ISI 的分析,亞馬遜的用戶和基礎設施規模,能夠讓它考慮數據和計算能力的更多、更廣泛的表現形式 — 這就是這家公司所持續擁有的想像空間。

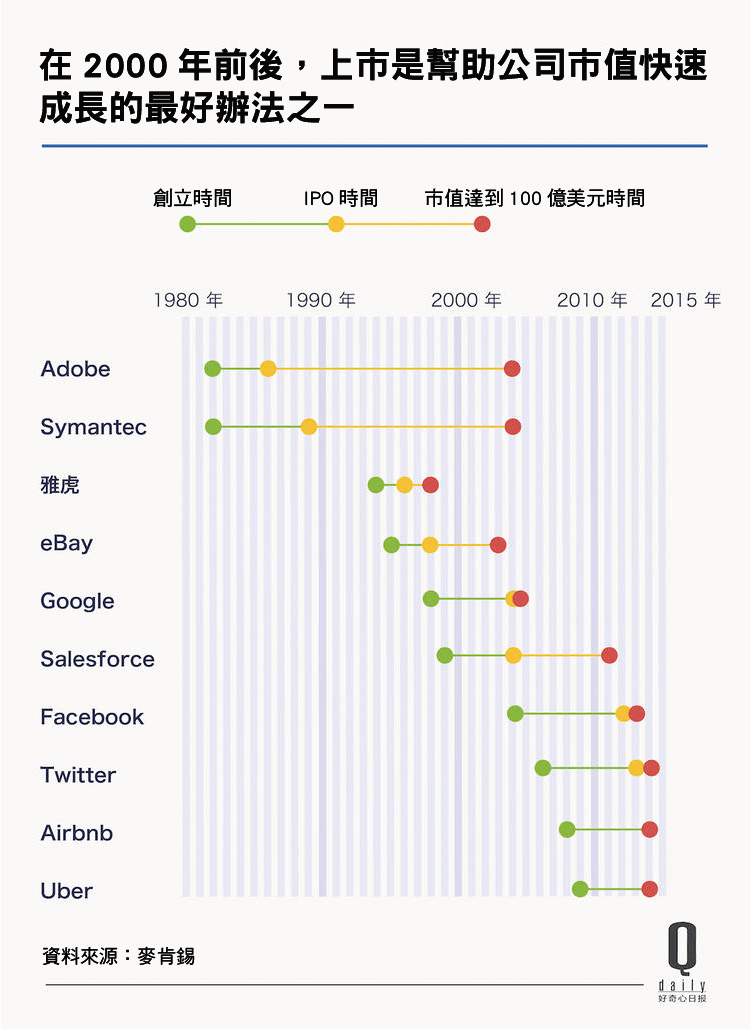

就像沃爾瑪所代表的零售業一度取代了鋼鐵、能源、汽車等製造業股票一樣,如今美股市場上的高市值主導者,變成了 Google、蘋果 (Apple) 、亞馬遜和 Facebook 這些科技股。創業幾年後儘快上市、甚至是依靠融資,都能讓他們比幾十年前的那些公司更快地成長到十億、甚至是百億美元的市值。

但最終,他們還是都沒在成長性方面,跑贏那個 30 分鐘內一定會送到你家的紅藍色外賣披薩盒。而如果是到 2000 年代才開始投資股票,選擇當時上市不久的達美樂、星巴克、Chipotle 這些與你日常吃吃喝喝的基本需求相連的公司,又有什麼錯呢?它們所代表的,可能就是另一種入場門檻更低、時間更短、中期回報率也十分理想的“價值投資”機會。

《好奇心日報》授權轉載

【延伸閱讀】

走過百年歷史的刮鬍刀老店吉列-它的護城河在哪裡-__-.png)