很多人喜歡金融股,因為感覺他們大又穩定、很難想像台灣幾大銀行倒閉的樣子,也因此會把這印象套用到美國的金融類股ETF上面。然而,一來是「金融股其實不穩定」,很難倒沒錯,但獲利卻深受景氣影響;二來,美國金融業的元素其實比台灣多得多。首先,我們先從「金融業靠哪些方式賺錢」講起。

金融業包括「銀行」、「保險公司」、「金融服務」

金融業賺錢的方式十分多元,但可概分成幾類:

「存放款利差」:這是大家對銀行的傳統印象,靠「存放款利差」賺錢。存放款利差就是「向存戶吸收存款,付給存戶利息;再拿同一筆存款借錢出去,收取較高的利息」。而中間的差額就是「存放款利差」了。

「保險費利差」:這是保險公司的利潤來源之一。保險公司向保戶收保費,再拿這些保費去投資股票或房地產產生獲利,如果順利的話,這些利潤會高於保險公司理賠出去的金額。而保險公司現在也會辦「保單貸款」,因此也可以賺利息。

「金融服務」:泛指所有的手續費。像券商收的就是買賣股票手續費,銀行財富管理會收基金申購手續費,信用卡公司會收清算手續費,投資銀行幫忙橋併購或者IPO時也會收取手續費,這都是金融服務的一種,只要看到「手續費」三個字,都算在金融服務裡面。

「投資獲利」:這是金融公司自營部(也就是負責拿公司的錢去投資的部門)在幹的事,也就是拿公司的錢去投資賺錢,投資項目非常廣泛,我們想得到的想不到的都有可能。金融業的賺錢方式可分成以上四大類,但現在大多公司都混著做,所以很難再用「某某情況下金融股比較好」這麼簡單的概念了。

比方說,常聽說「升息對銀行好,因為銀行賺得利差可能變多」,但現在銀行除了賺存放款利差之外,也會賣投資商品賺手續費。升息的確可能讓銀行利差賺更多,卻也有可能讓股市起伏更劇烈、基金更難賣。因此一來一往之下銀行真的會賺更多嗎?得依各銀行有多倚重理財產品銷售而定了。所以,金融業獲利其實非常依賴景氣好壞。以下我們一一來解釋。

各項收入與景氣的關聯

這些獲利當中,深受景氣影響的有:

「存放款利差」 – 景氣好時更容易借錢,這很讓人意外對吧。但美國信評公司有做過研究,美國公司的發債金額與GDP成正比。這主要是因為銀行更願意借錢出去,畢竟景氣好時大家覺得公司更可能還錢,景氣不好時,雖然需要錢的人更多,但銀行們也更擔心錢收不回來。因此,存放款利差跟景氣很相關。

「保險費利差」-這也是跟景氣很相關的收入項目。因為景氣一差、保戶們口袋緊繃時,就不喜歡繳保險費。根據「財團法人保險事業發展中心」的「台灣人壽保險業務概況」資料顯示,台灣的壽險業總保費收入2007年可是比2006年成長了43.33%,但到了2008年金融海嘯時,2008年的全年總保費收入為19,189億元,比2007年的18,751億元僅成長2.34%,雖然還是成長,但是成長速度大幅衰退,可見保費收入多受到景氣影響了。

保費收入成長減緩,保險給付倒是大幅成長。依據同樣一份資料,2008年的保險給付總額比2007年成長了28.31%。景氣差時保戶們缺錢,總會想多擠點錢來應急,因此這些保險給付總額中,有41.1%是保險解約。保費收入成長減緩,保險給付成長變快,結果就是保險公司虧錢。因此在2008年底時,全台灣只有六家保險公司還是獲利,其他都虧損。

「金融服務」:這也很受到景氣循環影響。雖說大家都喜歡買低賣高,可是大多數人更喜歡在股市上漲時買賣股票。而當景氣衰退、股市大跌時,券商營業員們跟銀行理專們的手續費收入也會衰退。

「自營獲利」:這可能是唯一不受到景氣循環影響的利潤了,投資高手們不論股市漲還是跌都可以賺錢,他們在意的只是股市波動大不大,而不是股市往上還是下。可惜的是,自營通常只佔大多數上市公司獲利的一小部份,因為跟其他業務相比,自營部的獲利較不穩定、較難掌握,因此這很難作為獲利主軸。

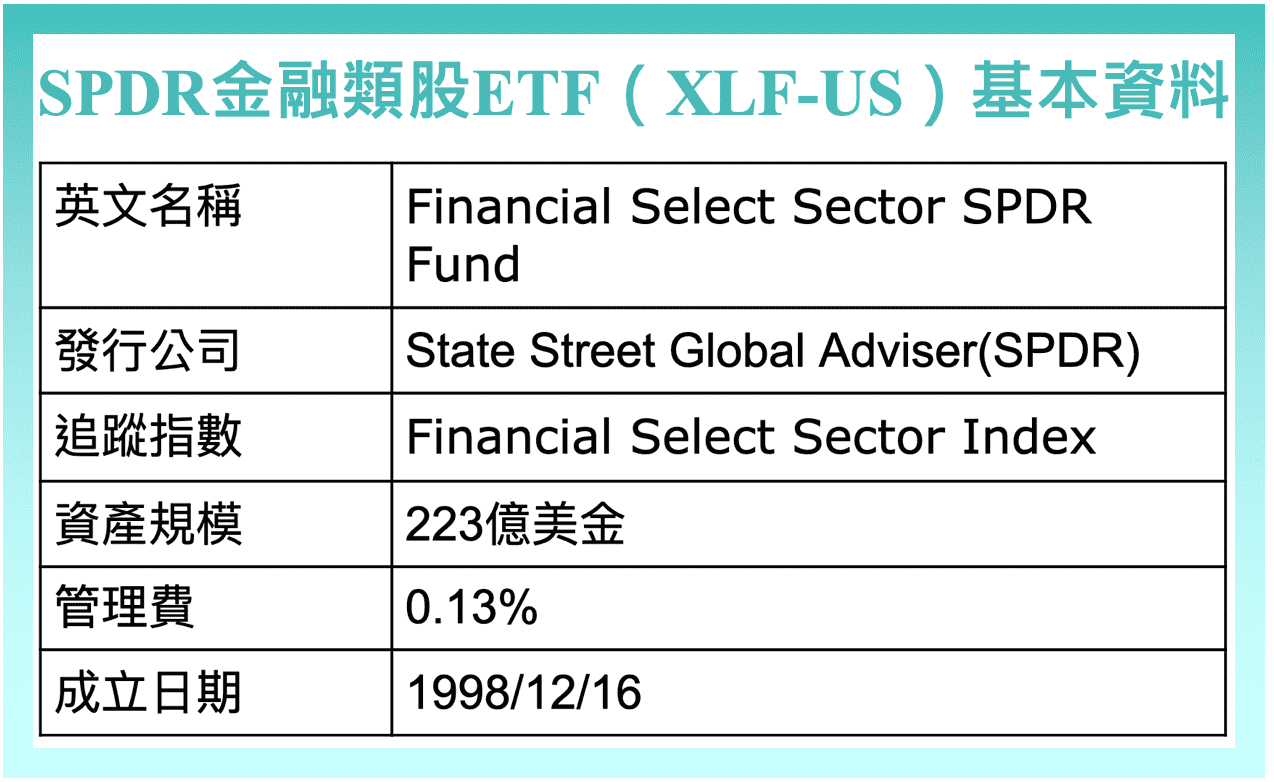

講完金融產業的架構後,我們來看看最大型的金融類股ETF – SPDR 金融類股ETF(XLF-US)(以下簡稱XLF)

XLF 基本資料

(資料來源:MoneyDJ)

XLF 前十大持股(截至2020年11月30日)

(可點擊連結查看公司)

| 公司名稱 | 公司簡介 | 持股比重 |

| 波克夏.海瑟威 | 巴菲特的控股公司 | 14.92% |

| 摩根大通 | 美國商業銀行巨頭 | 11.14% |

| 美國銀行 | 美國商業銀行巨頭 | 6.74% |

| 富國銀行 | 美國商業銀行巨頭 | 3.3% |

| 花旗銀行 | 美國商業銀行巨頭 | 3.22% |

| 貝萊德 | 美國資產管理公司巨頭 | 3.17% |

| 標準普爾全球 | 美國信評巨頭 | 2.9% |

| 摩根史丹利 | 美國投資銀行巨頭 | 2.56% |

| 高盛 | 美國投資銀行巨頭 | 2.43% |

| 嘉信理財 | 美國折扣券商巨頭 | 2.27% |

(資料來源:MoneyDJ)

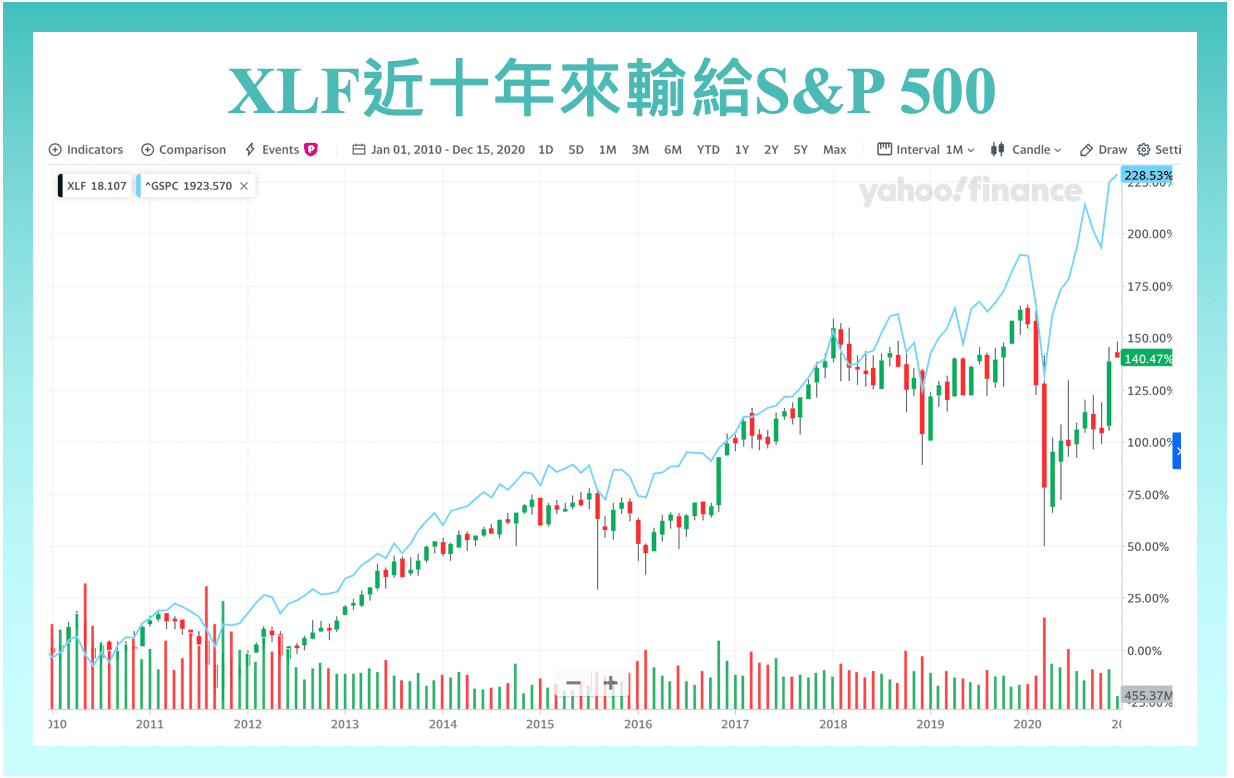

XLF近十年來輸給S&P 500

(資料來源:Yahoo Finance)

過去十年來美股漲得很兇,S&P500 過去十年上漲了228.95%!可是XLF卻弱得許多,僅漲了143%。因為在2008年金融海嘯後,全球各國政府紛紛加強了金融監管,包含美國。比方說2010年後進一步修正的巴塞爾協議(Basel Accord),就更嚴格的規範各銀行,讓銀行無法再像2008年以前那樣肆無忌憚的過度投資增加獲利。

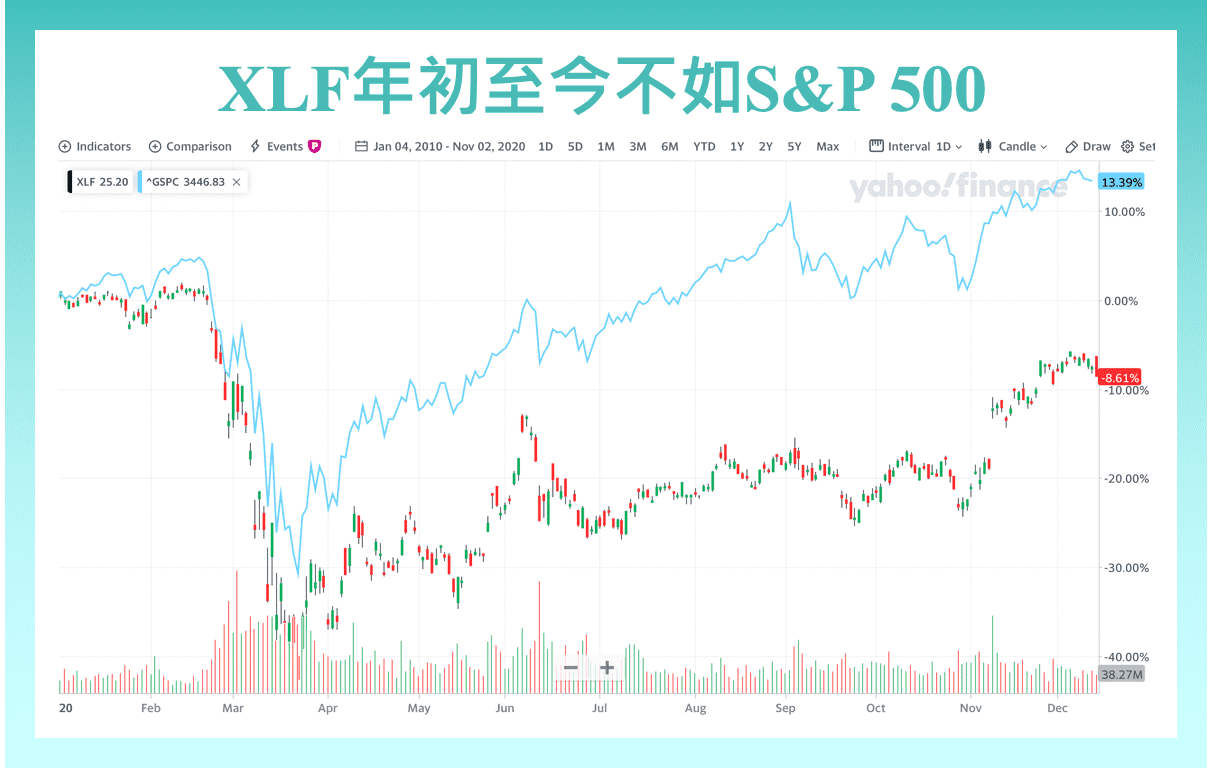

XLF年初至今的表現

既然在景氣飛騰的過去十年XLF都會輸給大盤,今年的新冠肺炎更是無法了。因此,雖然S&P500今年已從三月的低點反彈、反而上漲了13.39%(截至2020年12月14日),但XLF卻仍是 -8.61%。

(資料來源:Yahoo Finance)

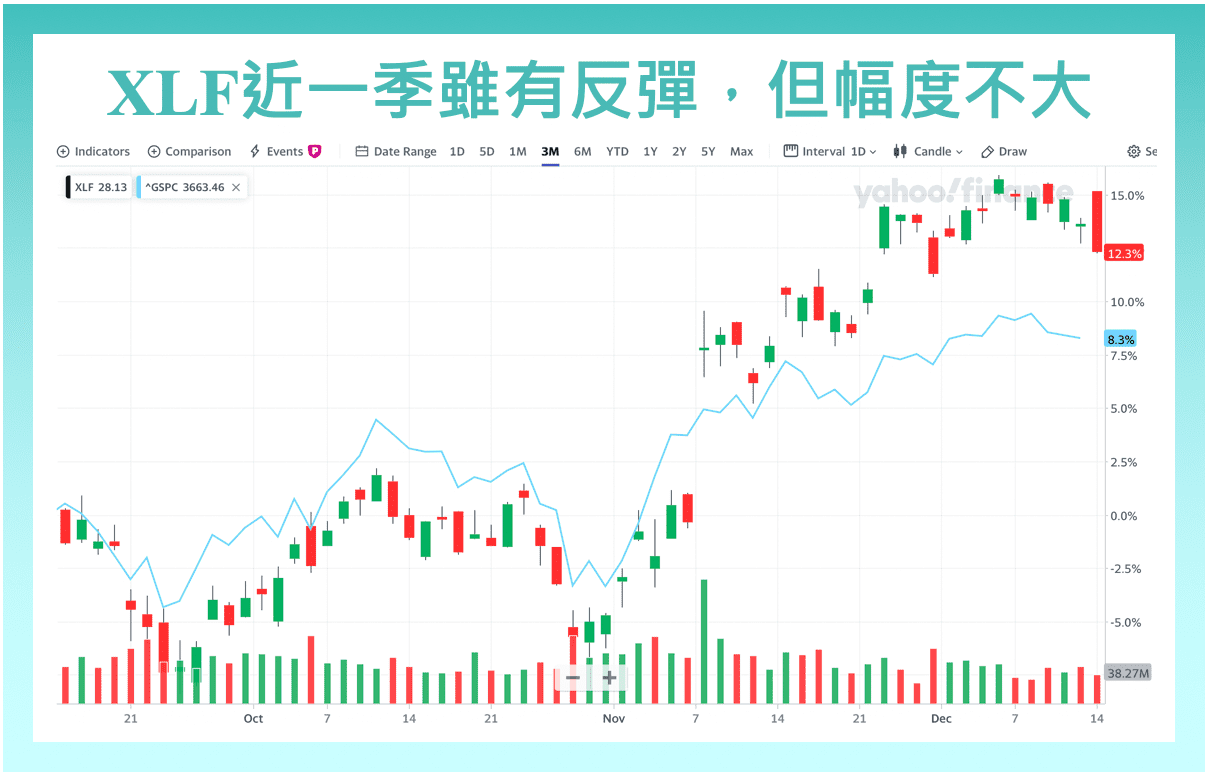

近一季(2020年9月15日~2020年12月14日)因為疫苗樂觀消息頻頻出爐,好不容易的XLF開始超越大盤,但幅度不大,與近來狂飆的科技股相比弱了許多。

(資料來源:Yahoo Finance)

展望未來,只要國際監管沒有鬆綁,那這些金融機構就再也無法像過去那樣大展拳腳,跟其他類股比起來,XLF也較難脫穎而出了。

【延伸閱讀】