假設投資人在股價 20 元買進某檔股票之後,當股價跌到 20 元以下,可能會做出逢低往下攤平的動作,如此可將持股成本降低;而一旦股價上漲到 25 元,30 元以上,投資人就不會再買進了,認為這會是提高成本,不符合存股原則。其實不然,尤其是該股票具有長期成長潛力的時候,股價逢高不願加碼,有時候反而喪失更高的投資績效。

筆者在 2008 年 10 月首次買進佳格(1227-TW),當時股價不過 16 元出頭,隨著佳格兩岸獲利快速成長,當股價上漲到 20 幾元、30 幾元…,一直到 70 幾元,這中間的過程我不斷加碼,最高還買在 72 元,直到 2014 年 4 月,當佳格獲利出現衰退、大陸也由盈轉虧時,我才在 100 元左右全部出清。

再以巴菲特控股公司波克夏(Berkshire Hathaway, BRK.A-US)的投資為例,巴菲特早在 1990 年就買進 500 萬股的富國銀行股票(Wells Fargo),當時富國銀行的股價約在 10 到 15 美元之間,約占整個公司的 10%;之後陸續增加持股;1993 年巴菲特已持有約 13% 的富國銀行股權,此時富國銀行股價已超過 20 美元,隨後又大幅上漲,到了 2015 年第 1 季已超過 50 美元,此時巴菲特再度買進富國銀行股票,達到 4.7 億股。

眾所周知,巴菲特一定要等到公司出現合理股價才會買進,為什麼富國銀行股價從 10 幾元漲到 50 幾元,巴菲特還要買呢?這算是追高嗎?這倒未必,一定是巴菲特認為富國銀行的價值超過當時的股價,他才不斷加碼買進吧!

富國銀行我沒有研究,我只是舉個例子說明,一個公司的價值是在變的,無時無刻都在變動,如果公司的發展愈來愈好,市佔率愈來愈高,獲利能力愈來愈強,股價必然會上漲,但有時候上漲的幅度並不足以完全反映公司的好表現,所以不見得價錢高就不適合買進,價錢高就是在追高,很多朋友看我常常在買股票,原因就在這裏,我認為我買的股票股價合理,殖利率在我的標準之上,我就會買進。

最後再以我以自身的案例做說明,我在 2015 年底以 176 元到 180 元之間買進德麥(1264-TW),德麥是國內最大烘焙原料供應商,2016 年配息 11 元之後,股價填息之後再漲到 200;到了 2017 年 3 月,股價來到 220 左右,在這段時間內,筆者加碼的過程簡述如下:

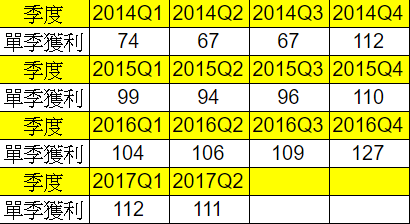

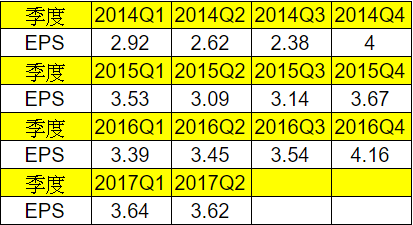

若以 2015 年底 12 月時公布的財報到第三季,往前推四季的 EPS 是從 2014Q4 到 2015Q3,4+3.53+3.09+3.14 加總得到 13.76元(稅後獲利和EPS詳見表1、表2),若以買進價 180 元來看,本益比是 13.08 倍,比食品股平均本益比 15.5 倍還低許多;時間再拉到 2016 年底,往前回推前四季,是從 2015Q4 到 2016Q3,3.67+3.39+3.45+3.57 加總得到 14.08元,若以買進價 200 元來看,本益比是 14.2 倍;當德麥在 2017 年公佈 2016 年完整年報 EPS 達到 14.45 元創歷史新高時,筆者再以 220 加碼,當時的本益比約為 15.2 倍,若以配息 11 元算,殖利率 5% 仍屬合理,爾後德麥的股價在 2017 年 7 月除權息前上漲至 252 元。

綜觀德麥的獲利數字,單季獲利均較前一年同期成長,因此在本益比、殖利率合理的情況下,持續加碼買進並不算追高,但是當股價短線急漲,漲幅超過公司獲利的成長,或者本益比過高的情況下,就不應該進行追價。

表1:德麥單季獲利(單位:百萬元)

表2:德麥單季EPS(2017年Q2以除權前股本3.06億計算)

【延伸閱讀】