(圖片來源:2013 Annual Report)

想要養成一門專業,必須”刻意”且”針對”性地做大量重複練習原本不會做的事,不斷讓自己脫離學習的舒適區,而進入恐慌區,讓大腦的神經網絡產生新的連結,習慣適應恐慌,這樣的學習才會是有效的。

此外,知識必須通過互動才能真正學習,看別人說或做都很容易,看一本書好像都能理解;但是不作筆記,不做手札,不透過思想表達出來,那麼知識永遠不會在我大腦裡長成一個活體結構。

學習的本質永遠都是痛苦而恐慌的,如果我覺得我是在學習,是在進步中,那麼永遠沒有什麼樂子,我永遠是在進步的道路上,品味那份艱難。

投資就像人生的自我修行, 我分享的只是我個人的評估方式與思考邏輯,很適合我個人,每研究一家企業,我便從中獲得一分知識也得到許多樂趣。

我認為好的高股息=配息來自於充足盈餘+能夠持續+企業獲利成長+股息持續成長

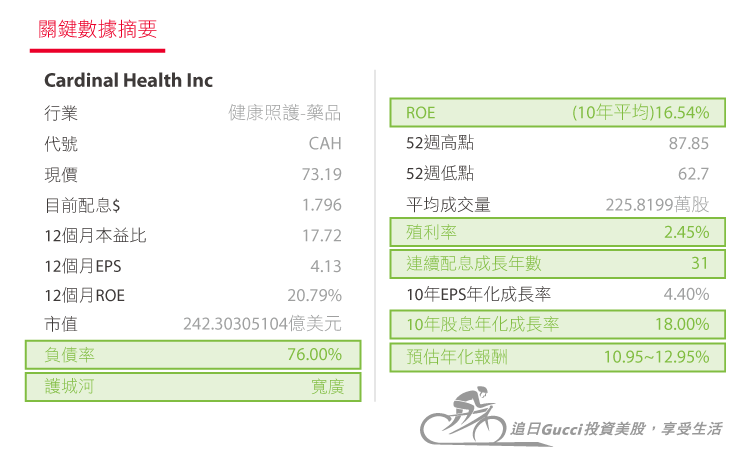

評估的主角為 Cardinal Health Inc.,以下將以股票代號 CAH 做為簡稱。

摘要:

• 股息連續成長 31 年,過去 10 年股息以每年 18% 速度成長

• 預估未來雙位數年化獲利成長速度,卻是低於合理價的價格

• 未來風向,人口結構改變與更多的醫療費用支出

基本資料

股息連續成長 31 年、配息 $0.449/季、殖利率 2.45%、現價 $73.19、10 年股息年化成長率 18%。

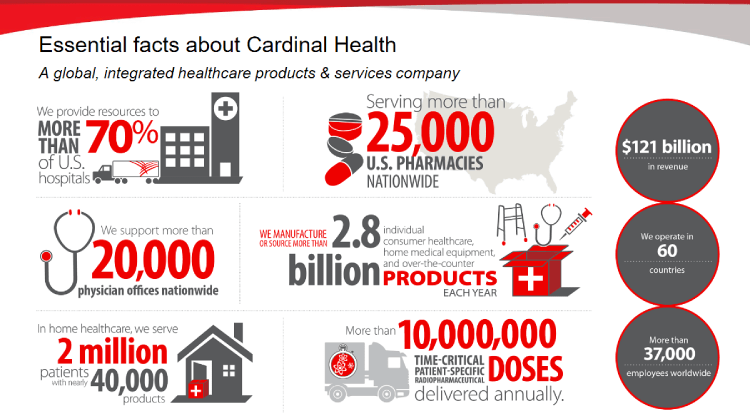

CAH 成立於 1971 年,為美國前三大醫藥通路商,共佔據 90% 市佔率,年營收 1210 億美元。(其他兩家為 ABC、MCK)

CAH 的業務網滲透而密佈,其與 5000 多家製藥和醫療手術供應商合作,為超過 2 萬 5000 家美國零售藥店與2 萬個私人診所提供服務,並向超過 70% 的美國醫院提供產品,總計 Cardinal Health 每年銷售超過 28 億份醫療保健商品,包括個人消費醫療、居家醫療設備…等。

關鍵數據摘要 (綠色表示符合我的標準)

企業質化分析

企業總覽

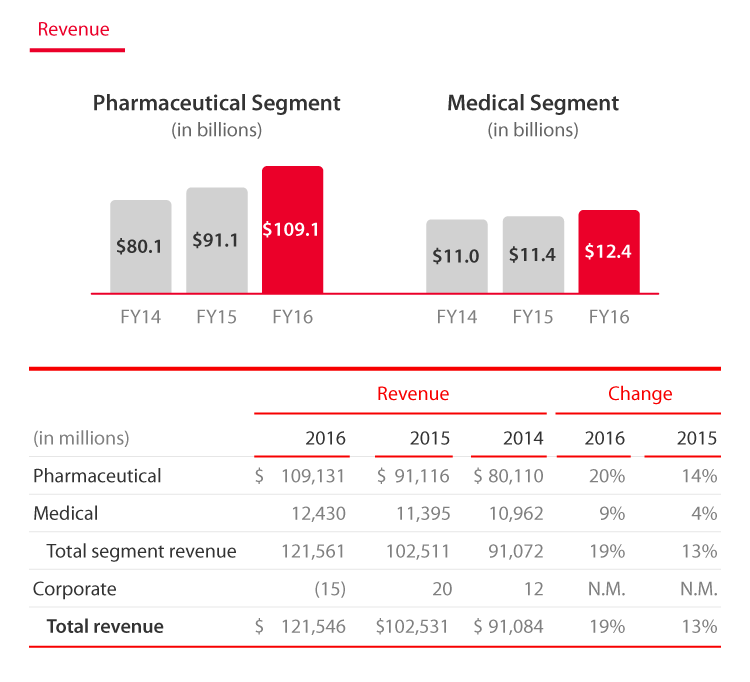

CAH 的業務分為兩大區塊:

1. 醫藥,佔營收 90% 與獲利 84.55%。

2. 醫療,佔營收 10% 與獲利 15.45%。

這兩項業務,在近年都有不錯的成長。

接著介紹這兩大業務的內容:

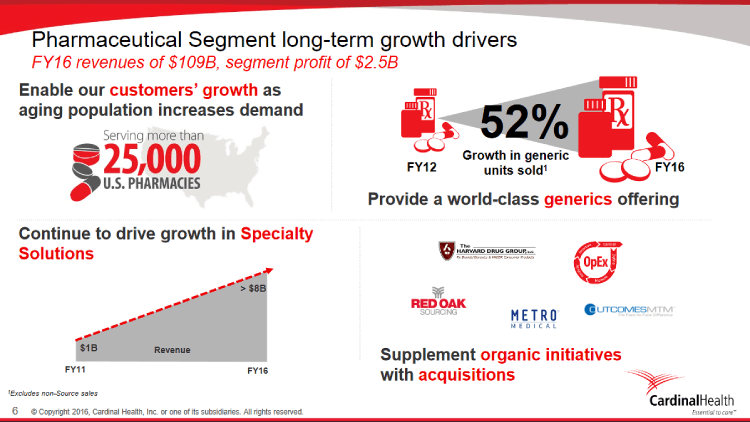

醫藥事業提供藥品給藥品零售,醫院與 GPO (政府採購組織),包含品牌藥與學名藥與個人醫療消費型產品,此外還包含放射性診斷設備。

順道透過企業報告,也能一窺醫藥事業在長期成長的動力來源。

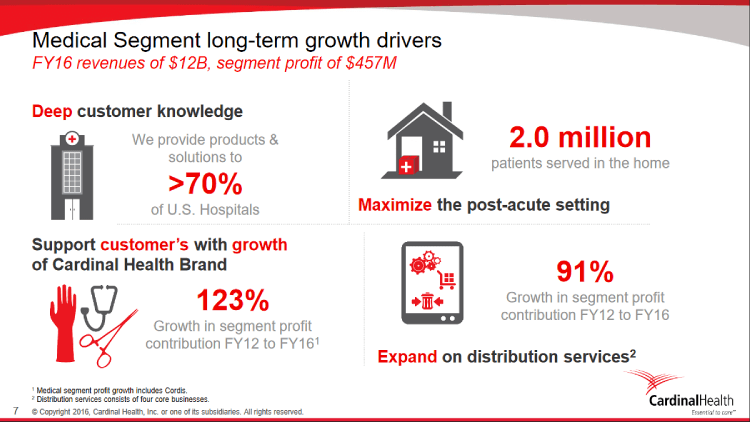

醫療事業則向醫院及其他醫療提供者提如外科,實驗室,個人診所,銷售醫療器材用品。

順道透過以下企業報告,也能一窺醫療事業在長期成長的動力來源。

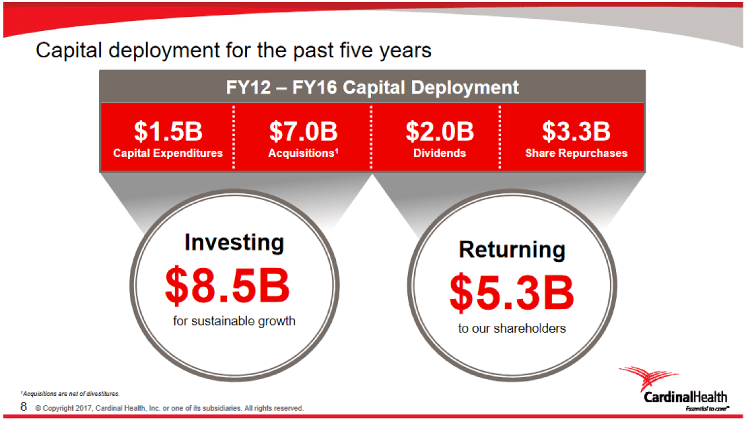

儘管在2013年,CAH喪失了原本的最大客戶Walgreens Boots Alliance (WBA),然而CAH在近5年,花費70億美元,透過積極併購與15億美元的資本支出,已在近兩年讓企業恢復成長,分別為2015年的營收成長13%與2016年的19%。

下圖展示了,CAH如何運用其現金流,既保持成長,又能嘉惠股東。

投資理論 (商業模式分析)

CAH 作為中階層的銷售商,毛利很低僅有 5.4%,但透過高”量”的轉手,創造巨大的淨利。

因此,有效率而遍佈的銷售網路,巨大的經濟規模,作為製藥商與消費端之間的橋梁,為藥商提供最多的商路,為消費端透過大量的採購,提供更合理的價格,是為整個醫療產業中不可或缺的傳導中樞。

舉例來說,2014 年 CAH 與 CVS 簽署 10 年協議,將學名藥的採購業務合併,這將使得 CAH 有機會提高獲利,因為合併採購量能夠從藥商端區得更好的議價優勢。

因此,回到前述中提到,作為中階層的銷售商,擁有夠大的銷售渠道,與夠大的銷售量與夠多樣的商品,加上長期的客戶合約,相乘之下,就能為 CAH 所屬的低利潤產業,提供經濟規模帶來的成本優勢,找到安身立命的定位。

尤其對於醫療產業而言,低成本的需求變得越來越緊迫,醫院希望節省開支,並減少醫療浪費。

假如 CAH 在成本結構上,有更多的成本優勢,就越能夠滿足日益緊張的客戶需求。而醫療作為必要支出,隨著人口老化與中產階級提升,醫療支出將隨之成長,CAH 的業務則恰恰建構在這樣的平台之上。

經濟護城河 (競爭優勢)

遍佈而密集的銷售網絡,服務 70% 的美國醫院,2 萬 5000 家藥局,年銷售 28 億份醫療保健商品。前三大銷售商佔據 90% 市佔率,約 2700 億美元的市場。

任何小型競爭者想介入原有三大企業所鞏固的市場,分外不容易,因為這三大企業,除了已有長期合作的客戶外,也因足夠的銷量足以和藥商談判較低的價格,享有成本效率,這讓新進者很難在低毛利的環境之下生存。

同樣的,客戶端也難以自行攬下這項業務,單獨與藥商談判,一來價格沒有優勢,二來資源無法整合,總不能自己一家一家的去找製藥商採購吧!物流與倉儲管理也是另一大問題。

這個產業的營運模式,除了是寡頭產業之外,又有些類似攔橋收費,像油管輸送就是另外一種,只要想用,就得付費給我 (企業)。

只要醫療處方箋不斷開出,醫療產品持續有人需求,就需要 CAH 這樣的銷售商存在的必要。

未來成長預估與總回報率% (年化)

在去年 10/28,CAH單日跌幅至多 15.5%,因為對手 MCK 因為財報不佳,調整 EPS 減少 7%,MCK 股價下跌 23%。目前 CAH 的價格已接近 10/28 下跌之前的價格。

接著三天後,CAH 也公佈了季報:營收成長 14%,EPS下跌 10%。

儘管營收成長,但隨著藥品市場競價戰開打,使得利潤率受到壓縮。前述其他 2 大之一的 ABC 率先展開價格戰,為了爭佔市佔率。眾所皆知,零售市場的利潤率一向不高,而是靠高的資產周轉率來拉高 ROE%,因此削價競爭,對於利潤率本就不高的產業,衝擊尤大。

所幸 CAH 當中的第二個事業群,就不受藥品價格下跌所衝擊,營收成長 12% 之餘,淨利成長 26% 之多。因此,中和了CAH整體的 EPS 下跌幅度。

再者,回到營收成長 14% 這件事情來看,ABC 的策略似乎也沒有奏效,因為 CAH 營收大幅成長,顯示市佔率並沒有被爭奪,反而 CAH 的市佔率還增加。

因此,削價競爭這件事,在短期來看看似壓力,然而一旦發現傷人 3000,自損 1 萬的事,無法長期幹下去,慢慢地價格戰將會平息。

因此,雖然在 Q1 財報中,CAH 將 2017 年展望的 EPS,從原本的 $5.48 至 $5.73 略微下調至 $5.40 至 $5.60 (2016 年為 $5.24),依舊是強勁的成長。

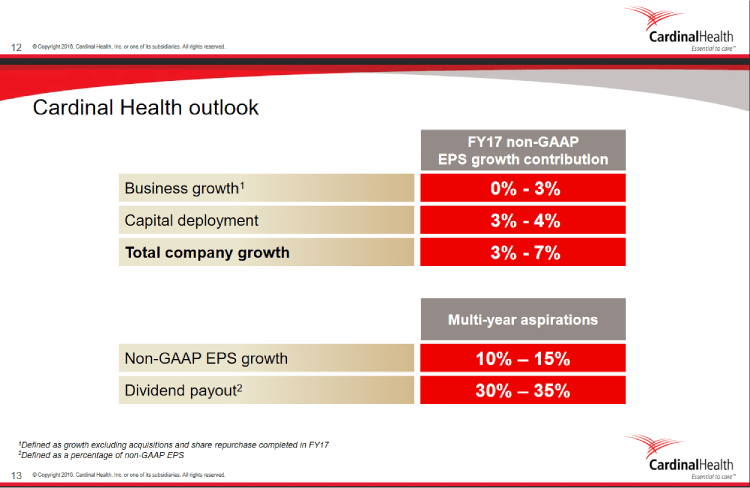

以下為 CAH 對於 2017 與中期的展望。

儘管 CAH 官方對於未來幾年的獲利成長率預估 10~15%,或許過於樂觀,我不打算完全採用。

然而只要醫療處方箋不斷開出,醫療產品持續有人需求,就需要 CAH 這樣的銷售商存在的必要。

而人口老化與醫療支出上升是不可逆的趨勢,CAH 處於這樣的兩種平台之上,我仍看不到改變的可能。

再者,綜觀近 5 年,CAH 的垂直鏈併購,

2015 Cordis (心臟與心血管醫療器材製造商)、Harvard Drug (學名藥銷售商)

2013 AssuraMed (居家照護產品商)

2010 Kinray (獨立藥店中盤商)

2010 Yong Yu (中國永裕(1323-TW)新興醫藥,醫療藥品器材銷售商)

到 2014 年與 CVS 的合作聯盟,都將大幅的增加收益。足以中和藥品價格緊張所帶來的衝擊。

綜觀過往10年數據,

營收年化成長率:5.1%,淨利年化成長率:6.8%,

EPS年化成長率:4.4%,淨值年化成長率:-1.1%,

自由現金流年化成長率:9%,晨星(Morningstar, MORN-US)分析師預估未來 5 年 EPS 成長率 12.7%,雅虎(母公司 Verizon, VZ-US)分析師預估 EPS 成長率 9.37%。

綜觀以上想法,我採取合理的預估如下,

整體營收成長:7%~8%

利潤率改善:0.5%~1.0%

逆回購:1~1.5% (3 年平均 1.7%)

搭配目前 2.45% 殖利率,我預估長期年化報酬率為 2.45%+(8.5%~10.5%) = 10.95%~12.95%。

量化數據分析

短期基本面

2016 年會計年度

營收成長 19%,達 1215 億美元,

營業收入成長 14%,達 24.6 億美元;Non GAAP 營業收入成長 17% 達 28.95 億美元,

營業利潤率 2.02%,

EPS成長 20%,達 $4.32;Non GAAP EPS 成長 20%,達 $5.24。

2017 Q1季報

營收成長 14%,

營業收入減少 14%;Non GAAP 營業收入減少 9%,

淨利減少 19%;Non GAAP 淨利減少 13%,

EPS 減少 17%;Non GAAP EPS 減少 10%。

以事業群展開

醫藥

營收成長 14%,淨利減少 19%,利潤率減少 76 個基點。

醫療

營收成長 12%,淨利成長 26%,利潤率成長 42 個基點。

2017展望

營收成長 7-9%,

中期 EPS 成長率:10~15%。

配發率:30%~35%,

資本支出 4~4.5 億美元 (2016 年為 4.65 億美元),

併購折舊金額:3.85 億美元 (2016 年為 3.55 億美元),

EPS 展望從原本的 $5.48~$5.73 略微下調至 $5.40~$5.60 (2016 年為 $5.24)。

長期 10 年基本面

營收年化成長率:5.1%,

淨利年化成長率:6.8%,

EPS年化成長率:4.4%,

淨值年化成長率:-1.1%,

自由現金流年化成長率:9%,

年化股息成長率:18%,

平均營業利潤率:1.62%。

負債率:0.76,負債/稅前盈餘倍數:1.5x,利息覆蓋倍數 13.33x。

ROE 部分,10年平均為 16.54%,ROIC 10 年平均為 11.27%。

一般而言,12%~15% 已是相當好的水準,然而高ROE背後其實代表不同企業的特質。

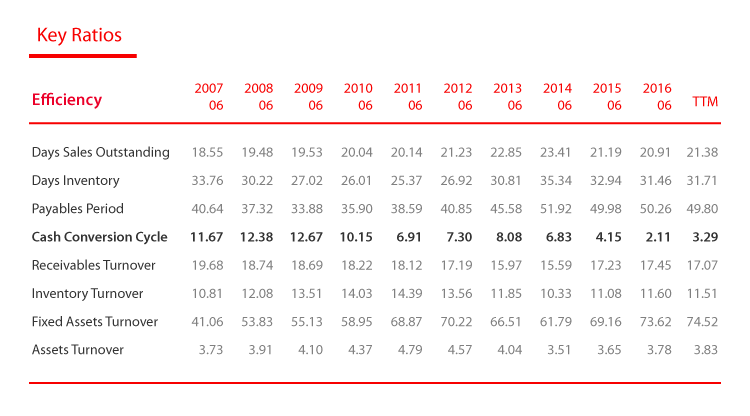

對於利潤率低的 CAH,靠的是高資產周轉率,如下表看到的快速的 CCC (現金轉換週期)、Asset Turnover 與 Inventory Turnover,另一方面 CAH 的負債也不高。

概觀來說,CAH 是個成長中速,資金利用轉換高、財務壓力低與未來展望正向的企業。

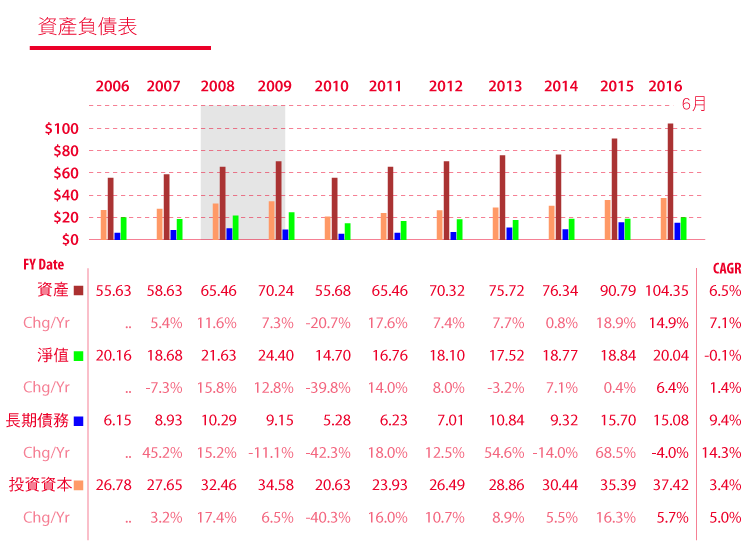

以下為10年來其他年度數據,資產負債表,圖標顏色從上至下分別為資產、淨值、長期債務、投資資本。

資產 (atps) 雖持續上升,長期債務 (dltps) 並沒有快速提高,顯示不是靠舉債拉高資產。

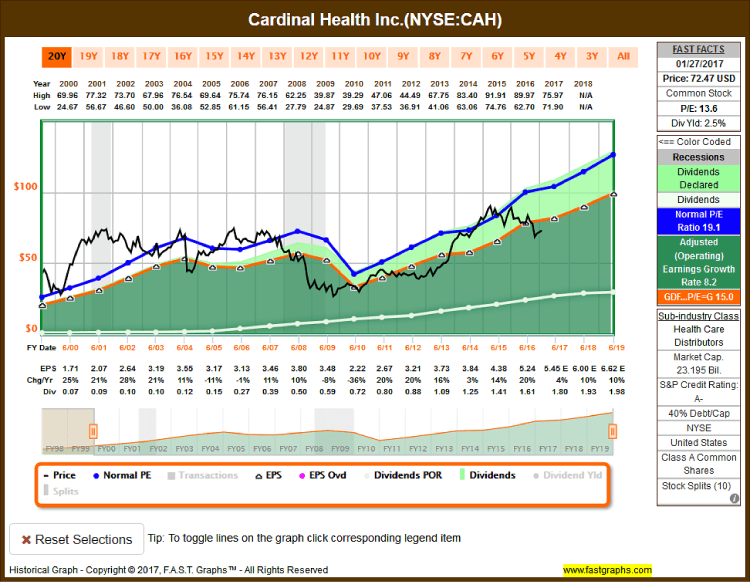

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

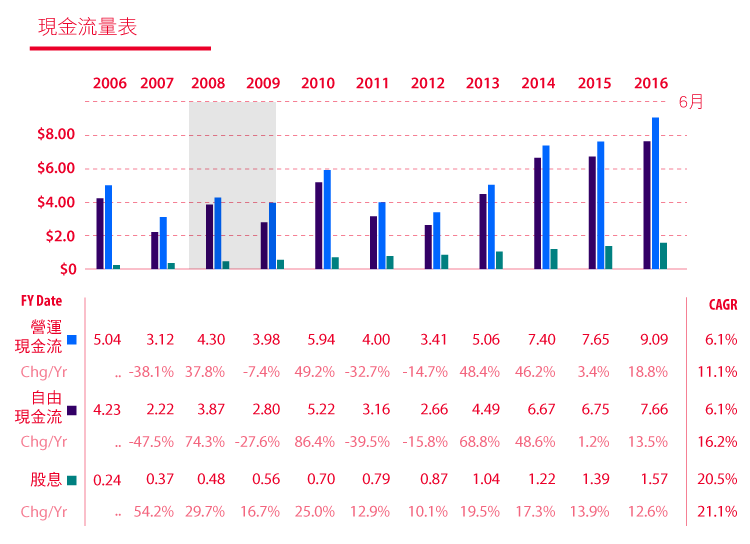

現金流量表,圖標顏色從上至下分別為營運現金流、自由現金流、股息。

營運現金流 (ocflps) 與自由現金流 (fcflps),回補因 GAAP 作帳的現金,因此會較 EPS 更令人信賴。

CAH 的現金流持雖有幾年低谷,在近年已改善,且有相當充足的現金流支付股息,也給予未來股息 (dvpps) 成長的空間。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

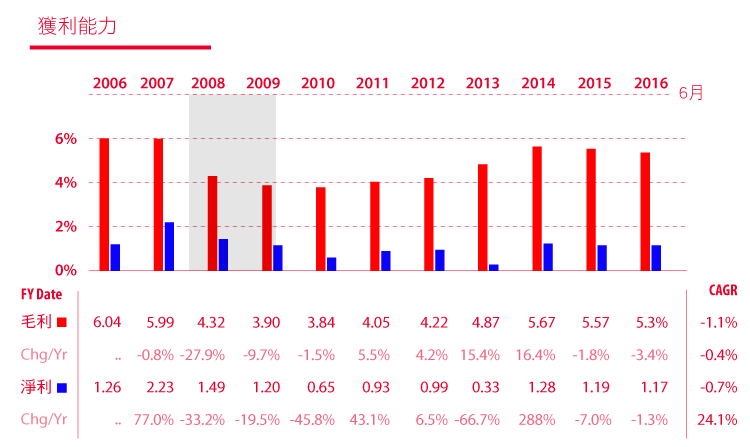

獲利能力,圖標顏色從上至下分別為毛利、淨利。

2013年淨利 (nam) 下降為 GAAP 會計帳面,做了一個 Goodwill Impairment Testing 商譽減損測試,認列一次性的 non-cash impairment charge,金額 8.29 億美元,對實質現金流並無影響。

商譽來自於品牌價值或者預期併購後產生的化學反應都會列在商譽之中。

主因是 2003 年併購的 Syncor International Corporation 後來成為 CAH 中的 Nuclear Pharmacy Services 部門,銷售放射性診斷設備,近年效果不佳,未發揮原先預期效用,因此進行商譽減損。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

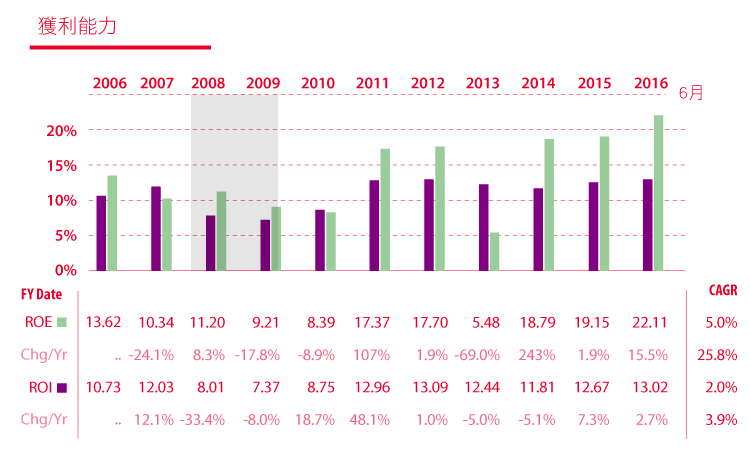

獲利能力,圖標顏色從上至下分別為 ROE%、ROIC%。

2013 年 ROE下降原因,同為上述 Goodwill Impairment Testing 商譽減損。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

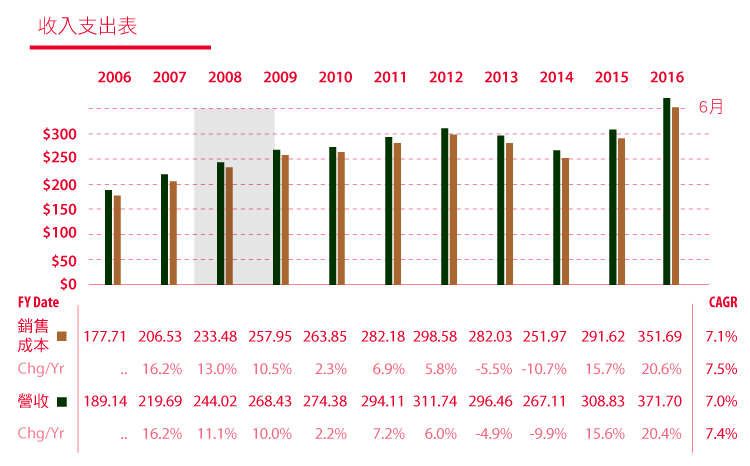

收入支出表,圖標顏色從上至下分別為銷售成本、營收。

銷售成本於營收之間的關係沒有太明顯的變化,通路商的營運模式就是快速的買進再快速的賣掉。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

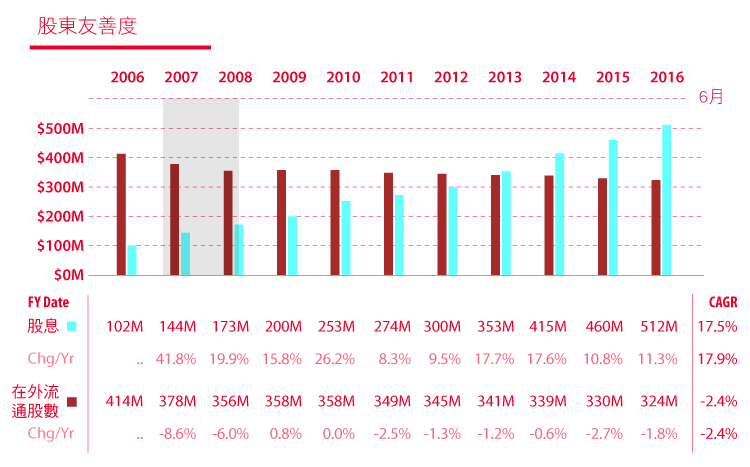

股東友善度,圖標顏色從上至下分別為股息、在外流通股數。

CAH 在過去 10 年減少在外流通股數 24.5%,逆回購非常明顯,過去 3 年平均回購率 1.7%,企業在股價低估時逆回購,將嘉惠原有股東權益。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

股息

CAH 目前殖利率 2.5%,為股息貴族指數的成員之一,其股息已連續成長 31 年,要能夠保持這樣的紀錄,假如沒有獲利成長在背後支撐,是不可能達成的。

Simply Safe Dividends 對於 CAH 股息安全性的評估分數是接近滿分的 99 分,其評分是依照以下:自由現金流成長、當前配發率、財務健康、ROIC 趨勢與產業循環…等數個指標綜合而成。

81~100 分,代表非常安全:砍股息的可能性非常低。而 CAH 目前僅 36% 的 EPS 配發率,與僅 20% 的 FCF 配發率,加上僅 43% 的長期負債率,都保障了往後持續股息成長的安全度。

那麼未來股息成長率大約會是多少呢?

Simply Safe Dividends 給予 CAH 接近滿分的 97 分。

CAH 股息已連續成長 31 年,過去 20 年以年化 20.7%,10 年 18% 的速度成長,當然不可能一直維持如此高速,接下來成長速度勢必放緩,CAH 報告中也提到,希望保持在 30%~35% 這樣的配發率。

因此我預估未來股息會在未來 5 年預估 EPS 成長率 10% 附近,方能讓配發率不至於再上升。

相較於近 1 年的股息成長率 15.6% 或者是 5 年的 15.6%,我認為第一階段 11% 與第二階段 8% 是合理的預期。

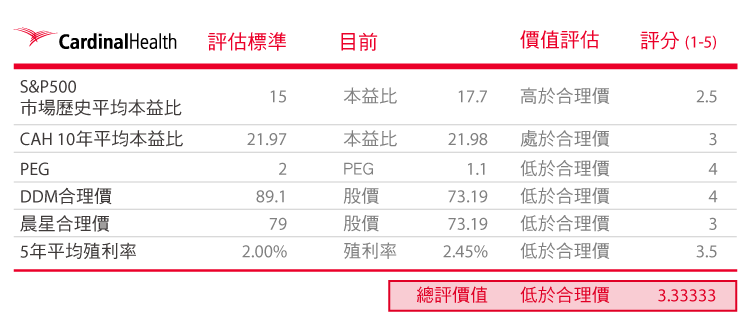

價值

目前本益比:17.7 低於 CAH 的 5 年平均 27.3,10 年席勒本益比:21.98 (平均值 21.97),殖利率 2.3% 高於 CAH 的 5 年平均 2%,PEG:1.1,目前價格看起來相對便宜。

然而價值通常不是絕對,而是相對。

過去 2 0年,CAH 的平均本益比沒有比整體市場高出太多,S&P500 20 年平均是 18.6,10 年平均是 15.9,而 CAH 則是 20 年平均:19.1,10 年平均:15.1。總合起來,目前價格大約是落在合理範圍內。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

因此,我再將 CAH 的(調整)本益比與市場平均長期平均本益比 15 倍 (橘線) 相比較,目前價格 (黑線) 已低於長期市場平均 12%。

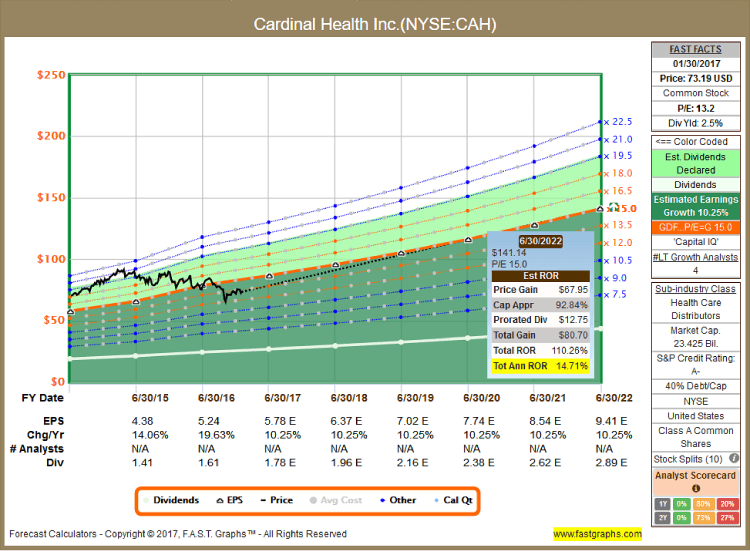

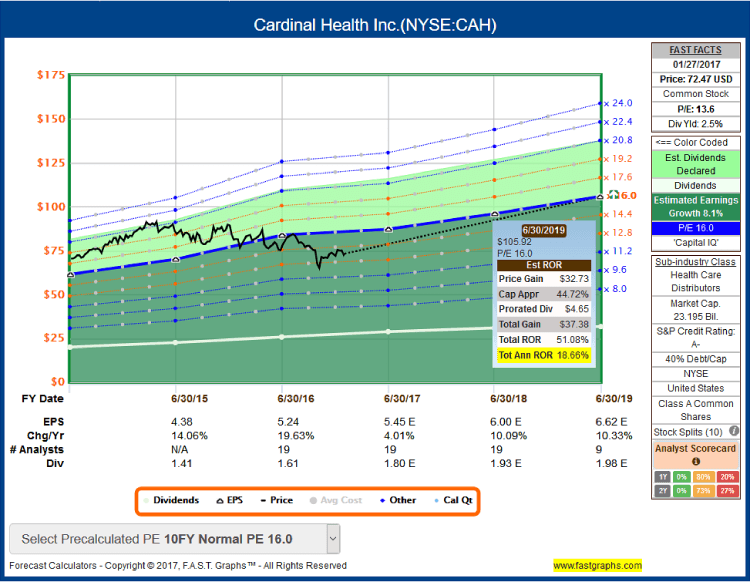

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

接著,我再用 CAH 的 10 年平均 (調整) 本益比 16 (藍線),搭配眾多分析師預估的未來 3 年 EPS 成長率 8.1% 這樣的條件之下,到 2019 年時,預估年化報酬為 18.66%,而目前價格 (黑線) 已低於 CAH 的 10 年平均 (黑色) 了。

(圖片來源:F.A.S.T graphs)

(圖片來源:F.A.S.T graphs)

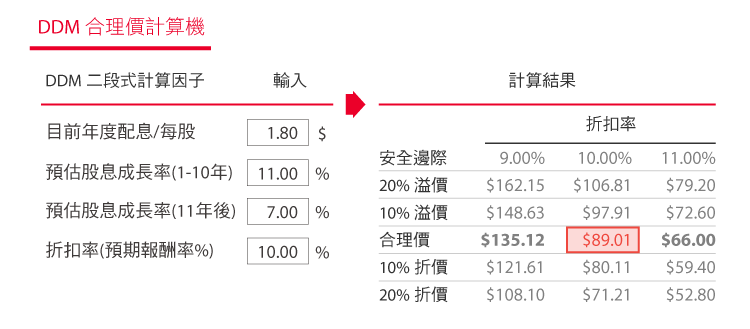

那麼到底合理價格約是多少呢?接著我一如往常地使用 DDM 來進一步估算合理價。在上一節股息,已提到我會以預期 EPS 成長率 8.5%~10.5%,作為合理的股息成長率參考。

因此,第一段 1~10 年:11% 股息成長率,接近前述預估 EPS 成長率,能夠讓配發率維持水平不攀高,搭配自由現金流配發率20%,仍有相當充足的成長空間,因此使用略高的股息成長率。

第二段:穩定的股息成長率 7%。

折扣率(預期報酬率%):同樣使用我最慣用的 10%。

得出合理價:$89.01

同樣對照晨星合理價:$79與3顆星的合理價格。

加權合理價 = (89.1+79)/2 = $84.05,以目前股價 74.96 計算,打 89.2 折。

綜觀如上,整理表格如下,我相信 CAH 目前低於合理價。

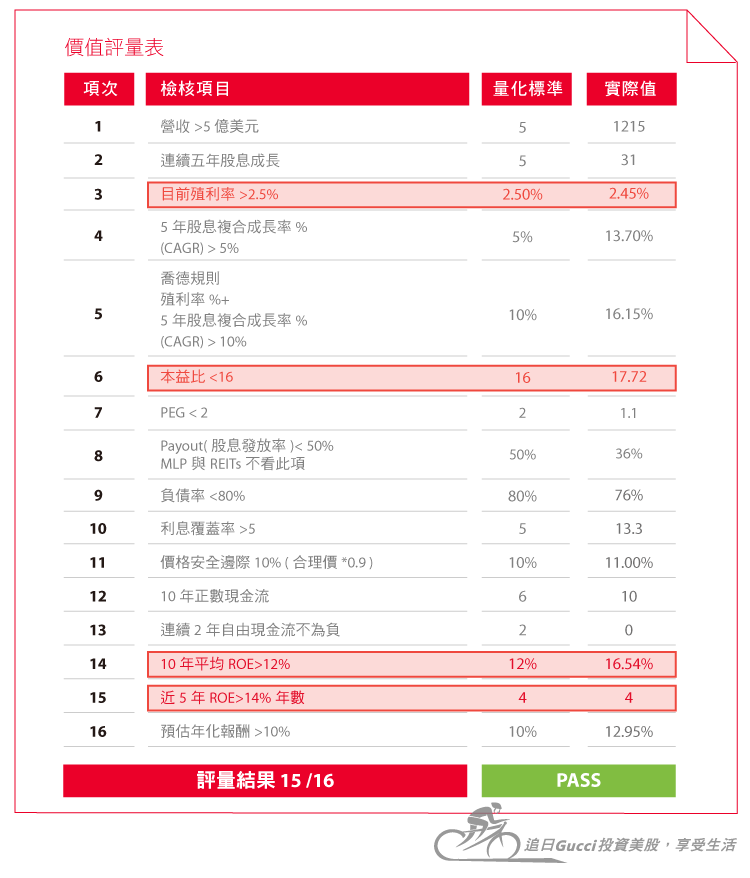

購買前的確認檢查表評量結果:15/16,僅管有 1 項評量沒有通過,然而我不會因為幾項指標沒有通過就否決掉,影響決策關鍵還是高品質的企業,在低於合理價擁有安全邊際時買進,量化數字永遠只是配角,因此核定 PASS,另外目前為折價 11%。

風險

1. 價格壓力,無論是客戶或政府都希望削減藥價並增加價格透明化或者是讓更多人們享受健保保障,同時也壓低藥價。

2. 延續第1點,當藥價受到壓縮時,CAH 可能必須進行”非核心”事業的併購,如醫療器材或是其他醫療消費性商品來找尋成長,而這類器材或商品往往是較低端的一類,可能不是最高端的診斷設備或實驗儀器。

3. 大型且長期合約至關重要,CAH 前 5 大客戶佔比營收 40%,因此,CAH 假如喪失大客戶或者無法續到好的合約內容,就可能受到打擊。

4. 學名藥浪潮在 2012~2014 年左右到達頂峰,因為過去10年許多專利藥的專利陸續到期,學名藥開始蓬勃發展,到 2018 年,學名藥將佔美國處方箋份額 91%,近年成長已呈現趨緩,慢慢成長動能會移往特殊藥品。

因學名藥的獲利率對銷售商而言遠高於專利藥(原廠藥),CAH 勢必在中期後,會面臨當初由學名藥所帶來的獲益成長將慢慢消退,屆時將會考驗 CAH 搭配商品組合能力。

總結

預估的雙位數獲利成長,31 年股息連續成長與低的配發率,保障了股息的安全與成長。

高 ROE,穩健的自由現金流,合理的負債水準。

往往高品質的企業在低利環境中,通常需要付出更高的本益比才能擁有;幸運的是,CAH 本益比 17.7 卻是低於整體市場,與低於合理價的價格。

CAH 的成長一部分來自於併購產生的效益,一部分來自於人口結構改變與更多的醫療費用支出,其 Business Model 建構在這一代人生活演進的紅利之上。

-

2013 Annual Report

-

2016 Annual Report

-

35th Annual J.P. Morgan Healthcare Conference

-

25th Annual Credit Suisse Healthcare Conference

-

Q1 FY2017 Earnings Call

[免責聲明] 本資料僅供意見參考使用,不得作為任何金融商品推介買賣之依據, 亦不得作為向他人提出投資建議使用。 本人已就可靠資料提供個人適當意見與資訊,但不保證資料完整性, 如有遺漏或偏頗之處,請瀏覽人士,自行承擔一切風險,本評論不負擔盈虧之法律責任。其中所出現的個股標的僅作為舉例說明使用,並無意圖引介任何人至美國券商開戶,亦無意圖向任何人推薦投資標的。

《追日GUCCI 投資美股,享受生活》授權轉載

【延伸閱讀】