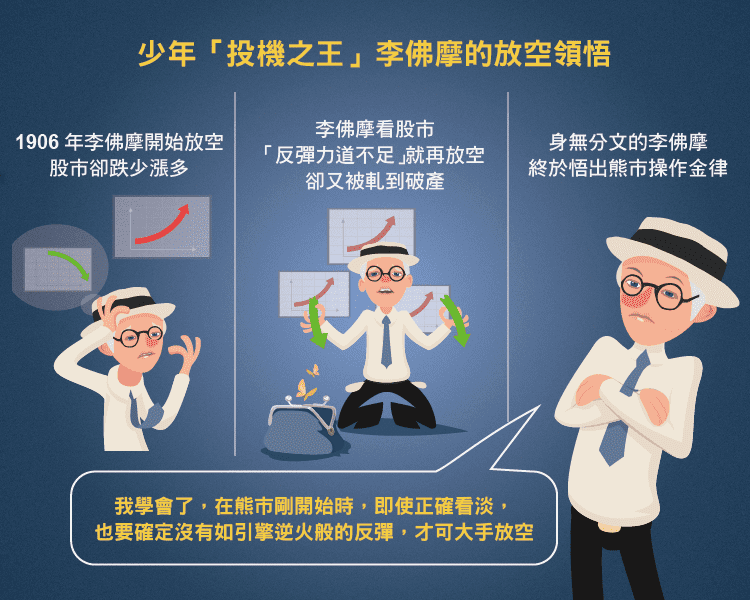

時為1906年,李佛摩年方27歲,眼光獨到,綜觀大局,已知美國銀根短缺。理據為何?英國陷入波爾戰爭(Boer War),國庫空虛,美股重要「水源」已斷。此外,舊金山地震,令當時股市的主力:鐵路公司,損失慘重。

李佛摩不用夜觀星象,也能算出熊市將至。牛市造多,熊市造空,理所當然,李佛摩遂立志沽空,夢想一戰脫貧。經濟敗象畢呈,股票理應深處熊市,只是每當李佛摩出手沽空,下跌不多,又開始穩步上揚。李氏支持不住,急平淡倉,撿回一命。自嘆曰:「要是我沒有平倉,恐怕連買一張明信片都買不起」,雖然不致被抬出場,但已元氣大傷。

少年「投機之王」,心有不甘,每見股票氣勢轉弱,「反彈力度開始不穩」,便以「全部保證金沽空股票」,只是不知何故,熊市的股市,就是不跌,一沽,即挾。究竟問題何在?

「我發現自己一直使用望遠鏡…從第一眼瞥見暴風雨的雲層,到套現賺大錢,真正的距離,比我想像中遠得多…我認為是我沽空得太早,但我也不能控制。」眼見銀行短期同業拆息高得嚇人,心想「沒理由不是熊市」,捨身一擊,又被軋到血染股場,結果再度破產。

正如價值投資宗師馬克思(Howard Marks)的名言:“Experience is what you got when you didn’t get what you wanted.” (經驗就是,所想得者不遂時,僅餘之物。)「風吹雞蛋殼,財散人安樂」,身無分文的李佛摩,終於領悟出熊市操作的金科玉律:

「我學會了,在熊市剛開始時,即使正確看淡,也要確定沒有如引擎逆火般的反彈,才可大手沽空。」 (That is how I came to learn that even when one is properly bearish at the very beginning of a bear market it is well not to begin selling in bulk until there is no danger of the engine back-firing.)

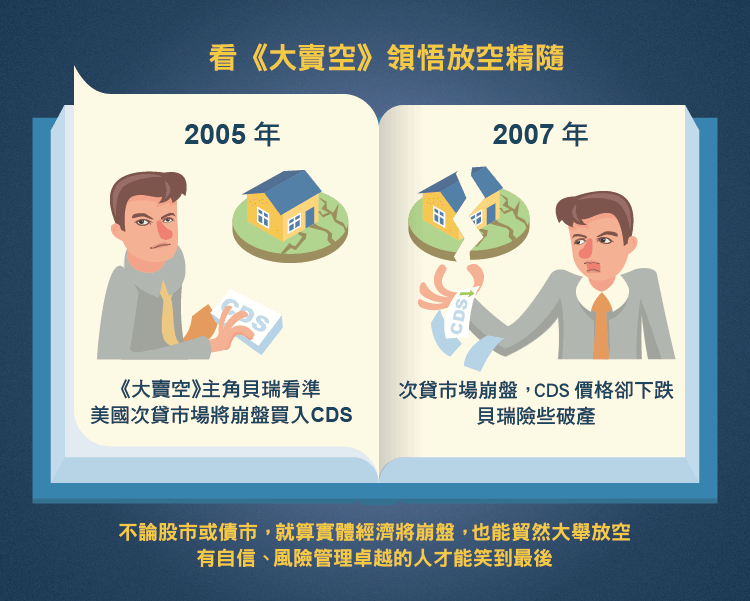

十多年前,初看《股票作手回憶錄》,讀到這段禪宗佛偈般的「領悟」,立時丈八金剛,摸不着頭腦。直至閱讀美國作家麥克.路易士(Michael Lewis)所著《大賣空》,講述美國一班財經界的邊緣人,如何在2005-08年間,造空美國次按債券(subprime mortgage)的經過,才對李佛摩的「領悟」,了解多幾分。

《大賣空》其中一個主角貝瑞(Michael Burry),早在2005年,經過仔細分析,已肯定美國的次按債券市場,基本是金融史上,最大的騙局之一。次按債券即將崩潰的消息,慢慢在華爾街流傳,引來除貝瑞以外的各路人馬,魚貫入場,買入這些毒債的信貸違約掉期(credit default swap,簡稱CDS),一旦樓市崩潰,斷供連連,自己可分一杯羹。

只是CDS是場外交易(OTC)產品,2007年初,當次按市場土崩瓦解,理論上CDS價格應該飆升,但眾投行使詐,反聯手將眾毒債價格「標高」,令CDS價格下跌,要貝瑞等人追加保證金,冀望眾豪傑彈盡糧絕、鬥志瓦解,投降賤價平倉,好讓自己脫困。

眼見起碼數以十倍的回報在望之際,卻被眾投行圍攻「挾淡」,貝瑞差點比次按信貸,早一步灰飛煙滅。

由此可見,不論股市也好,按揭債券也好,就算實體經濟,毀滅端倪,已昭然若揭,也不等於乘機捨身造淡,就能一戰定江山。財力深厚,自信滿滿不動搖、風險管理手法卓絕,方能捱過一次又一次索命「熊挾」,笑到最後。不然越有眼光、遠見,反落得比糊糊塗塗的好友,快人一步,破產達到。

《美股隊長》授權轉載