經歷半個多世紀的發展,美國房地產經紀產業形成了一套基於 MLS (Multiple Listing Service,即多重上市服務) 房源系統、持證專業房地產經紀人和配套產業法規的成熟體系。

根據美國房地產經紀人協會 (以下簡稱 NAR) 估計,2016 年美國房地產交易市場規模約 1.5 兆美元。由於對訊息匹配和專業服務的依賴,美國近 90% 房地產交易通過經紀人完成,按 6% 佣金率計算,對應房地產經紀市場規模超過 800 億美元。

隨著網路的發展,房地產交易也開始向線上滲透。據 NAR 統計,90% 購房者的交易流程從網上開始。在這一趨勢下,大批房地產網站崛起,衝擊了傳統經紀產業格局。以 Zillow 為代表的房地產訊息平台,為房地產經紀、抵押等服務商做廣告引流,是主流模式。

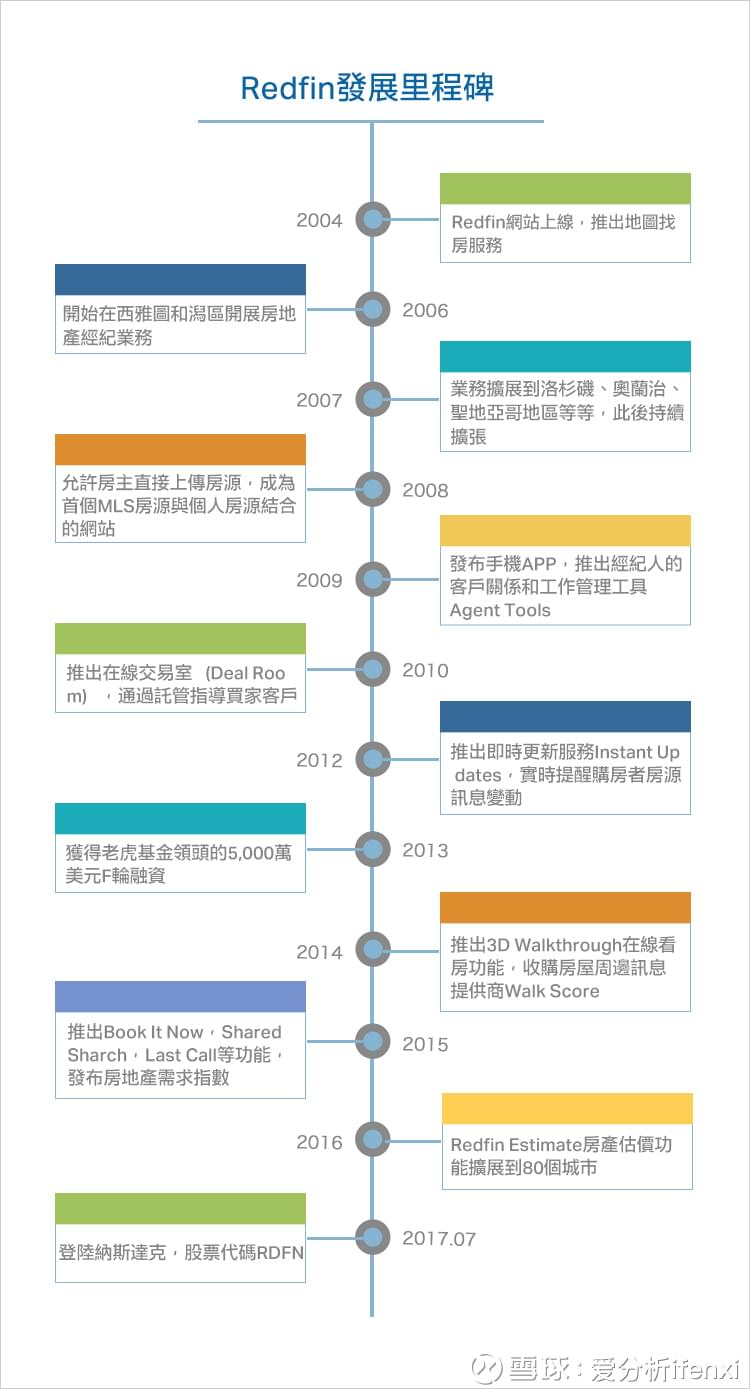

成立於 2004 年的 Redfin ,是其中的另類。作為第一家線上房地產經紀公司,Redfin 致力於用技術重新定義房地產經紀產業:一方面,通過線上看房、房屋估價等輔助工具改善交易體驗;另一方面,通過大數據技術,提升經紀人人均產能,同時降低買賣雙方交易成本。

本文主要研究了 Redfin 的業務模式、成長路徑和發展空間。

由於發展比較成熟,美國房地產經紀產業由經紀人主導,買賣雙方的經紀人都是獨家代理,成交後由賣方支付 6% 固定費率的佣金,一般由買賣雙方經紀人各得 3%。賣方經紀人需在簽訂代理合同的三天內把房源訊息錄入 MLS 系統,只有體系內的經紀人才能接入系統,共享房源訊息。

雖然這套基於產業訊息共享和利益分配機制的交易體系已相當成熟,但也存在諸多問題,如經紀人抱團形成壟斷,6% 的固定佣金率較高等,交易效率和服務體驗參差不齊,主要依賴經紀人的專業素質和經驗。

Redfin 的創立,源於創始人 David Eraker 一次糟糕的買房經歷。在他看來,經紀人 6% 的佣金率是不合理的,Zillow 等網路公司也沒能改善消費者體驗。Redfin 的主要創始人都是技術出身,在微軟(Microsoft, MSFT-US) (Microsoft) 和 Google 地圖出現之前就推出了地圖找房服務。

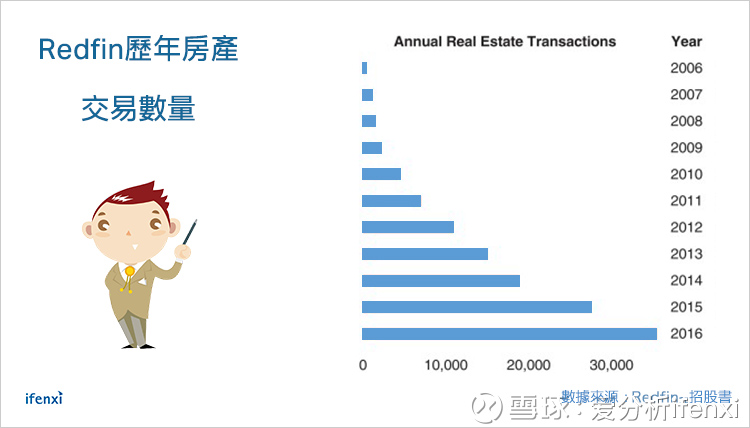

從 2006 年開展房地產經紀業務至今,Redfin 圍繞提升房產買賣雙方及經紀人的交易體驗和效率,推出一系列服務和工具;業務範圍也擴展到美國 37 個州的 84 個區域市場,覆蓋美國人口 70%,擁有近千名經紀人,2016 年房產交易量約 3.5 萬單,並於 2017 年 7 月在納斯達克上市。

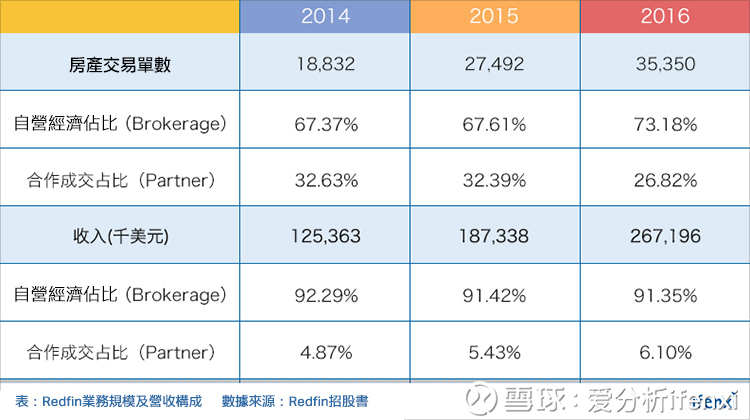

Redfin 的收入來自房產交易佣金,分為自營經紀業務和合作成交兩部分,近三年維持了 46% 的年複合增速。

自營經紀業務是 Redfin 的主要收入來源,包括買方經紀和賣方經紀業務;合作成交,是指在旺季或自營經紀人不足的城市,將客戶轉介給合作第三方經紀人, Redfin 收取轉介費,並向客戶提供一定補貼。

改善用戶體驗,降低交易成本

以用戶為導向,用技術改善從房源訊息到交易過程的用戶體驗,降低交易成本,是 Redfin 的核心理念。

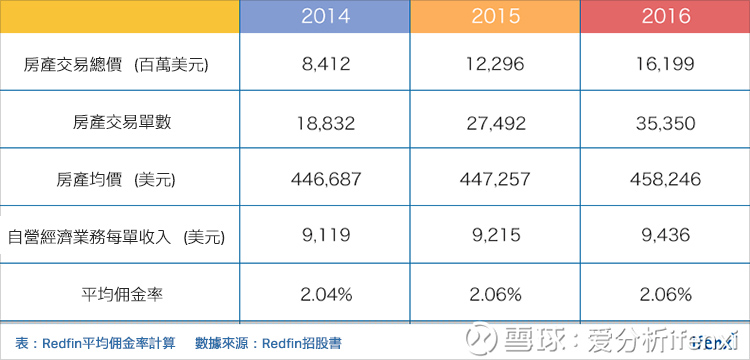

首先,交易成本降低直接體現在佣金率上。

作為賣方經紀人時,Redfin 收取的佣金率為 1-1.5%。作為買方經紀人時,佣金率為 2.5-3%,但平均每單返還佣金 3500 美元。綜合計算,Redfin 的佣金率約為 2%,遠低於傳統經紀人 3% 水平,顯著降低了交易成本。

其次,圍繞改善用戶在房源查找、看房、估價、交易辦理等環節的體驗,Redfin 推出了一系列線上工具和服務。

在房源上, Redfin 對接 MLS 系統,能做到新房源在 5 分鐘內上線 Redfin 平台。經紀人每週訪問一萬多個房源,結合專業經驗補充房源訊息。另外,賣方可以直接上傳房源訊息,由 Redfin 提供房屋 3D 拍照服務,用戶可以通過 3D Walkthrough 功能線上看房。

基於用戶瀏覽歷史和交易等數據, Redfin 使用大數據、機器學習等技術,通過算法為用戶提供個性化房源推薦,提升匹配效率,並通過郵件、APP 等方式即時向用戶推送房源變動訊息。

對於買賣雙方和經紀人而言,房產估價都是重要參考訊息。基於海量房源和歷史交易數據, Redfin 開發出了自動化的房產估價工具 Redfin Estimate。據統計,Redfin Estimate 有 64% 的房產估價與實際交易價格的誤差在 3% 以內,是最精準的估價工具之一,深受用戶歡迎。

在看房環節, Redfin 致力於構建基於系統而非經紀人的智慧看房系統。通過匹配房源和經紀人訊息,用戶可以線上上預約看房,並由系統安排合適時間和路線。在看房過程中,經紀人通過 APP 將行程數據反饋到系統。

2017 年 5 月,有 47% 客戶使用了自動安排看房行程服務。

此外,Redfin 制定了以客戶滿意度為中心的經紀人激勵機制。每筆交易完成後,由客戶為經紀人評分,歷史交易和評價訊息都展示在經紀人頁面。經紀人的收入來自薪酬而非佣金,而獎金很大程度上取決於客戶評分。

全面有效的房源訊息展示推送,以及高效的服務流程,使 Redfin 在成交效率和客戶體驗上具備優勢。2016 年, Redfin 的房源平均待售時間是 30 天,而產業平均水平是 36 天。此外, Redfin 的客戶淨推薦值是 50,遠高於 38 的產業平均水平。

流程改造加工具賦能,提升經紀效率

傳統經紀人通過 MLS 系統獲得房源,與經紀公司更多是掛靠關係,在業務上主要依靠自身銷售能力和區域品牌積累,賺取的佣金大部分歸自己所有。因此,除了初步培訓、基礎支持和初期品牌背書以外,經紀公司本身價值有限。Redfin 通過業務流程改造和工具賦能,顯著提升了經紀效率,在低佣金率前提下提升了經紀人收入。

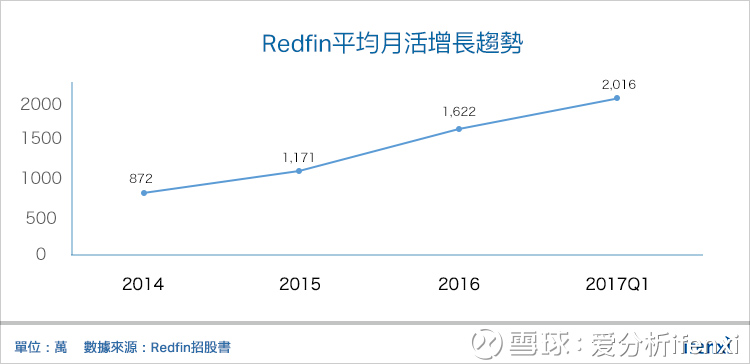

在流程上, Redfin 線上平台承擔了獲客職能,經紀人的客戶來源於系統流量分配。豐富的房源訊息和良好的用戶體驗,使得 Redfin 的流量不斷成長,2017 年 Q1 月活達 2000 萬,在經紀公司網站中排名第一。目前 Redfin 近 30% 的業務轉給第三方經紀人,說明平台流量相對經紀人產能是富餘的,經紀人業務量較為飽和。

另外,與傳統經紀人單打獨鬥和競爭客源不同,Redfin 的經紀人在團隊協助下工作。經紀人 (lead agent) 負責從客戶對接到最終成交的核心環節,助理經紀人協助諮詢、看房,市場助理負責房源拍照和訊息提交,交易協調員處理交易文件等,專業分工下效率提升。

系統提供的數據支持和管理工具,提升了經紀效率。線上下服務環節之前,系統已經充分掌握了客戶個人資料、房源偏好等交易訊息。通過 Redfin 開發的客戶關係和工作流管理工具 (agent tools) ,經紀人可以實時獲取客戶資料、市場分析、房產估價等訊息,在系統指導下提供更優質的服務,並積累數據。

我們以傳統房地產經紀公司 Realogy (NYSE:RLGY) 為例,對比 Redfin 的經紀效率,可以看出,Redfin 的經紀人效率是傳統經紀人的近 3 倍,而收入是傳統經紀人的 2 倍。

發展歷程備受考驗,虧損逐漸收窄

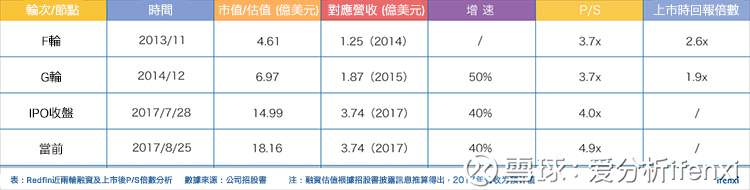

2017 年 7 月 28 日, 成立 13 年後,Redfin 正式登陸納斯達克,發行價 15 美元,開盤價 19.56 美元,此後股價一度漲到 33.49 美元高位,目前市值近 20 億美元。

相比之下,同樣成立於 2004 年的 Zillow,發展迅速得多,2011 年 7 月就在納斯達克上市,2016 年營收 8.47 億美元,目前市值 70 億美元。

與 Zillow 以廣告變現的平台模式相比,Redfin 自營經紀業務的模式更重,成長更緩慢,並不被投資機構看好,直到 2013 年才獲得大額融資。此外,由於低佣金模式衝擊了傳統經紀產業秩序,Redfin 往往在新進入城市受到同行排擠。這些因素,都拖累了 Redfin 的擴張步伐。

但是, Redfin 的模式離交易環節更近,流量變現能力更強,而且提升了產業效率。在每個城市,隨著經紀人在當地業務、品牌的積累以及隊伍的壯大,Redfin 市場份額在持續成長。從千萬美元年營收到現在, Redfin 一直保持了 30% 以上增速,上市前兩輪融資的投資回報也比較可觀。

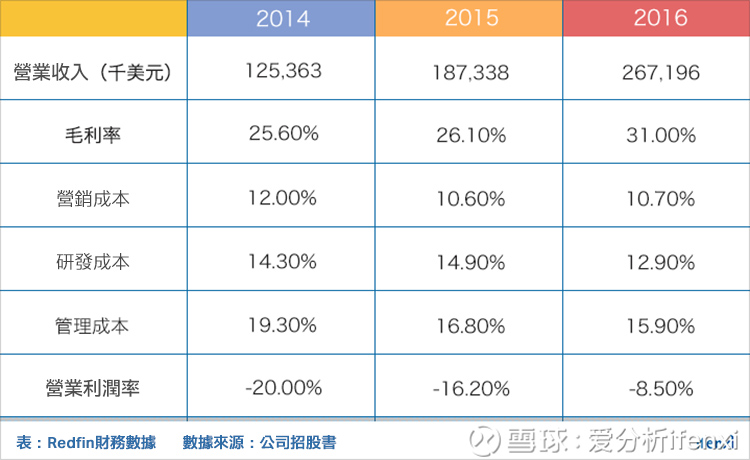

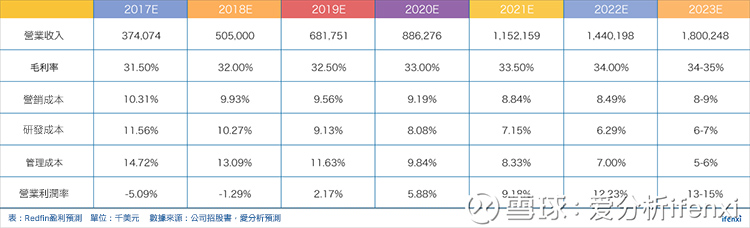

從財務數據來看,雖然 Redfin 尚未實現盈利,但營收增速較快,毛利率也在提升。由於業務成長的規模效應,行銷、研發和管理成本都在下降,虧損持續收窄。

預計 2019 年實現盈利,長期淨利空間 8%-10%

Redfin 的商業模式是否可行,要看長期能跑出多少利潤空間。其未來盈利預期取決於收入、毛利率的提升以及行銷、研發和管理成本的下降。

收入方面,我們預計 Redfin 在未來幾年仍將保持 25-40% 的增速。2016 年, Redfin 的全國市占率為 0.54%,在最早進入的 10 個城市市占率為 1.66%,都在穩步成長。與 Realogy 約 16% 的市占率相比,還有很大成長空間。此外, Redfin 已經開始推出住房貸款等衍生業務,加上經紀業務中自營占比提升,有望提升每單收入。

毛利率主要取決於經紀人效率和抽佣水平,提升空間不大。衍生業務占比較低,對毛利率拉動有限。因此,預計未來毛利率小幅提升,但長期毛利水平不超過 35%。

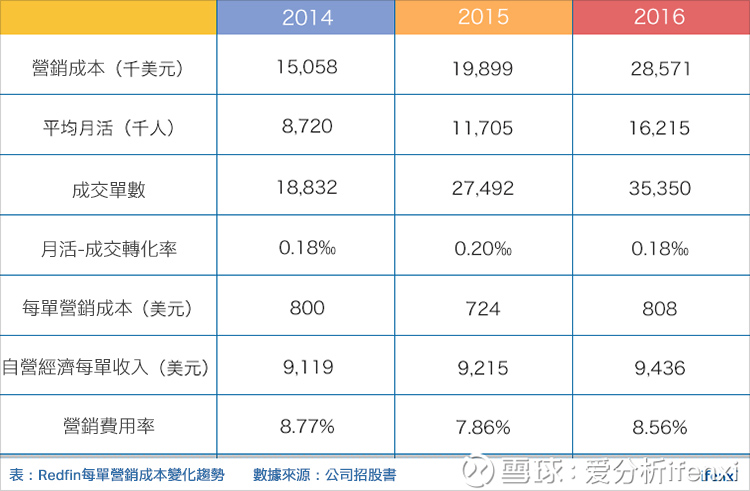

行銷成本方面, Redfin 近三年每單行銷成本較為穩定,未來仍需要持續流量投入。但隨著每單收入成長以及業務積累的品牌效應,行銷費用率仍有一定下調空間,預計穩定行銷費用率為 8-9%。

作為技術驅動型公司,Redfin 目前研發成本投入較大。但隨著業務規模成長,作為後台支撐的產品和技術將趨於成熟,研發團隊無需大幅增加人力。2016 年, Redfin 研發成本增速從 2015 年的 56% 降至 24%,預計未來研發成本增速將持續低於營收增速,使研發成本占比降至 6-7%。

管理費用主要包括管理人員及合規成本,目前占比較高,主要由於開拓新城市的前期投入尚未轉化為業績。短期內 Redfin 仍將維持擴張節奏,拉高管理成本。但長期來看,管理成本取決於後台管理人員規模。

參考 Realogy 後台/前台人員比例約為 1:10,目前 Redfin 的比例約為 1:3.5,還有很大提升空間,預計長期管理成本下降到 5-6%。

基於以上分析,我們預計 Redfin 有望在 2019 年實現盈利,到 2023 年左右進入相對穩定的盈利狀態,營業利潤率區間為 13-15%,對應淨利率空間約 8-10%。

預計 2023 年 Redfin 淨利潤 1.52-1.76 億,預期淨利潤增速約 20%。對標 Realogy,目前增速約為 10%,本益比 (P/E) 倍數約為 20x。因此,給予 Redfin 25 倍 P/E,估值 38-44 億美元。如按 15% 的折現率,對應目前估值為 16-19 億美元,與當前市值水平相當。

Redfin 對產經紀產業的借鑑

首先,房源訊息共享可以提升交易效率。 Redfin 的流程線上化,很大程度上基於 MLS 系統實現房源訊息共享,線下經紀人聚焦於服務。二手房市場缺乏這樣一套房源訊息共享機制,而且尚處於賣方市場,房源佔有成為競爭重點,服務和效率不被重視。

其次,在效率提升方面,技術必須圍繞服務流程做應用。房地產交易重決策、需線下服務的特點不會改變,經紀人的角色不可替代。即使是 Redfin 這樣以改變傳統產業為口號的科技范公司,也依賴自有經紀人團隊。隨著未來需求逐漸飽和,二手房市場終將像新房、新車一樣走向買方市場,服務體驗和效率的重要性將逐步提升。

通過網路的數據和技術,在獲客轉化、訊息匹配和管理工具等方面為經紀人賦能,可以大幅提升效率。

在獲客層面,線上已經成為重要流量入口和品牌觸點,優質資訊內容可以帶來自有流量。轉化率和用戶黏性,是影響獲客效率的關鍵因素。從轉化率角度,線上流程易於積累數據,在此基礎上洞察客戶行為,獲客效率應該更具優化空間。從用戶黏性角度,房產交易雖然低頻,但重決策,一旦通過優質服務和體驗樹立起品牌壁壘,也能降低獲客成本。

此外,在房地產經紀業務基礎上,房產評估與增值、簽約交割等衍生業務在中國還相對空白,但恰恰需要專業服務,市場還有待挖掘。圍繞住房需求,拓展一二手聯動、住房金融、家裝家居等房產後市場業務,是提升收入的主要方向。

《雪球》授權轉載

【延伸閱讀】