邊境終於解封!「航空雙雄」華航(2610-TW)、長榮航(2618-TW)陸續增班,Q3 營收回溫,Q4 營運看望,加上中國也即將解封,航空股明年是否會迎來全面復甦?「航空雙雄」能否能延續這波氣勢重演去年「航海王」盛況,股票還能追嗎?今天,筆者就要帶各位投資朋友來認識台灣的航空運輸業,並從相關報價指數、市場現況去判讀市場未來趨勢!

華航(2610)集團公布 9 月合併營業收入 149.06 億元,較去年同期增加 29.02 億元,年增 24.18%;累計第 3 季營收 476.8 億元。華航 9 月客運收入 92.24億元,年增 288.38%,主因為客運市場需求穩定,導致整體客運收入較去年同期增幅近 3 倍。

長榮航(2618)公布 9 月合併營收 164.01 億,年增 44.84%;客運營收 110.69 億,年增 232.83%。長榮航空七、八月受惠暑期旺季效應,客運營收分別創下歷史新高及次高,九月雖市場稍微回檔,仍寫下歷年該月新高紀錄。

航空業簡介

航空業依營運性質可區分為「民用航空運輸業」及「普通航空業」:民用航空運輸業( Civil Aviation Industry )是我們一般比較熟悉的航空業類型,包含載客、載貨品與郵件等方式;普通航空業( General Aviation Industry )則指空運業中民用航空運輸業以外的營運事業,包含消防救護、拖吊救援、勘察照測、等經過核准之飛航業務。

航空業的收入來源主要為「客運收入」、「貨運收入」,成本結構則以油料成本最高(約 35~40%)、員工薪資與行銷費用次之,因此在分析航空業時,除了航空運價指數外,觀察國際油價走勢也相當重要。由於購買飛機、維修設備成本昂貴,航空運輸業有高度的進入障礙,且通常會受到政府的管制,因此政策面也是影響航空業的關鍵因素。

▲ 航空產業示意圖

台灣加權股市中,我國空運代表企業有兩檔上市的「航空雙雄」—— 華航( 2610-TW )與長榮航(2618-TW),除了航空雙雄外,其他還有像是興櫃的台灣虎航( 6757-TW )等。統計 2021 年漲幅,長榮航漲幅 107%、華航漲幅 129%,相對於同時期大盤漲幅 23.66%,股價表現實屬強眼,幾乎看不太出來疫情對於他們的衝擊。

航空運價指數

MSCI 空運物流指數(Price)

MSCI 全球指數,是摩根士丹利(Morgan Stanley Capital International)所編製,指數類型包括產業,國家,地區等,範圍涵蓋全球。投資人可以將 MSCI 空運物流指數(Price)視為粗略觀察航空貨運業的報價指數,通常該指數與市場航空貨運價格呈現高度正相關。

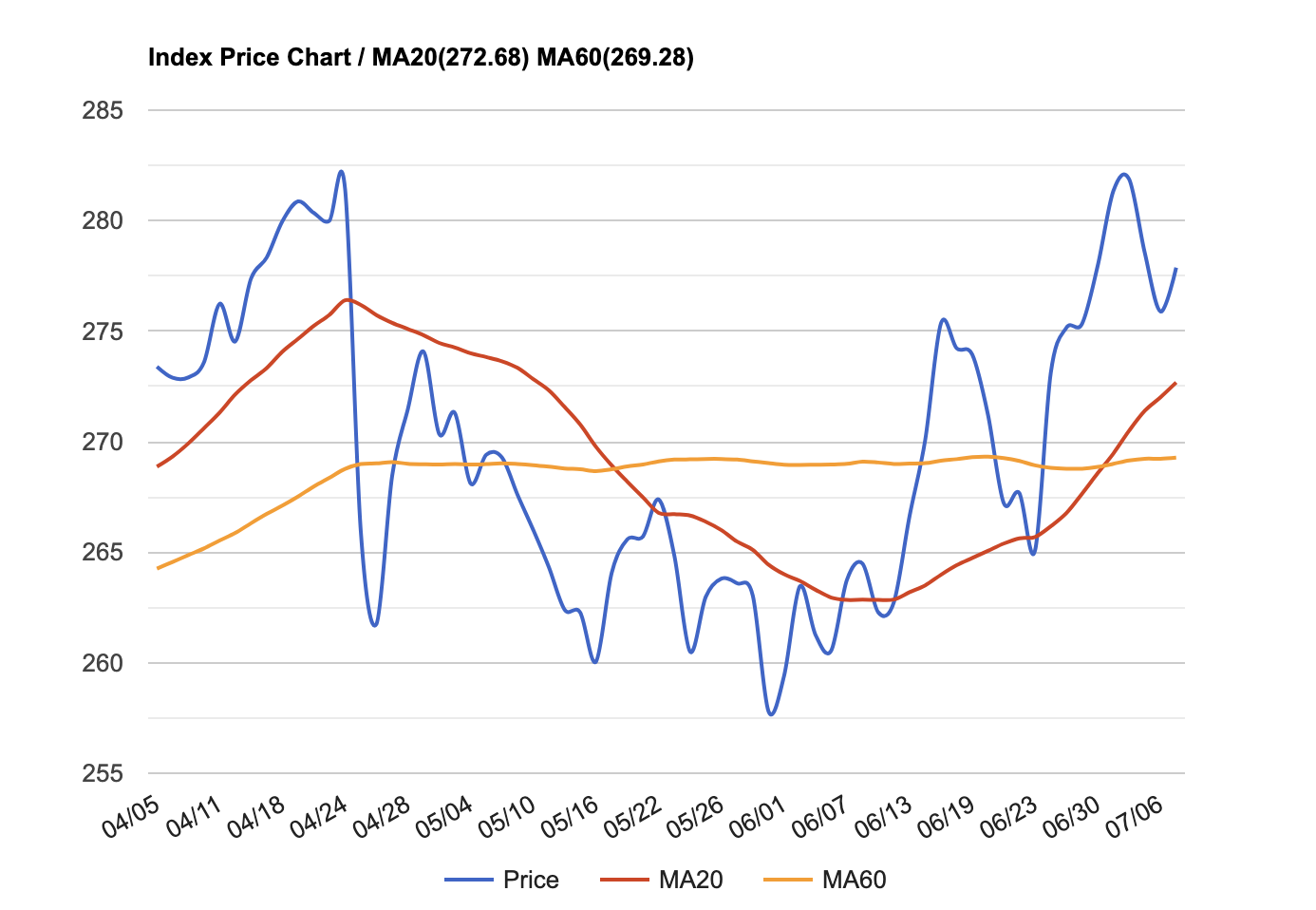

▲ MSCI 空運物流指數( Price )近月走勢(資料來源:Stock Q)

上圖可見,2023 年 4 月中下旬空運價格開始反轉,但 5 月初又稍微回跌,六月即將迎接旺季,指數開始反彈。

航空公司客運/貨運表現

就像是 SCFI、FBX 指數之於貨櫃航運,亦或是 BDI 之於散裝航運,其實這樣的運價指數都只是初步的參考,最終的運價定價權依舊在企業手中。上海解封湧現出貨潮,碰上國際油價暴衝,航空貨運運價率先喊漲、燃油附加費更飆出新天價!航空公司已通知燃油附加費 6/1 起全面調漲,並將運價調整節奏從每半個月、一個月改為每周。若投資朋友對於運價特別感興趣,可以多關注相關產業新聞。

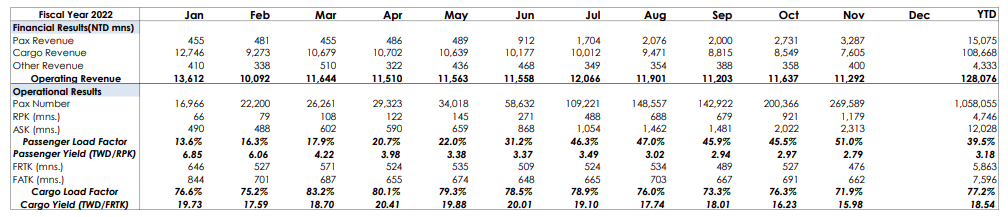

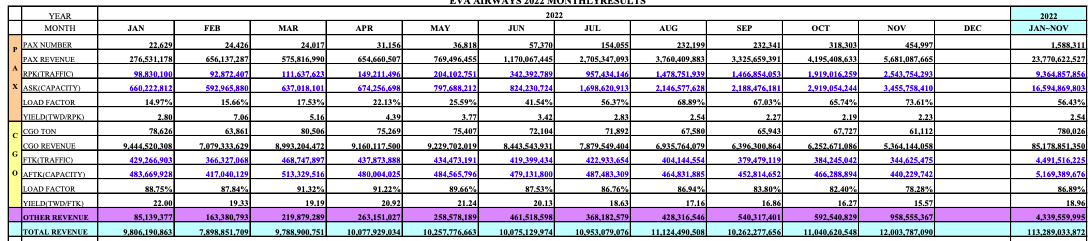

若要採取更「主動出擊」的方式,而非呆呆的等新聞消息出來,其實個企業官網都有附設「投資人專區」,裡面都可以詳見該企業各期的載客、載貨表現。( 華航 / 長榮航 投資人專區請直接點我!) 以下出示幾張截圖供投資朋友參考:

▲ 華航 2022 年客運 / 貨運表現(資料來源:中華航空)

▲ 長榮航 2022 年客運 / 貨運表現(資料來源:長榮航空)

若對於上表中的細項意思不清楚的,歡迎閱讀以下這篇文章,相信你就會對 PAX、RPK、FTK 等名詞意義更有瞭解囉!

💡延伸閱讀>>> 長榮航(2618)經營策略分析

航空業市場現況

疫情見緩,各國解封,航空大增班次

為了迎接疫後旅遊商機,航空業者準備好增加航班,像是華航在去年 10-12 月,增班 5 成,長榮航班也增加近 3 倍,至於星宇航空不僅開航沖繩和札幌航線,四月底也加開美國航線,越南峴港航線也將恢復航班,董事長張國煒表示,雖然機票會變貴,但旅遊需求還在。

💡延伸閱讀>>>星宇航空介紹!星宇航空營運狀況?優勢?未來展望?

細比疫情前後民眾的飛行成本,去年防疫成本(包含隔離時間成本、清消需求等)高,安全成本和飛行時心理的壓力也都不是每個人可以負擔,這使得本有飛行需求的旅客 / 商務人士或將減少搭機的可能性,但隨近期各國邊境解封,全球客運市場運量持續復甦,已恢復至疫情前 5 成水準,率先解封的北美、歐洲地區,預估可分別於 2023 年、2024 年回到 2019 年客運水準;至於亞太地區目前仍有多地有邊境限制,復甦期將拉長至 2025 年。

美西線航空貨運運價已較高峰價減超過 80%

在 2021/12,航空貨運市場因為越南、泰國等擺脫疫情,工廠復工趕出貨,在國際市場搶租包租,台灣-美西曾經創下每公斤新台幣 750 元的天價,是疫前約 9 倍價,今年年初市場運價開始下修,8 月初跌到 240 元左右,9 月底已跌到 130 元,累積跌幅高達 83%,最近有稍微回升。

華航旗下擁有 18 架 747 型全貨機,疫情期間成為公司的金雞母,擺脫以往利用率低下的標籤,根據華航財報,2020 年 1~11 月貨運營收較 2019 年成長了 83%,也因此舒緩了客運服務的盈利損失(所以華航 2020 年度還是逆風賺了 1.4 億元入袋,就是歸功於他們在貨運方面的佈局及績效!)目前航空貨運就像聯邦快遞說的,貨一周比一周少,現在就看油價與客運狀況,如果油價持續下修,客運量回升得夠快,就能彌補貨運運價回跌的損失。

航空雙雄股東會定調今年還是需要仰賴貨運業務,客機載貨的情況估亦會持續,而在解封以前,航空雙雄都在積極調整自身機隊,華航持續導入 777F 新貨機當中,至 2024 年前,10 架 777F 貨機將陸續到位,擴大整體貨運服務量能;長榮航則是退租部分單走道飛機,迎接 787 新機報到。

航空業未來展望

Q1 客貨同增 2023 展望佳,價格戰正在醞釀

台灣即將迎來報復性旅遊,台灣壓抑 3 年的客運需求將大幅復甦,並且客運供需失衡將進一步推升票價,三大國際航空,1 月繳出驚人營收,航空股熬過 3 年肺炎疫情,今年春節旅遊大豐收。面對星宇來勢洶洶,根據業界消息,幾個航空公司已醞釀反擊之道,不能讓星宇成長速度太快、太早站穩腳跟,因此航空業正醞釀一場價格戰,企圖壓低星宇的獲利。

小型客機需求攀升,航空業獲利結構改變

在 2020 年的所有 1,680 萬架次執飛航班中,國際航線僅佔 380 萬架次(23%),其餘 77% 為國內航班。這在全球化日漸普及的現代是非常罕見的現象,不過於此同時也為民航業者帶來了全新的視角 —— 短程飛行或將成爲重要獲利來源。

在疫情肆虐的 2020 – 2022 年,國際上許多航運業者都趁勢加速機隊的汰舊換新,包含引進更省油、更易維修的機型,如阿聯酋航空宣布將加速淘汰原本主力的 A380 機隊(座位數最多的機型,不過同時每小時油耗也高達 12 Ton / Hr,飛行成本很高),未來計劃將雙引擎機型、窄體客機納入機隊,主攻 5 小時以內的短程航線市場。預計後疫情時代初期,民航市場走向依然將由短程航線主導。

航空市場將不再一樣,策略的彈性決定復甦的強度

自疫情爆發開始,航空業者面臨重整的陣痛期,截至 2020 年中,半年疫情的肆虐就已經造成國際上至少 22 間航運巨擘退出市場(含歐洲最大地區航空英國弗萊比航空 Flybe、澳洲第二大的維珍澳洲航空 Virgin Australia Airlines、南美洲第二大的哥倫比亞航空 Avianca 等。)至 2022 年的今天疫情依舊肆虐著全球,航空市場也終將回歸到市場淘汰機制,過去乘客的「低飛行成本」世代也將不再。

撐不撐得過這個關鍵期是一回事,如果真的撐過了,要如何重整、迎接解封後的新世界又是另一挑戰。經過疫情的一番肆虐,各企業內的軟硬體設備(像是基本的機隊、機場配備到資金架構等)都極需整頓。

航運業是個高初期資本密集的產業,因此國際上可以見到不少官營航空 / 官民共營航空公司,像是中華航空、泰國航空、馬來西亞航空、國泰航空、漢莎航空等等。當營運策略需要調整時,過度的政治力介入公司營運反而會造成溝通成本提高,導致無法制定出最佳策略迎接即將回暖的航空市場。公司組織架構、經營方針與策略將成為分食這「再也不會一樣的」航空運輸市場的重要因子,惟有做出大刀闊斧的改革、彈性的策略制定,才有機會在新航空時代裡「圈地為王」。

【延伸閱讀】

靠併購和新航線創造亮麗佳績-.jpg)