身為一位運動迷,目睹 Brady 和 Belichick 贏得超級盃、費德勒 (Roger Federer) 在澳網公開賽奪冠,以及詹姆斯 (LeBron James) 帶領騎士隊逆轉金洲勇士隊獲勝時,每一刻都深深的打動了我,也讓我認清所獲得的一切光榮都是如此不凡。在那一刻,很容易可以找出明星犯的錯誤,並忽略他們到底有多麼特別。我可以從觀察 蘋果 (Apple, AAPL-US)財報得到相同的反映。

該公司 2016 年只有 450 億美元的營收表現,使得那些原本預期公司營收能夠成長 3% 的人發現自己推估錯誤,並開始轉為唱衰蘋果,認為蘋果已經就此沒落。我自 2010 年開始,便會在每季財報公布時對蘋果進行估值,本篇文章中我將描述蘋果過去十年股價與經營情況,並進行估值以得出蘋果現在的狀況。

印鈔機革命

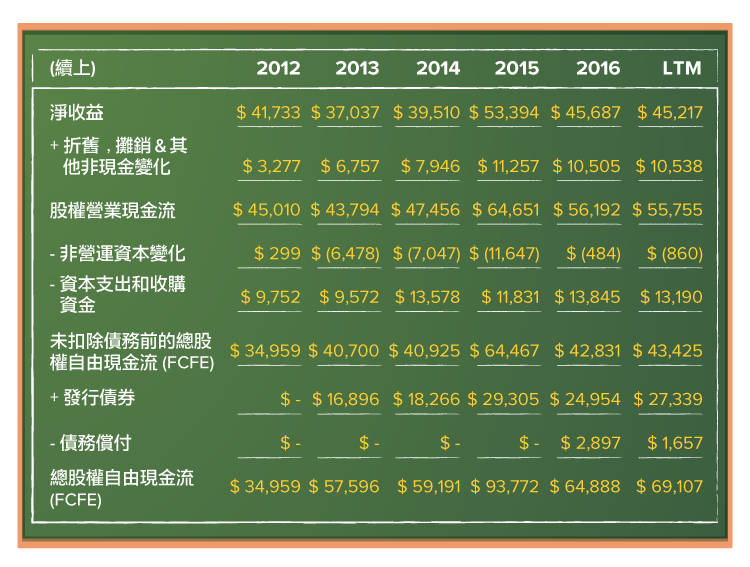

在我上一篇關於全球股利發放和現金返還的文章中,我注意到,公司有大量現金餘額並非偶然,而是企業每年支付股息較少,或減少將自由現金流量返還給股東權益的直接結果。根據蘋果最近季報,現金餘額有接近 2500 億美元,這是迄今為止上市公司累積過最大量的現金餘額,因此我決定由此著手,觀察它如何達到目前的水平。 我開始蒐集從 2007 年至 2016 年每年的營業、融資和再投資現金流量,並計算每年的自由現金流量 。

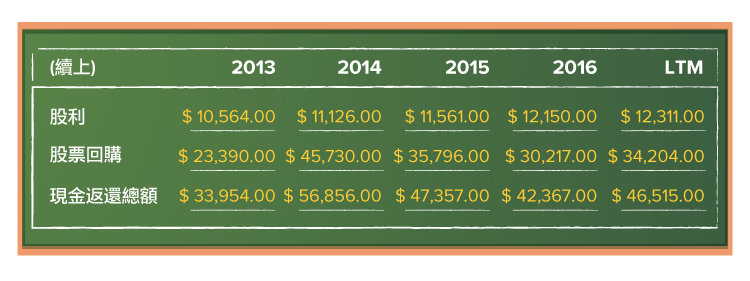

從 2013 年開始,當蘋果開始運用其借貸能力,公司能夠每年增加潛在股息。單就 2015 年,蘋果產生高達 936 億美元的總股權自由現金流 (FCFE) ,也就是潛在股息,這是個令人驚訝的天文數字,甚至超過 2015 年世界半數國家的 GDP。同時我也會觀察,蘋果每年以股利或股票回購的形式將報酬返還給股東的多寡。

我們可以注意到,蘋果花了一段時間才開始返還現金給股東,而且是經過 David Einhorn 和卡爾伊坎( Carl Icahn) 的督促才開始。蘋果在 2012 年開始發股利,而且還進行股票回購,每年回購的金額更逐漸加大。事實上,過去五年裡,蘋果向股東返還了 1830 億美元的現金,這是迄今為止五年內世界上最高額的現金返還量。

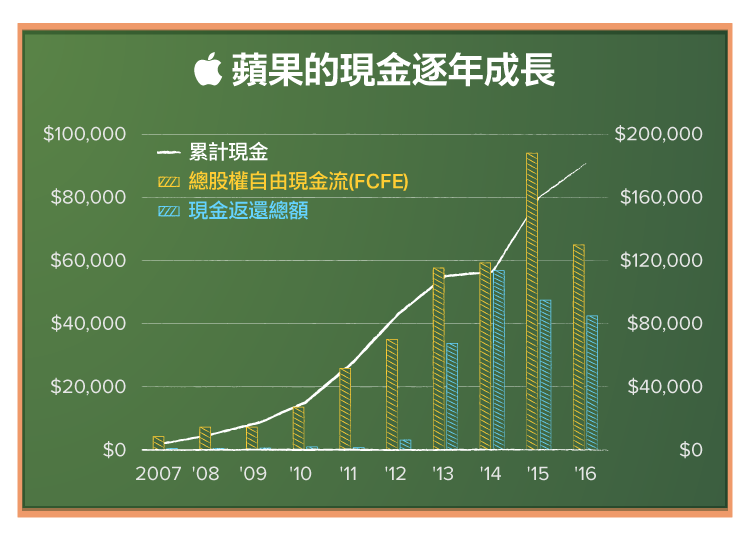

這其中有兩個驚人的事實;首先是,儘管蘋果每年返還大量現金給股東,但其現金餘額每年都還在增加,部分原因是其營業現金流量非常高,另一部分原因是債務的幫助。你可以從下面的圖表中看到蘋果在 2007 年到 2016 年之間積累的現金:

請注意,雖然蘋果在 2013 至 2016 年之間返還了 1830 億美元的現金,但由於現金流入增加更多,因此現金餘額繼續增加。蘋果從未有現金缺口的問題。另一個令人訝異的特點是,蘋果經營者並沒有積極運用他們的巨額現金儲備去收購公司、買一堆公司或甚至整個國家。喜歡蘋果的人會覺得這是高層嚴守紀律,而討厭蘋果的人則認為高層這是缺乏想像力。

我的蘋果估值歷史

長期關注我部落格的人都知道,我評價過蘋果很多次,但這次並不是老調重彈,讓我先總結本次的結果。過去五年內蘋果沒有太大的改變,在 2012 年 7 月的估值中,我見證蘋果剛成為世界上市值最大的公司,它或許是十年來史上最創新的公司,有產品如 iTunes、iPod、iPhone 和 iPad。但儘管蘋果是歷史上最大的印鈔機,但它的創新已經是過去式,部分原因是史蒂芬·賈伯斯 (Steve Jobs) 已不再掌舵,但主要是因為蘋果已經是一間太過龐大的公司;要讓一間市值 6000 億美元的公司有新的創新來改變盈餘、現金流和未來價值的趨勢變化是非常困難的。

我觀察到蘋果持續產生現金流,但因為智慧型手機市場變得更競爭,因此營收成長緩慢,利潤率逐漸下降。我不會要你閱讀我研究蘋果時的所有文章,但讓我從這篇 2015 年 8 月的文章說起,當時我更新了對蘋果的評價 (以及 Facebook 和 Twitter) 。我估計蘋果在那個時間點價值 130 美元,高於當時股價的 110 美元,這促使我買進該股票。我在 2016 年 2 月的蘋果公布盈餘報告之後再次審視我的估值,並與 Alphabet 進行比較。當時,我認為蘋果每股價值約 126 美元,遠高於當下的每股 94 美元。2016 年 5 月,卡爾伊坎長期看壞蘋果表現,出售他手中的持股,而長期以來一直質疑科技公司的華倫·巴菲特 (Warren Buffett) 選擇買進公司股票。我在當時發表過一篇文章指出,雖然這些知名人物買進或賣出股票可能會對價格造成波動,但我沒有改變我的觀點和估值的理由,因此我對蘋果的持股並沒有變動。

蘋果的盈餘報告和我的研究報告

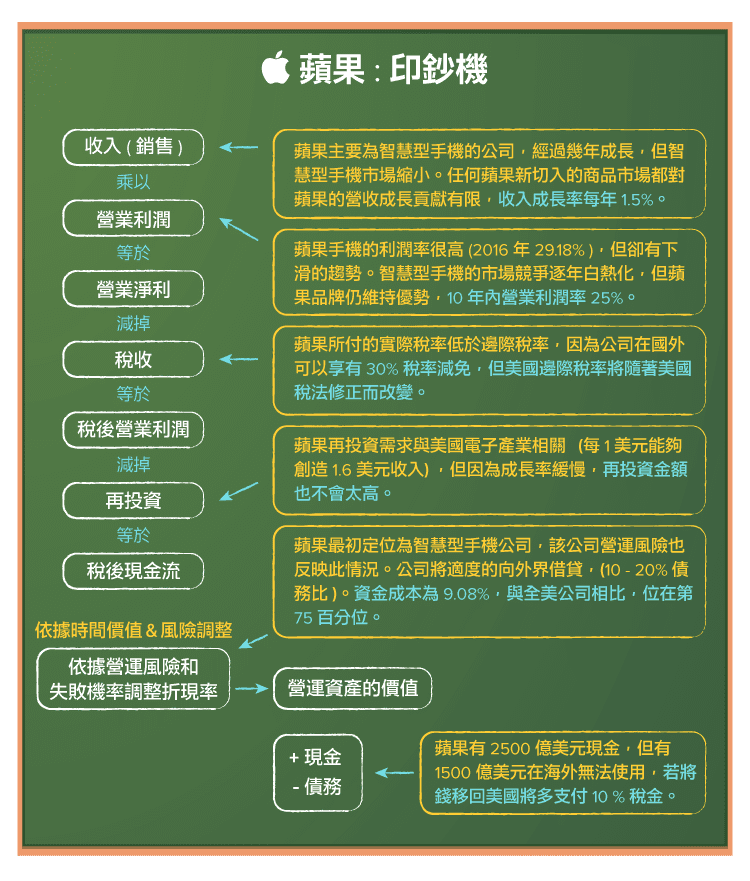

上週,蘋果發布了最新的 10Q,以及最新的 10K (蘋果的財會年度是在 9 月) 。 它包含了一些好消息,因為營收增加並較上一季成長,毛利率穩定,不過營收成長僅有 3%,毛利率仍然低於過去的表現。使用最近財報中的數字,我回顧了過去對蘋果的研究,你猜我發現什麼?它看起來就像去年一樣,是一間偉大的印鈔機,儘管營收成長非常緩慢,而且毛利率下滑。我的評價過程中有太多的細節,因此我把敘述放進估值中呈現:

有人可能覺得我的敘述太過細碎,或者認為蘋果在新領域中推出的新產品 (如 Apple Pay 或 Apple iCar) 未來會有更大幅的成長空間。如果你的看法如此,也可以把我的理論拿去運用並無妨,你可以設定更高的成長率,但伴隨而來的是更低的利潤率與高再投資比率。或許有些人可能覺得我太過太樂觀了,認為智慧型手機的業務利潤率會急劇下降,並因手頭的大量現金而有稅務問題。你也可以依照你的喜好,把數據放入上述結構中,並做出自己的判斷!

對蘋果的最新估值

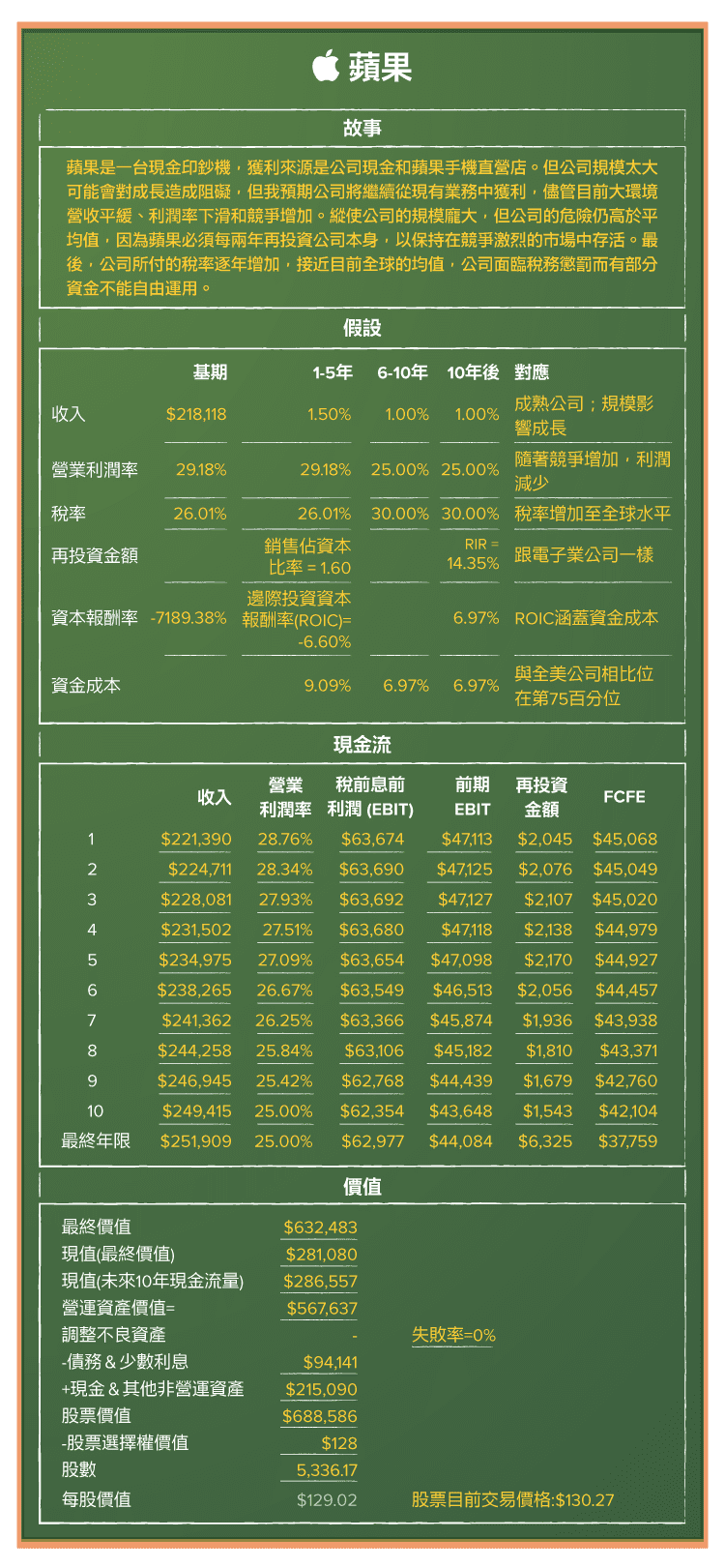

以下的公司故事可以轉化成計算估值的內容,其餘的過程只是數學計算。在下面的圖片中,有我 2017 年 2 月對蘋果的估值。

我今年的預期可能太過悲觀,畢竟財報是比較正面的。但值得注意的是,蘋果 iPhone 的收入通常會劇烈變動,公司在新 iPhone 發布後的那一季季報中盈餘會大幅成長,但再下一季又會急速下降。雖然市場似乎總是跟著蘋果的價格波動,但我對蘋果的看法過去幾年內幾乎沒有改變,我的估值反映了蘋果的穩定性。

蘋果的股價變化

我已經對那些績效不佳的投資做出處分,Valeant 是一個很大的教訓 (我將在下一季財報公布後再討論) 。然而,蘋果在過去十年裡為我提供了很好的報酬,但即使是蘋果,我對自己的估值也產生過動搖。下面的圖片顯示了 2010 年和 2017 年蘋果股價與我的估值:

我從 2010 年至 2012 年持有,在它低於我的估值時買進,然後在 2012 年 4 月出售,股價在 2012 年 6 月高於它的價值,直到在 2014 年 6 月才又回到價格被低估的狀態。股票價格高估幾個月後,股價在 2015 年夏末急劇下跌,這又使我成為了買家,然而它的股價持續下跌到 2016 年 4 月。這是一個很好的經驗,雖然我想把這一切歸功於我對估值的洞察力與出手的時機,但或許運氣的成分才是最大的。現在,股票已經完全反映價值,需要作出決定的時間已經快到了,我準備在股價達到每股 140 美元時賣出。

結論

蘋果是史上最大的印鈔機,其市值完全實至名歸。它的破壞式創新讓許多投資者對它寄予厚望,期待它能一如過去十年以新的產品創造新的市場。然而,這些期望並沒有考慮到實際情況,作為一個擁有巨大利潤,而且已經是個更大的公司,蘋果未來更有可能成為被破壞者而不是破壞者。在投資者學會了解公司,以及公司目前的定位,而不是投資者希望它的定位前,蘋果的股價可能都會與估值有所落差,並將繼續因情緒波動而造成價格的起伏,而我希望自己能充分利用這一點。 (編譯/Rose)

《Musings on Markets》授權轉載

【延伸閱讀】

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)

找藉口很簡單-改善投資績效卻很難.png)