花旗銀行最近對供應鏈數據調查後表示,市場對蘋果(Apple, AAPL-US)下一代 iPhone 的出貨量仍高於預期,因此花旗將蘋果供應商 Skyworks Solutions(SWKS-US)加入重點觀察名單。該機構認為 Skyworks 第二季度有上升潛力,因為蘋果公司約佔銷售額的 50%。

與此同時,花旗進一步表示,投資者對 Skyworks 的預測並未考慮收購 Silicon Labs 的基礎設施和汽車業務的貢獻,該業務將在本季度成為新的營收成長動能。花旗因此維持對 Skyworks 的中性評級和 182 美元的目標價。

【技術形態分析】SWKS 上一個交易日收跌 1.24%,短線走出了一個上升箱體,支撐位是 182 美元。長期來看,SWKS 仍然在 160~200 美元的箱型區間震盪。一方面,投資者正在對過度依賴 iPhone 收入的風險進行評估,另一方面,5G 和物聯網正在成為 SWKS 長期業績催化劑。

以下是報告具體內容:

Skyworks Solutions(SWKS)是一家成立於 2002 年的美國半導體公司,總部位於加利福尼亞州爾灣市。Skyworks 沒有與 CPU 和 GPU 產業的知名企業競爭,而是專注於為射頻產品以及行動通訊製造半導體。

Skyworks 的股票今年出現了一些波動,這與大多數成長產業一致,尤其是正在應對全球半導體短缺的晶片產業,但該公司擅長在利潤豐厚的高成長產業中尋找提供支持性服務和產品的方法,並處於無處不在的連接性最前端,長期值得期待。

第二季度收益報告

Skyworks 第二季度的收入為 11.7 億美元,比去年第二季度成長 53%。這種強勁的季度與上期的成長相比表明,在手機銷售成長緩慢的幾年後, 5G 剛剛開始對行動產生積極影響。此外,在 5G 和大流行的 2 個催化劑之間,Skyworks 在 “ 廣闊市場 ” 或手機以外領域的收入才真正開始起飛。Skyworks 的廣泛市場組合締造了創紀錄的 3.85 億美元收入,比去年同期成長了 67%。

出於多種原因,Skyworks非常重視擴大廣泛的細分市場。兩個最重要的原因,其一是使公司的收入多樣化,目前蘋果的客戶集中度很高(佔 2020 財年收入的 56% ),第二個原因是廣泛細分市場的利潤率應該比行動細分市場要好得多。

在財報電話會議上,富國銀行(Wells Fargo, WFC-US)分析師加里.莫布利(Gary Mobley)質疑該公司當 Skyworks 收入組合中蘋果占比過高,但季度毛利率上升幅度較低時。

Skyworks 執行長利亞姆.格里芬(Liam Griffin)回答說,半導體產業的供應鏈環境充滿挑戰,所以需要吸收一些增加的投入成本,但儘管如此 Skyworks 的毛利率仍與上期相比成長 60 個基點。

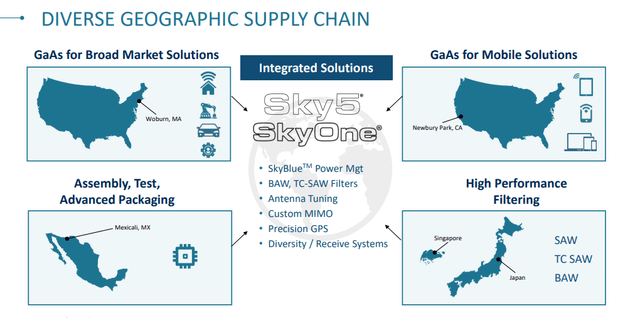

與半導體產業的其他一些公司相比,Skyworks 的供應鏈問題似乎較少,產能限制較少,原因在於 Skyworks 前幾年在多個不同領域進行了謹慎的製造能力投資,為 5G 做準備。

儘管供應環境緊張,但我們在滿足這一需求方面做得非常好。我們通過自己的工廠控制著這一點,我們一直在主動投入大量的產能,因為我們知道隨著我們進入 5G,一個與上期相比成長 50% 的強勁週期正在向我們走來,所以我們一直執行得很好,我們確實從第三方買了一些東西,這有點緊張。但考慮到 Skyworks 的規模和規模以及我們擁有的強大團隊,我們在那裡的執行情況非常好。(資料來源:Skyworks 執行長 Liam Griffin – Q2 財報電話會議記錄)

Skyworks 經營自己的晶圓廠,擁有自己的組裝和測試設施,公司對自己的命運有更多的控制權,這與使用代工模式的無晶圓製造公司相反。不過也有一些人認為,利潤率擴張較慢的原因不只是 Skyworks 的投入成本,也有來自 Qorvo(QRVO-US)和博通(Broadcom, AVGO-US)日益激烈的競爭,這導致略低的銷售收入成長。

Skyworks 第二財季的非 GAAP 毛利潤為 5.95 億美元,非 GAAP 毛利率為 50.8% ,與上期相比成長 60 個基點。GAAP 毛利潤為 578 美元,GAAP 毛利率為 49.4%。Skyworks 的長期毛利率目標是 53%,如果一切順利,它將在未來幾年內實現。(GAAP, Generally Accepted Accounting Principles,一般公認會計原則)Skyworks 還產生了 4.4 億美元的營業收入,營業利潤率為 37.6% ,比去年第二季度提高了 510 個基點。Skyworks 管理層的長期目標是調整後的營業利潤率為 40%。

在財報電話會議上,Raymond James 分析師 Chris Caso 詢問了 Skyworks 對營運費用的長期看法。目前,營運費用成長率遠低於收入成長率,Chris Caso 想知道Skyworks 最終是否需要以更高的速度進行投資,以推動足夠的未來成長。Skyworks 管理層給出的答案是,從長遠來看,公司希望將總營運費用保持在收入的 13% 左右。該公司認為 13% 的範圍足以為 Skyworks 計劃的所有未來成長提供資金。

來自營運的第二財季現金流為 6.16 億美元,創下 Skyworks 的季度記錄。從營運現金流中減去 1.41 億美元的資本支出,產生了創紀錄的 4.75 億美元的自由現金流。這轉化為 41% 的強勁自由現金流利潤率,這個數字反映了公司將銷售額轉化為現金的程度。每股盈餘為 2.37 美元,與上期相比成長 77% ,顯示出強勁的經營槓桿。這一每股盈餘代表了 Skyworks 的第二季度新記錄。

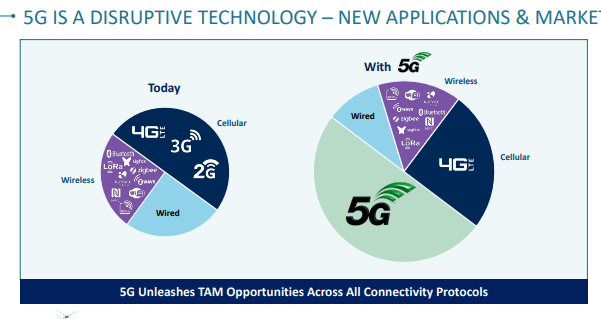

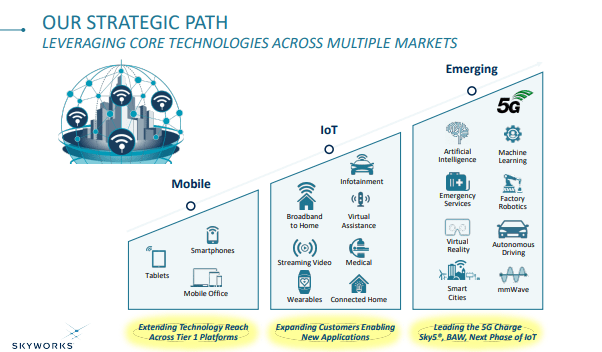

5G 市場提供了令人信服的成長機會

Skyworks 處於有利地位,可以利用最近在全球部署的 5G 網路。該公司估計,5G 的實施將使其潛在市場總量增加近一倍,並為他們提供價值接近 1 兆美元的解決方案組合。

通過專注於智慧型手機,Skyworks 開啟了龐大的連接設備網路,並在物聯網、行動連接、汽車和新興技術等全球長期趨勢的推動下,鞏固了它們在未來許多高價值產業中的地位。

Skyworks 擁有一套多樣化的業務解決方案和與之相匹配的供應鏈。它在多個國家開展業務,涵蓋其業務的不同部分。大幅地,在當今的政治氣候中,這仍然是一個積極的整體。

長期 Skyworks 有巨大成長潛力,僅智能汽車採用率的上升就可以極大地提高 Skyworks 的 TAM,特別是因為它已經與特斯拉(Tesla, TSLA-US)、通用汽車(General Motors, GM-US)、大眾汽車(OTCPK:VWAGY)和豐田(Toyota, 7203-JP)等主要汽車製造商建立了合作關係。

Skyworks 最近還以 25 億美元收購了 Silicon Laboratories,這大大加強了其汽車半導體業務。Skyworks 第二季度的收入成長已經說明 5G 革命對公司的影響,收入數字從 2020 年第二季度的 7.66 億美元成長到 2021 年第二季度的 11.7 億美元。

Skyworks 表示它有一個長期 53% 毛利率和 30% 自由現金流利潤率的目標,其中 60%~75% 將以股息或股票回購的形式回報給股東。

過去,Skyworks 受到更持久的批評之一是其收入嚴重依賴與蘋果的合作夥伴關係。雖然批評不太合理,因為世界上大多數公司都願意依靠蘋果來獲得收入,但 Skyworks 通過建立令人印象深刻但多樣化的消費者基礎來軟化他們的依賴,這在最近的收購中得到了很大幫助。

如前所述,Skyworks Solutions 通過向高價值市場中的客戶提供關鍵技術解決方案來增加價值。電動汽車和智能汽車的出現將汽車製造業的新技術需求,我們預計這種趨勢將繼續下去。

我們還希望 Skyworks 繼續定位以擴大該領域的獲利關係。就技術集成(以及 5G)而言,目前正處於範式轉變之中,Skyworks 在這裡發現自己定位並非巧合。這就是他們擅長的,開發能力以匹配對新技術需求激增的市場。這對潛在投資者來說應該是非常有吸引力的。

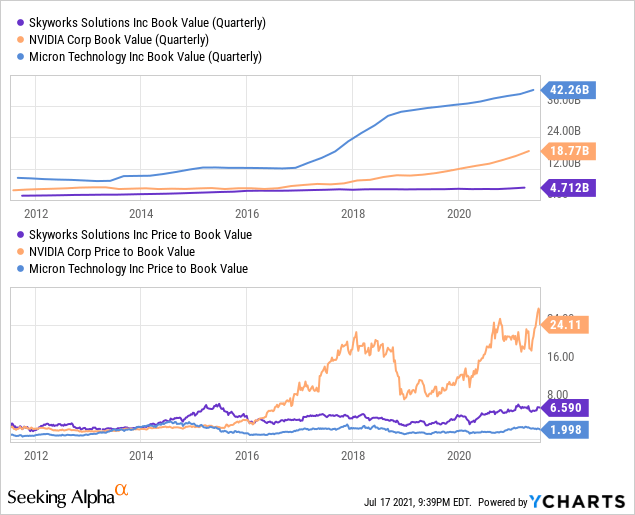

長遠來看,Skyworks 是半導體領域的主要參與者,但肯定不是產業領導者,這一榮譽屬於輝達(NVIDIA, NVDA-US)。但正如我們之前所討論的,Skyworks擅長為高成長產業的關鍵參與者提供價值。它已經與各自市場的主要參與者合作,並將受益於自然市場成長或隨著其客戶跟踪各自產業的長期趨勢而不斷變化的需求。

主要投資風險

目前很難找到對 Skyworks 的真正批評。該公司正在經歷一個出色的週期。看到 Skyworks 擴展到其他產業令人鼓舞,因為直到最近,該公司還是該產業客戶集中度最高的公司之一。

Skyworks 監控的一項長期指標是來自 Apple 的收入百分比。理想情況下,Skyworks 的投資者希望看到該公司通過多元化來管理這一百分比隨著時間的推移而下降。我希望看到從蘋果到廣泛市場的混合轉變,直到蘋果的收入在大約五到七年內持續下降到 10% 以下。

2020 年,智慧型手機領導者 Apple 佔 Skyworks 收入的 56%,隨著 Apple 將 iPhone 產量提高 20%,Skyworks 可能會看到這些集中收入進一步成長。很難抱怨 Apple 是您最好的客戶,但我們只需要向英特爾(Intel, INTC-US)投資者詢問 Apple 何時決定開始生產自己的晶片,就可以看到這裡的主要風險。

Skyworks 仍高度重視 iPhone 的成功,這就是為什麼當有關 iPhone 需求或銷售的任何新聞發佈時,該股票通常會與蘋果同步變動。Skyworks 與 Apple 的客戶集中度很高(佔 2020 年收入的 56%,但在 3 月份降至總收入的 50%)。如果蘋果決定減少與 Skyworks 的業務,Skyworks 的股價可能會受到嚴重打擊。

我相信 Skyworks 會在未來 5 年左右的時間裡實現多元化,遠離蘋果。在整個 5G 週期中,Apple 應該仍然是 Skyworks 的強大客戶,因為 Skyworks 是 RF 設備領域的產業領導者,Apple 幾乎沒有其他選擇,畢竟只有 Skyworks 能在提供的相同數量下,獲得相同質量的 RF 設備。

然而,Apple 正積極尋求成為 6G 的參與者,當 6G 標準出現時,Apple 可能擁有自己製造 RF 設備的專業知識。6G 預計在 2030 年投入商用。我想 Skyworks 非常清楚蘋果可能有一天會為自己的產品製造射頻設備。我懷疑 Skyworks 收購 Silicon Laboratories 的基礎設施和汽車的部分動機之一是他們希望極大地加速業務多元化,遠離 Apple。

Skyworks 還存在被收購的風險,這在這種情況下可能是一個很大的負面影響。與其競爭對手相比,Skyworks 也是一家規模較小的公司,因此如果出現合適的報價,它將成為被收購的候選人。

博通和高通(Qualcomm, QCOM-US)等產業巨頭擁有規模和資本來與該產業的小型企業進行整合,而 Skyworks 確實位於中小型市值集團中,這使其對大型魚類具有吸引力。如果Skyworks 的未來十年看起來像過去 10 年一樣,這樣的收購對股東來說將是不幸的。

結論

Skyworks 在一個正在整合的市場中營運,有利於大型參與者,這些參與者俱有能夠大規模製造用於 5G 應用的集成設備的罕見能力。

投資 Skyworks 的主要論點之一是,與基於 4G 的 RF 設備相比,目前能夠基於 5G 的RF 設備中保持相關性的公司較少,而且由於競爭較少,像 Skyworks 這樣的 RF 市場的大型參與者應該會獲得收益額外的定價能力和更好的長期利潤潛力。

Skyworks 在 5G 市場上的大部分最大機會應該會在 Skyworks 的 3~5 年時間內發揮作用。Skyworks 適合那些有 3~5 年時間跨度並且可以等待故事完全發展的投資者。

短期投資者此時應避免投資 Skyworks,因為這可能會導致失望。5G 革命可能會在 2022 年暫停,對 5G 的 “ 炒作 ” 感到興奮的投資者可能會對 Skyworks 等 5G 公司的成長放緩感到不安,因為 2022 年的業績將與 2021 年非常強勁的業績形成對比。

目前,Skyworks 的本益比為 26 ,合理的股價營收比為 7 ,它不是一般的高科技公司。事實上,它已經是一家獲利的、自由現金流為正的公司,擁有原始資產負債表。Skyworks 有很多值得關注的地方,尤其是現在它正在涉足汽車等不同產業,預計到 2024 年有 73% 的新車具有蜂窩連接。我將該股評級為 “ 買入 ”。

《36氪》授權轉載

【延伸閱讀】

完美商業模式面臨危機.png)