我從小就非常喜歡數字,有興趣的也都是數理科目。所以一直以來,我都是把投資的重心放在量化的部分,對於質化分析一直都是懵懵懂懂的狀態。最近看到越來越多人在討論質化分析,又想到巴菲特所說的護城河的概念也是屬於質化的範疇。才讓我決定要來加強質化分析這個部分。以下是我最近對質化分析進行的思考與心得。這篇文章沒有辦法告訴你進行質化分析的詳細步驟,只是提出一些思考的方向。

基本觀念

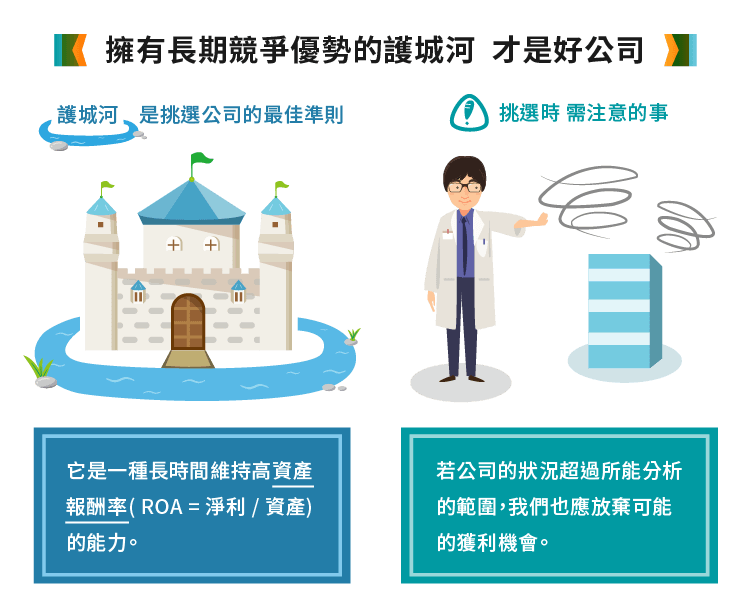

巴菲特用經濟護城河(economic moat,簡稱護城河)一詞來稱呼一家公司的長期競爭優勢。城堡不管再怎麼漂亮華麗,如果沒有護城河的保護,就很容易被敵人攻佔。公司也是一樣。如果公司有很賺錢的業務,卻沒有護城河的保護,就很容易被競爭對手跟進分食利潤,而變得不好賺。相反的,如果公司有很寬廣的護城河的保護,競爭對手就算知道公司的業務很好賺,也無法模仿。所以公司可以維持很長一段時間的高獲利。

跟大多數學問一樣,投資也同時包含科學與藝術兩個面向。這兩個面向可以分別用量化與質化的方式來進行分析。量化分析(quantitative analysis)是指用各種數字與數學方法來分析一家公司的好壞。例如用財報數字、數學模型等等來計算公司的內在價值。這是投資比較客觀且比較偏科學的部分。質化分析(qualitative analysis)則是著重於用一些較難量化的資訊來分析公司。像是今天要討論的護城河。這些則是屬於比較主觀且偏藝術的部分。簡單的說,我認為量化分析是在分析基本面,判斷一家公司過去及現在好不好(價值多少);而質化分析則是去嘗試去了解公司的護城河,探討是甚麼原因讓這家公司這麼好(為甚麼會有這些價值),以及思考公司在未來有沒有能力維持現在的優勢。

我對於量化分析與質化分析的態度是:量化分析是基本題;而質化分析是加分題。也就是說,我認為要有量化分析的基礎,質化分析才有意義。如果同時具備量化分析與質化分析的能力,應該可以得到最好的成績。只會量化分析,也可以達到不錯的報酬率。但是如果沒有量化分析的能力,只會質化分析的意義並不大。所以我建議先把量化分析的基礎打穩,再來學習更進階的質化分析,勿本末倒置。這是因為,經過基本分析的好公司才有進行質化分析的必要性。

投資策略

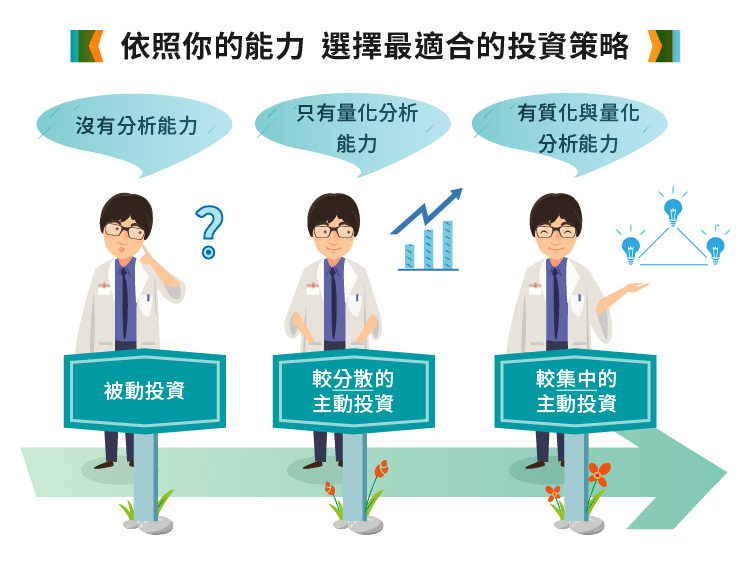

我認為投資人適合的投資策略,跟量化分析與質化分析的能力有很大的關係。並不是說沒有分析能力的人就不應該投資,而是應該根據自己的分析能力,採取最適合的投資策略。我認為基本的方向是越有分析能力的投資人,就可以越集中投資(這方面的討論請參考:分散持股及集中持股的優缺點)。具體的建議如下圖:

如上圖所示,對於不具有分析能力的投資人來說,最好的策略應該是被動投資,也就是買進指數型基金,以獲得大盤報酬率(相關論點請參考:關於效率市場假說)。投資人如果具有分析的能力,就有資格可以進行主動投資,也就是自行選股。只會量化分析的投資人,雖然可以主動投資,但是不應該太集中持股。這是因為,雖然用量化分析篩選出來的都是好公司,但是量化分析不會告訴我們哪些在未來還會是好公司。所以這類投資人應該要稍微分散一點,讓公司未來好壞互相抵銷,平均起來績效應該還是有機會打敗大盤。這類做法可以參考Joel Greenblatt在《打敗大盤的獲利公式》(原文:The Little Book That Beats the Market;可參考我的閱讀心得)中提到的Magic Formula策略。惟有同時具有量化與質化分析能力的投資人,才適合採取像巴菲特這類的集中投資策略。

接下來我會介紹我對於質化分析的初步分析方法。我必須承認,雖然我現在是想要加強質化分析,但是我還是有把質化分析量化的傾向。不過我相信我只是用量化的方式把思考護城河的過程,拆成幾個比較清楚的面向,讓我們比較容易去一項一項思考。這樣做應該比直接思考整個公司在哪裡有護城河,要容易一些。當然,我並不是要把護城河用完全量化的方法來分析。有些東西在本質上就是質化的,硬要量化實在沒有意義。至於量化分析,建議大家看看我的其他文章:我的投資流程(上)和我的投資流程(下)。

護城河與ROA

在Pat Dorsey的著作《尋找投資護城河》(原文:The Little Book That Builds Wealth)中,作者把護城河定義為「長時間維持高資本報酬率的能力」。這是因為護城河就是公司的某種競爭優勢。那這個優勢是用來幹嘛的呢?當然是為了賺錢。也就是說,有護城河的公司,就可以用資產在未來創造更多的獲利。書中也提到三種衡量公司資本報酬率的方法,分別是ROA、ROE、ROIC。ROA跟ROE之間我選擇的是ROA,主要是因為ROE有越會借錢的公司ROE越高的傾向。(更多關於ROA與ROE的討論請參閱:本益比、ROE及ROA的意義)至於ROIC比較複雜,我也還不是很了解,所以先不討論,等我以後有機會了解後再跟大家分享。

基於以上的原因,我選擇用ROA來當作護城河的代理,也就是把護城河定義為長時間維持高ROA的能力。這個說法固然有些過度簡化,不過卻是我們去了解及分析護城河的一個不錯的開始。根據這個定義,有護城河的公司都有長期高ROA。但是長期高ROA的公司不一定有護城河。也就是說,過去一段時間有高ROA的公司,並不保證在未來也可以維持高ROA。那過去沒有高ROA的公司,有沒有可能發展出護城河並在未來長期維持高ROA呢?當然有可能,但是我認為要判斷這個的難度與不確定性都太高,我可不敢指望靠這個來賺錢。所以我還是會先找出長期高ROA的公司,再嘗試找出它的護城河。

如果我們在這些長期高ROA的公司中找不到護城河,那我們就不應該投資這間公司,或者至少不能集中投資。這是因為,這種情況有兩種可能:

- 公司沒有護城河,過去的高ROA未必能延續

- 公司有護城河,但是我們看不懂

如果是第一種可能,沒有護城河的公司我們當然不考慮。至於第二種可能,既然我們找不出公司的護城河,當然更沒有能力去分析公司未來的狀況。所以我們不應該投資。巴菲特說過,他在挑選公司的時候都會想像桌上擺著三個籃子,分別寫著「好」、「壞」、「太難」。而有很大一部分的公司會被他丟到「太難」的籃子裡,直接略過。巴菲特只專注在他看的懂的公司裡面尋找投資機會。至於那些「太難」的公司,因為不在自己的能力範圍內,所以就算因為略過而錯失賺錢的機會,也不必覺得可惜。這就是巴菲特所說的能力圈的概念。

《Aaron’s Blog》授權轉載