「讓策略帶你進場,讓策略帶你出場。」這是百舜剛研究投資時,前輩對我說的話。老實說,當時我完全聽不懂他在講什麼。

「你在說中文嗎????」這就是我內心的OS了。

而前輩都是很神秘的,他不願意解釋太多,只微笑著揮揮手,就這樣讓我自己摸索。七年後的現在,我發現他真是給了一個很好的建言…

什麼叫做投資策略?

就是指把買進、賣出等環節全都設好特定的條件。

有的書上稱之為「投資系統」,但其實是一樣的意思。像「價值投資法」,就是一種投資策略。它的買進條件是:買進「股價低於內在價值」的股票;「順勢交易」也是一種投資策略,最基本的順勢交易就是:「均線的黃金交叉買進、死亡交叉賣出」。不管條件簡單或者複雜、績效好還是壞,只要買賣都設有特定條件,就是一種投資策略。

什麼叫「讓策略帶你進場,讓策略帶你出場」?

就是:當設定的條件沒發生時,就什麼都不做。

據說巴菲特年輕時曾想收山不幹了,因為當時美股一直漲,每檔股票都不便宜。而不便宜就不符合他的投資策略,所以他完全找不到標的可以買(對這段有興趣的朋友可以去看巴菲特傳記─雪球)。好在後來股市又大跌了 (總會發生的啊),才讓他能繼續下去。

這就是所謂的「讓策略帶你進場」的典範。

為什麼要有投資策略?因為投資市場太龐雜

很多人一想到投資就感覺很複雜。這很正常,因為它真的可以很複雜。它有一堆專有名詞、一堆術語、一堆方法,還有一堆專家發表著都很有道理、卻互相矛盾的言論。這一切都讓人頭昏腦脹。

此時,一個明確的投資策略,就會像大海中的燈塔、叢林裏的指南針一樣,能夠指引我們方向,帶我們到獲利的彼岸。因為當我們把買進、賣出都設好條件後,我們就只會需要某些特定的資料,而不用理會其他沒用的資訊。

但什麼資料有用、什麼資料沒用,卻要看採用的是什麼投資策略了。像公司財報對「價值投資法」是必備資料,但對百舜的「動能投資術」就是沒用的玩意。那我們該採用什麼投資策略呢?

這就得看自己對投資的「信念」了。

如何找到自己的投資策略:

首先,得觀察自己對「投資」的信念。這是什麼意思?我用自身的經歷來說明這個部分。

百舜對投資的信念很簡單:「投資就是為了賺錢!」瞭解公司、研究經濟等等的事情,都是賺錢的方法。而方法當然是越省事越好…,所以,當我發現只要跟隨「馬太效應」就能賺錢時,就把財報分析丟到腦後。

但百舜的師父卻不這麼想…他是我的好朋友,教會我所有的基礎知識,不厭其煩的接受我的問題轟炸。但他的投資風格,卻純以基本面為主。他研究財報、注意消息,每個月還分析公司的月營收。所以,當他仔細聽完「動能投資術」後,只說:這個方法很好,但是他用的話會睡不著…

因為他如果沒徹底瞭解一間公司,就不敢持有。

這就是他的投資信念。百舜在授課時也曾碰到一位前輩,也有相同的投資信念:「一定要瞭解公司後才敢持有」。他們都沒辦法也不會想要使用我的投資方式。

信念沒有好壞,但卻決定了我們怎麼投資。

百舜也有客戶的投資信念是「你只要能幫我賺錢就好,怎麼做是你的事」,所以他會成為我的客戶,而不想自己研究。但是,發現信念卻要時間。我們必須觀察自己的反應,觀察自己在用哪一種方式投資時最自在。這需要時間去摸索、需要時間去體驗,就像買衣服一樣,非得要試穿才知道適不適合。所以,別急。

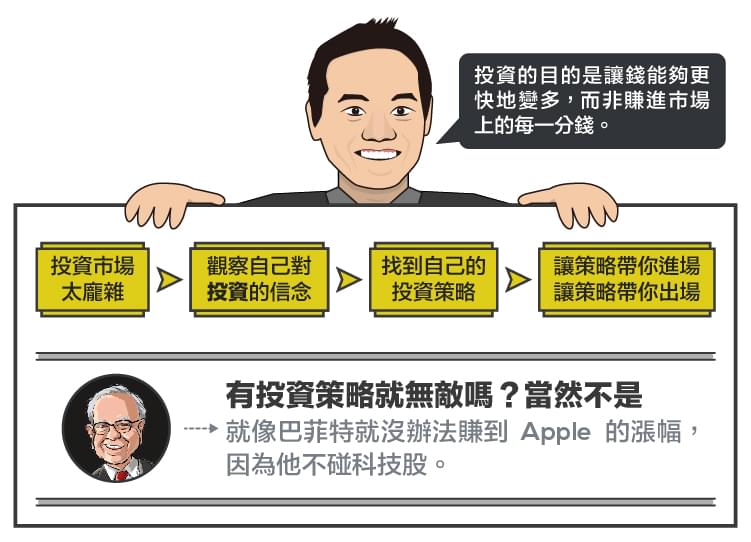

有投資策略就無敵嗎?當然不是:

世上沒有完美的投資策略。每個投資策略都有限制、都有沒辦法賺到的錢。像巴菲特就沒辦法賺到Apple的漲幅,因為他不碰科技股。像動能投資術,因為進場時間比較晚,而沒辦法抓到大跌之後的反彈,所以在2003、2009這種空頭之後的大漲年,績效都會落後大盤。

可是,我們本來就沒辦法賺到市場上的每一根漲幅,投資的目的也不在於此。

投資的目的,是讓錢能夠更快地變多,而非賺進市場上的每一分錢。更何況,有時候為了賺進市場上的每一分錢,反而會增加風險,減慢資產增加的速度。所以,如果以後看到某檔上漲很多、卻沒被選到的股票,用不著歎氣。因為這代表它在我們能力範圍之外。就想想巴菲特沒賺到Apple漲幅的例子,他也沒有因為錯過Apple的漲幅,就跑去買Tesla、Facebook等科技股。

最後,一個有效的、適合自己的投資策略,就像個專屬自己的投資經理人。它能讓我們省下研究投資的心力、又能讓資產增值。所以,花個幾年時間,打造一個適合自己的投資策略,真是再划算也不過了。

《百舜的美股&投資專欄》授權轉載