一間公司的負債很多就代表它的經營有問題嗎?負債比率過高會發生什麼事情?只有負債比可以用來判定公司的欠錢狀況嗎?其實公司負債所牽涉到的層面很廣,有的攸關公司的經營策略、有的則和產業特性相關。筆者在這邊將先就負債比率這個指標,和大家初步探討有關判讀負債要注意的事情,接著會再透過其他文章,為大家進一步解析負債的世界。

負債比是什麼?

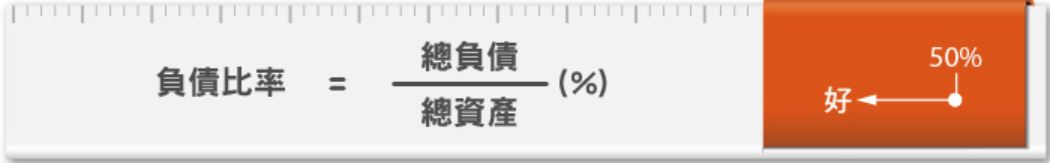

負債比率,或稱負債比(英文:Debt Ratio)是指一家公司的總資產中有多少比例是負債,簡單來說就是公司欠錢的狀況。其實也就是財報中資產負債表的「資產負債率」。那麼,負債比率公式怎麼算呢?

負債比率公式

負債比率 =(總負債/總資產)× 100%

=負債佔資產比率=負債比=資產負債率

當公司的負債比率為 70%時,我們可以這樣詮釋:公司有 7 成的錢是借來的。當大環境景氣不佳或是企業周轉不靈時,高比例的借債情況,容易使得企業面臨龐大的利息支出,而增加倒閉的可能,因此負債比率屬於企業的風險指標之一。

負債比含義

一般來說,公司舉債的目的有很多,可能是為了擴大營運、也可能是因為公司的流動性不佳,需要額外的資金來源、再來還有可能是因為董事會為了加強監管效率,便透過增加公司負債的方式,來降低管理階層(經理人)手上可臨活運用的現金,使他們無法為所欲為。

因此單看負債比率這個數字,根本無法判斷這些負債的實際用途以及為公司帶來的效益如何。所以,筆者建議可搭配其他指標,如:資產報酬率(ROA),來進行觀察。 當我們發現負債比增加的同時, ROA 也在增加,就代表這些借來的錢是在為公司創造價值,帶來正面的效益,反之則要特別留意。

💡延伸閱讀>>> ROE、ROA 與杜邦分析是什麼?巴菲特也愛用的財務指標

負債比解析

除了不能單看負債比的數字就斷定企業目前的經營風險外,解析負債比時,還需要考量行業特性、企業本身的負債類型、公司的重大人事消息、甚至連公司的資產類別等也須一併列入評估。

一、 產業特性:

有的行業需要先有大量的資本支出進行廠房、設備的購買,才有辦法製造產品、創造收入;有的則需要透過財務的槓桿操作來維持營運,因此所持有的負債自然會比其他行業高出許多,例如:半導體業、營建業、金融業與保險業、能源業、電信業。

其中,金融與保險業的負債比多半高達 80% 至 90%,如富邦金( 2881-TW )和國泰金( 2882-TW )在 2021 年 Q2 的負債比率就分別為91.2%、92.1%。

除此之外,像是能源與電信業等受到政府高度保護的產業則屬特例,其負債比率可被銀行容忍的最高限度達70%左右,例如台灣電力公司在今年第二季公布的財報就顯示了該公司的負債比率有偏高的跡象,達到 83.8%、台灣大( 3045-TW )的負債比則有 64.9%。

二、 負債類型

不同類型的債務,分別存在著大小不一的風險,因此在分析負債比率時,也要留意一家公司的負債組成。實務上,我們可以將債務簡單分為兩大類,分別是短期的流動負債和長期的非流動負債,其中包含的子項目如下:

- 流動負債(短債):一年內到期的借款。如:應付帳款、應付票據、應付工資、應付股利、短期銀行貸款。

- 非流動負債(長債):一年以上到期的借款。如:長期銀行貸款、應付債券(如:公司債)。

如果負債的增加是來自於流動負債中的應付帳款、應付工資等與訂單有關的項目,就代表該公司因為業績成長,正處於擴充產能、追加訂單的階段,整體經營狀況良好;而且,應付帳款的增加通常反映了該公司相較於它的供應商,擁有比較強勢的地位,有能力要求較長的付款期限。

然而,相對於流動負債,非流動負債的存續期間較長,容易受到利率升降的影響,因此在財務結構中扮演著舉足輕重的角色,會帶給公司較大的財務壓力。

三、資產類型與重大人事消息

企業償債能力,除了檢視負債外,資產多寡也很重要,如果一間高負債比的公司現金充足,足以清償債務,只是基於營運等原因而保有負債,那麼高負債比對投資人來說不一定是壞事;然而資產中的無形資產,會隨企業經營情況而產生價值波動(商譽、客戶關係),在公司爆出醜聞或是財務狀況不佳時,可能轉變為零,那麼此時的負債比率,就很有可能會因為總資產的減少(無形資產縮水),而瞬間提高。

此外,當發現公司的負債比率較同產業的其他公司高出許多,且財務、會計等單位出現人事異動的消息時,該公司的財務狀況則很有可能已經出現問題。否則一般情況下,公司財務單位的主管是不會輕易換人的,因此一旦發現公司有職權轉換的情況,身為投資人的我們就要特別小心了。

總結來說,只看負債比的高低就判斷公司的財務狀況,很可能導致投資人落入排除特定產業公司、而非排除高風險公司的陷阱。不過負債比率也不是越低越好,在低利率時代,企業未能善用適度的借貸來擴大經營,對投資人來說反而可能是種損失喔!

負債相關比率

由於負債是資產負債表中三大要角的其中之一,對於公司財務的狀況具有一定的影響力。因此除了負債比外,業界還有許多與負債相關的指標,以下筆者將簡單介紹四個指標,分別是:

負債權益比(權益負債比)

負債權益比 = 負債總額 /股東權益總額

一般來說負債權益比可以用來衡量一間公司進行財務槓桿操作的程度,負債權益比越高,代表公司用來營運的資金多半都是借來的,自有資金較少。此外,開了較高財務槓桿的公司,在經濟不景氣時,容易發生經營上的風險,債權人也可能面臨無法回收本息的窘境。

淨負債比率

淨負債比率 =(總負債 − 現金和有價證券)/ 股東權益

和負債權益比相同,用來衡量公司槓桿操作的程度,比率愈高代表在發生金融危機時,該公司無力償債的機率就越大。

長期負債比率

長期負債比率 = (長期負債 / 資產總額)x 100%

該比率越高代表企業支應長期性債務的壓力越大,此時身為投資人的我們,就必須注意公司的償債能力是否會發生問題。例如:透過短期借款來支應長期性的資產投資,也就是以短支長,容易造成公司財務狀況面臨困境。

金融負債比

金融負債比 = (金融借款 / 總資產) x 100%

金融借款指的就是向金融機構舉借需要支付利息的貸款。 一般來說,金融負債比越高,企業的利息負擔就會越重、財務風險也會越高。

💡延伸閱讀>>>流動比率、速動比率是什麼?公式怎麼算?代表的意義?

負債比查詢方式

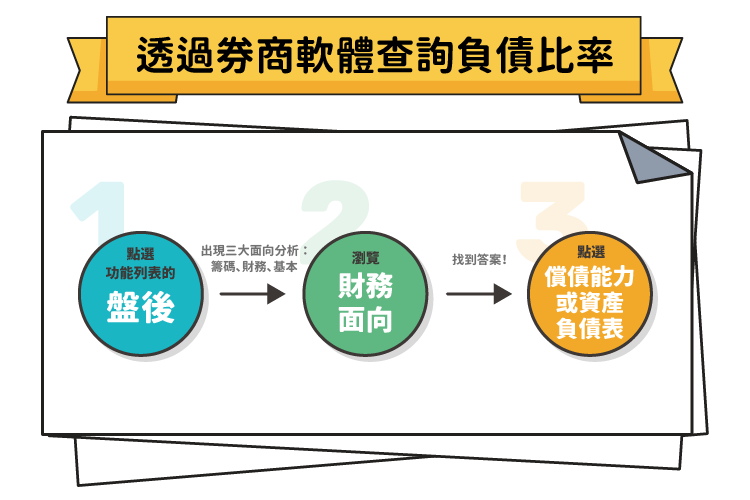

一、券商軟體

一般來說,最方便的方式,就是透過券商的下單軟體進行查詢。由於市面上超過 8 成的券商下單軟體都是採三竹的系統做為基底,再改良成自家的專屬介面,因此筆者就以這類型的軟體作為基礎,和大家簡單說明如何快速操作:

二、公開資訊觀測站

大家也可以直接到公開資訊觀測站的網站搜尋資產負債表,再把計算各種比率的數字抓出來進行計算。雖然比較麻煩,但是完整的報表可以除了可以讓投資人進一步掌握公司的狀況外,還能透過附註,獲得公司額外的重大資訊。

負債比結論

負債比率反映的雖然是企業的資產中有多少的負債,但也不能只靠單一指標來衡量企業的體質好壞,畢竟不同的企業,其經營與獲利的模式不同,因此在進行負債比率衡量時,建議大家要拿相同產業的公司進行多方比較,且至少比較兩年以上的公司資料,藉由拉寬時間維度,來提升資料判讀的精準度。

【延伸閱讀】