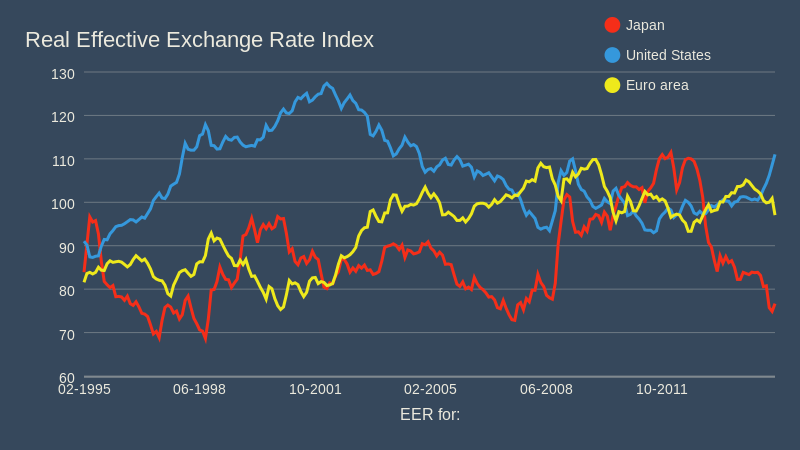

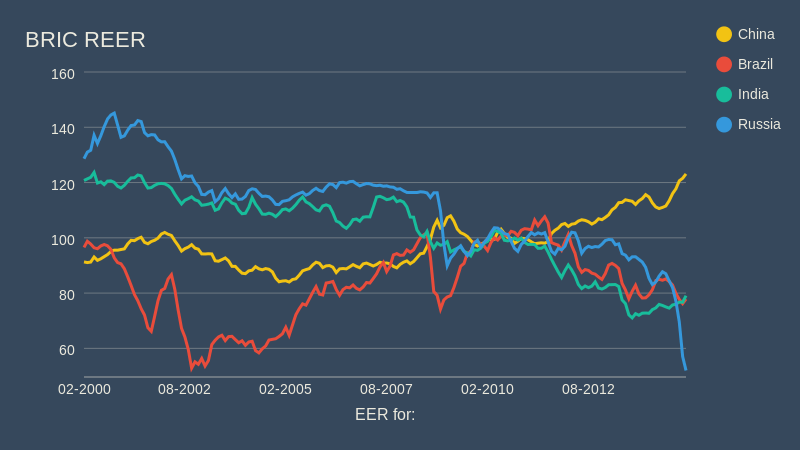

從長線來看主要經濟體貨幣與股市的變化,匯率就用國際清算銀行BIS編制的實質有效匯率來比較。

BIS 實質有效匯率

實質有效匯率指數(Real effective exchange rate index, 簡稱REER)係用來衡量一國貨幣相對於主要貿易對手國一籃貨幣經考量物價相對變動後之加權平均匯率,其水準值高於或低於100是相對基期年而言。

從實質有效匯率的相對位置來看,美元上行空間和歐元下行空間都很大,2000年以來的歐元低點約在0.83附近,EURUSD跌破1根本只是早晚的問題。

如果拉長到1995年,REER甚至在70,而歐元現在的REER大概在95,對照現在美歐兩邊經濟情勢和貨幣政策的分化,歐元沒有不破的道理。至於日本可能空間就沒歐元那麼大了,日圓REER長期的底部大概在70,而日本現在已經落在75附近。

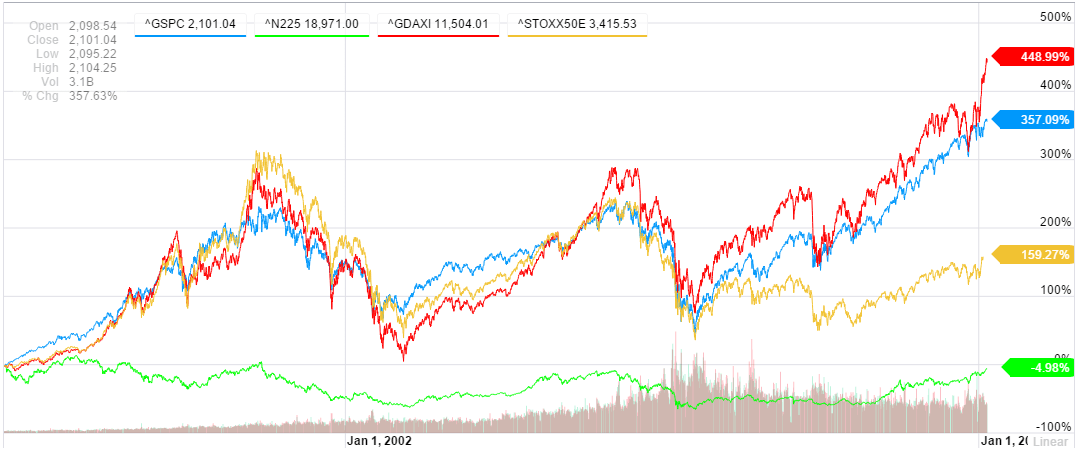

下圖是美股(藍)、德股(紅)、歐股(褐黃)、日股(綠)自1995年以來走勢比較:

From Yahoo

這兩張圖其實要合起來解釋有點困難,尤其日本股市消失的二十年趴在地上是要怎麼詮釋,時間如果從2009年見底開始起算,其實美德日的漲幅差距就不太遠了。

不過值得注意的是,零八年之後德股就和歐股分道揚鑣了,Stoxx50是歐洲藍籌股指數,因為德國權重排第二還在法國後面,德只佔了32%,法國35%,見證了歐洲寬鬆歐元貶值對德國的大利多,同一個大陸命運大不同,德股強悍,歐股則相對有點扶不起。

但基本上歐洲和日本的問題更相似一些,都進入了流動性陷阱甚至負利率連發,開印鈔機把股市給撐上去,但是人口老化的問題,經濟結構僵化的問題,都讓歐日需要花更大的力氣印鈔才能顯現出效果。

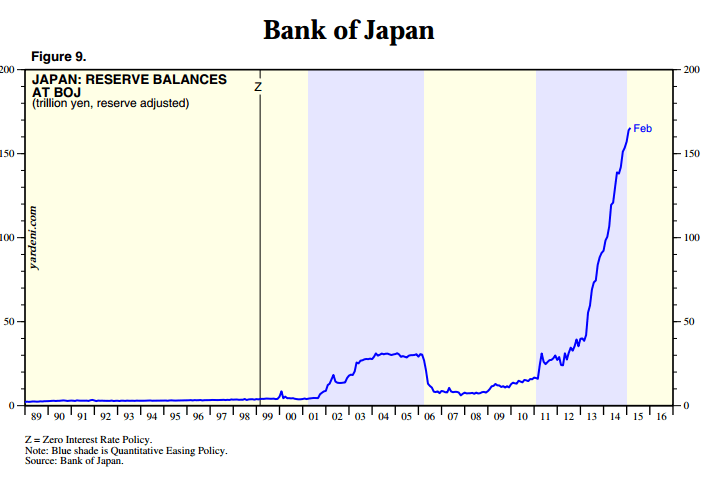

這場競貶之旅歐元區要急起直追,但是別忘了,日本印鈔機可沒有關過喔!這場毀滅日圓的決戰,黑田的決心不由分說,有種要讓BOJ買光市場上所有的日債的武士道

對全球央行恐怖的資產負債表有興趣的,這個最新的研究整理挺不錯的:

http://www.yardeni.com/Pub/peacockfedecbassets.pdf

同場加映:金磚四國實質匯率

中國與他的好夥伴們分道揚鑣

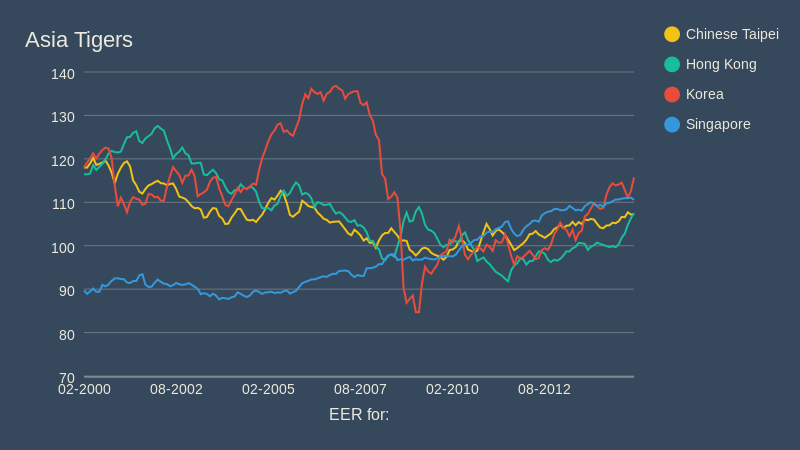

已經沒人在用,只有台灣還懷念的”亞洲四小龍”實質有效匯率比較。如果說貨幣強弱代表一個國家的強弱了話,那新加坡非常穩健的在增強,而韓國則是坐著雲霄飛車上沖下洗,台港則是釘住美元,走勢很像 。

《國際經濟觀察授權轉載》