看了那麼多大師的書,大師(Peter Lynch, Warren E. Buffett)都會提到他們的獲利主要來自於幾支可以獲利數倍的股票,要在股市賺到大錢就是要“長期投資”,但多數大師都沒有提到長期投資會遇到什麼困難。

Frederick R. Kobrick在他的著作《買在起漲點》清楚且生動的描敘了投資人會遇到的問題,下面內容是截取書中的一些經典語錄:

情緒

「情緒性投資是一個非常、非常普遍的現象,不管是因為股市震盪,或因為某檔股票發生了什麼事情,都會引發情緒。不僅對於非專業投資人,對專業投資人而言,情緒性投資也是一個代價高昂的巨大威脅,而這個威脅不是咬緊牙根,努力鼓起勇氣就能克服。」

「對於一家公司的未來,只要主觀感受發生變化,即使只是一點點的變化,也會驚動那些沒有深入了解情況的投資人。」

「戰勝情緒幾乎不可能只憑信心。知識是控制情緒將其導往致富之路的必要條件。」

耐性

「許許多多的投資人都持有過足以讓他們變成有錢的股票,而他們需要的只是知識和持股的耐心而已。如果投資人擁有深入的知識,知道自己持有正確的股票,那麼耐性便會讓他們賺大錢。」

「投資人犯的最大錯誤之一,就是把手中的傑出公司當成一般公司看待,因此最後也只能得到一般回報。」

我們常聽到有經驗的投資者說,“心理面”才是股市致勝的關鍵,這句話真是中肯,但又抽象了點。我們也都聽過知識可以減少你的恐懼,但我們需要哪些知識呢?

Charles T. Munger在《窮查理的普通常識》這本書中,提到了「多元思維模型」與「能力圈」兩個觀念,以下是擷取書中的一些經典語錄:

多元思維模型

你必須知道重要學科的重要理論,並經常使用-要全部都用上,不是只用幾種。大多數人都只使用受過專業訓練的某一個學科,比如說經濟學的思維模型,試圖用一種方法來解決所有問題。你知道諺語是怎麼說的:「在手裡拿著鐵錘的人眼中,世界就像一根釘子。」這是處理問題的笨方法。

你必須在腦中擁有一些思維模型,靠這些模型組成的框架來整理間接和直接的經驗。

思維模型是什麼呢?這麼說吧,第一條規則是,你必須擁有多種思維模型。如果只能使用一、兩個,研究人性的心理學顯示,你會去扭曲現實,直到現實符合你的思維模型,或者至少到你認為符合為止。」

如果能夠將一堆模型的知識組合起來,回答一個又一個為什麼,就能夠更周延地思考。

公式的侷限

人們總是想得到一道公式,但那是行不通的。你必須估算公司從現在到以後所能掙到的現金,再將之折算為現值。光靠像本益比這樣的標準是不夠的。

─Warren E. Buffett

遇到不同的公司,需要檢查不同的因素,應用不同的思想模型。我無法簡單地說:就是這三點。你必須把他種到腦子裡,然後用畢生的時間去培養它。

─Charles T. Munger

能力圈

Munger小心翼翼畫出他的「能力圈」,把投資領域侷限在「簡單而且可理解的被選項目」之內:「關於投資,我們有三個選項:可以投資;不能投資;太難理解。」

看了上面的經典語錄,會不會覺得有點衝突,一下叫你多學一點、一下又能力圈。很多人把「能力圈」誤解了,透過下列一個完整的投資流程來做解釋:

主觀知識:產業分析、企業經營策略

客觀評價:會計(財務報表),企業行為(籌碼),總體經濟,量價關係

客觀評價是讓你有保持耐心持股的重要關鍵,我們空有主觀知識是會造成認知偏誤的,每個人們都會有主觀意見,但是做決策時必須理性客觀。我們都聽過趨勢為王,除了財報分析外,技術分析與籌碼分析也可以說是一種客觀的評價,技術分析記錄了產業趨勢與公司經營能力,籌碼分析記錄了多數投資者的認知。

我們把公司比喻成個人,每個人都有優缺點,如果你不夠了解他,你只會對你所了解的部分進行評價,偏見也就如此產生。

換個大家熟悉的方式介紹投資流程:

基本面:產業分析、企業經營策略

技術面:產業趨勢、公司經營能力

消息面:蒐集新聞、報章雜誌、研究報告來解讀資訊

籌碼面:個人與市場解讀資訊是否有落差

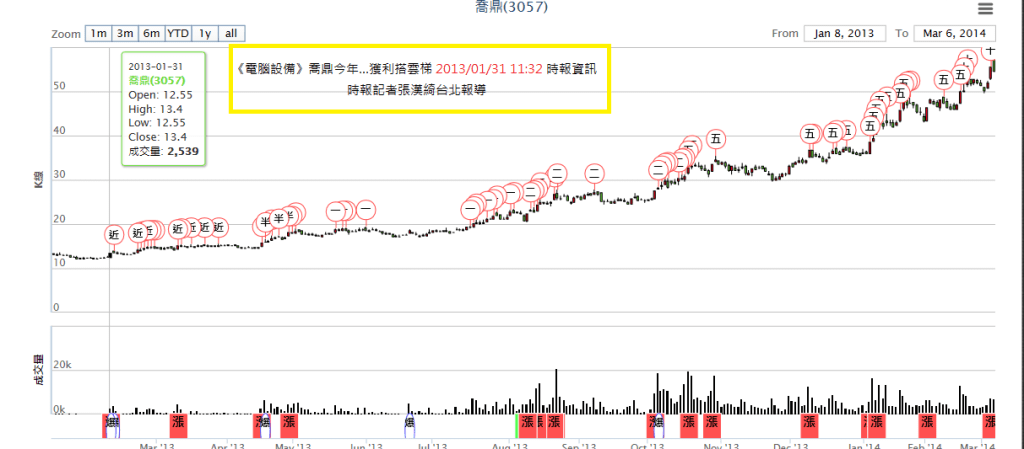

資料來源:股狗網

光只告訴投資人低買高賣是不夠的,因為投資人需要知道造成股價漲跌的原因,以及漲在特定交易日所代表的意義。投資人需要知道哪些因素讓一家公司變得傑出,以及這家公司為什麼值得等待。

─Frederick R. Kobrick

對於一般投資者來說,應該先了解產業與公司有哪些地方值得期待,接著等待消息面與籌碼面,最後用財務資訊確認你所期待的是否發生。

說了那麼多該回來解釋「能力圈」與「多元思維模型」,能力圈是指獨立的產業,投資人應該選擇自己懂的“產業”,就像Lynch說的投資本業的人有“雙重優勢”。

能力圈並不是指,我只需要好好了解產業分析而不需要理會財務分析,投資者需要多元思維來避免自己落入認知偏誤。然而,明明技術線圖就走大空頭,但心裡卻暗自地解讀其實這間公司沒這麼差,這是錯殺之後會補漲。

章腫:落後補漲低基期

老實說人要理性真的很難,Daniel Kahneman在《快思慢想》中提到專家的直覺,我們什麼時候可以相信它?

答案來自兩個習得技術的基本條件:

(1)一個很規則,可以被預測的環境。

(2)一個從長久的練習中,習得這些規律的機會

這兩個條件就給大家各自去解讀吧。

價值評估到最後變成一種哲學的評估,而不是數學的衡量。在客觀的分析加上蒙格畢生經驗,及其在認知模型方面的技巧三者共同作用下,它最終得到的是一種投資的「感覺」。

P. 81, ch2,《窮查理的普通常識》

半導體教父張忠謀說過,他的決策來自於過去所累積的知識金字塔。我們投資人應該透過大量閱讀與不斷學習來培養自己在股市裡的StockFeel。