2 月底至 3 月初,國際股市顯得不太平靜, 2 月 22 日至 2 月 26 日,美國道瓊指數及標普 500 指數單週分別下跌 1.8% 、 2.4% ,那斯達克指數週線更大跌 4.9% ,創下 2020 年 10 月以來最糟的單週表現; 3 月,道瓊及標普 500 都差點失守季線,那斯達克指數則尤為慘烈, 3 月 5 日盤中一度重挫 2.5% ,來到半年線附近才止跌。

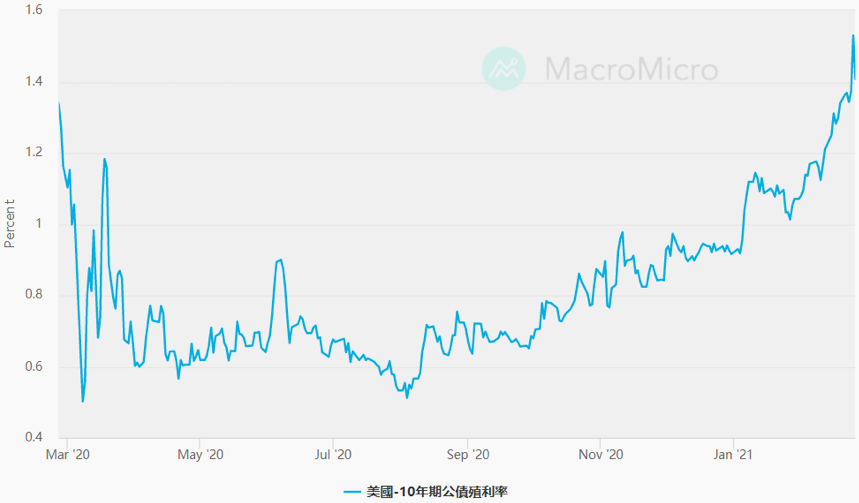

通膨預期上升,推升美債殖利率飆漲

股市快速的回調,市場主要把原因歸咎於通膨預期的上升,擔憂通膨會促使聯準會( FED )縮減貨幣刺激,雖然 FED 主席鮑威爾日前才稱通膨仍處於溫和( soft )的狀態,尚需要三年以上才能實現通膨目標,但市場認為,美債殖利率的上升及隨之而來的通膨擔憂,可能會迫使 FED 減少購債規模、提早收回寬鬆政策支持,甚至比預期更早宣布升息,這些都不利股市上漲。

美國十年期公債殖利率 2 月底升破 1.5% ,創下近一年新高,造成股市警鈴大響,引發科技股拋售潮,截至 2 月最後一個交易日收盤,那斯達克指數已跌破季線支撐,而道瓊及標普 500 則還勉強力撐季線之上。

股市快速回調,多頭派對即將結束?

我們可以發現,這段時間科技股表現較弱,主要是過去在低利環境下,資金紛紛轉往股市尋求更好的報酬率,資金也在這樣的背景下追逐成長股,而近期債券利率飆升,成長股受到最大壓力,投資人選擇減持股票、降低風險,接下來資金是不是可能往債券流入?

但是,由於債券殖利率與價格呈反向關係,因此債券殖利率飆升,代表價格下跌,我們從下圖也可以看到, 10 年債期貨價格重挫,也就是債券其實是正在被拋售的。

資金跑去哪了?

所以,股市債市都在跌的原因究竟為何?就是一開始講的通膨預期。

而且 FED 甚至願意容忍核心通膨升破 2% 目標值,甚至有觀點認為今年通膨會看到 3% 。對股市來說,會擔憂 FED 提早升息來抑止通膨,資金行情可能結束;對債市來說,通膨上升,低利的債券不具投資價值,假使今年通膨會到 2% 以上,那麼 2% 以下的債券根本不值得投資。

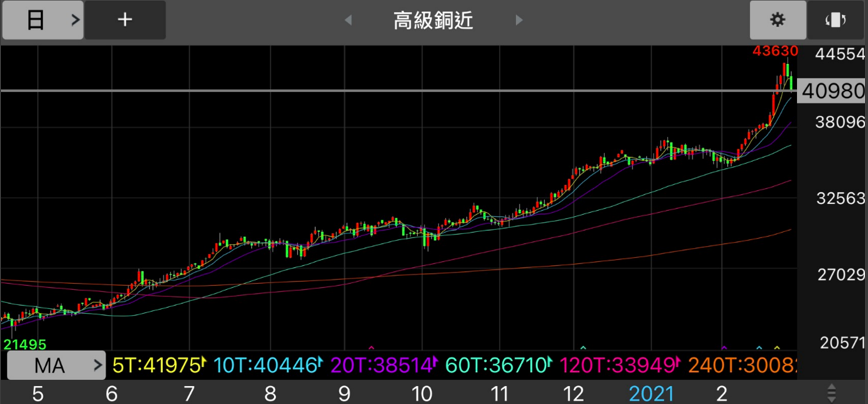

那麼資金到底跑去哪了?通膨預期強烈代表物價上漲,筆者上期文章提及的油與銅就是最好的例子,我們可以發現,銅價漲幅尤其猛烈,芝商所( CME )旗下的紐約商業交易所( NYMEX )的銅期貨價格 2 月 25 日最高來到 43,630 元,整個 2 月份漲幅達 15.75% 。

在景氣復甦的預期下,包括銅、原油、汽油、燃油價格都在上漲。

講到這邊,讀者可能還是最關心股市的狀況,畢竟也修正了一段。

釐清利空,洞悉行情

回歸股市,最大的修正原因是對升息的擔憂,也就是資金是否維持寬鬆,日前美國十年期公債殖利率在 2 月非農就業數據刺激下,一度升破 1.6% ,不過,非農大超預期,以及失業率來到去年 3 月以來新低,都展現出美國經濟正走上復甦之路,導致近期美元指數也出現強漲,資金有從新興市場撤出的跡象,建議可持續觀察美元指數走勢,尤其拜登政府的 1.9 兆美元紓困法案經過多日的斡旋,終於獲得參眾兩院表決通過,理應再度為市場注入活水,觀察美元指數若能回到 92 以下,維持弱勢對股市才更加有利。

結論來說,殖利率飆漲第一並不改變產業基本面,第二對通膨預期更指出了人們對經濟復甦的前景樂觀,那麼民間消費表現應可期待,資金也正由成長股、防禦性類股等,轉向景氣循環股、民間消費類股(如食品、零售、個人用品),這也是為何近期美股四大指數之中,道瓊、標普 500 及羅素 2000 確實相較那斯達克表現更佳。

因此,從方向上來看,在殖利率反轉前,以科技股為主的那斯達克恐難有表現,建議可先布局道瓊、標普或羅素等股指期貨,而且以上商品在芝商所積極推動下,都有保證金門檻更低的微型商品可供選擇,讓投資人的海期工具包更加完善。

《芝商所 CME Group》授權轉載

【延伸閱讀】

清除絆腳石-_-.png)