交通運輸產業是匯集各項資源、自古以來就存在的重要產業,大致上可以分為陸地運輸、航空運輸以及海路運輸等方式,其中因為國際間貿易興盛、且能夠乘載較大規模貨物,海路運輸在國際間是重要的運輸方式,包含大宗物資、民生用品等等大多倚靠船隻來輸送。

身為海島的台灣也在航運市場中佔有重要的地位,長榮(2603-TW)、萬海(2615-TW)、陽明(2609-TW)等貨櫃航運商在國際間有重要的地位,另外也有多家散裝航運公司,大大小小不同類型的船隻航行於大海上。

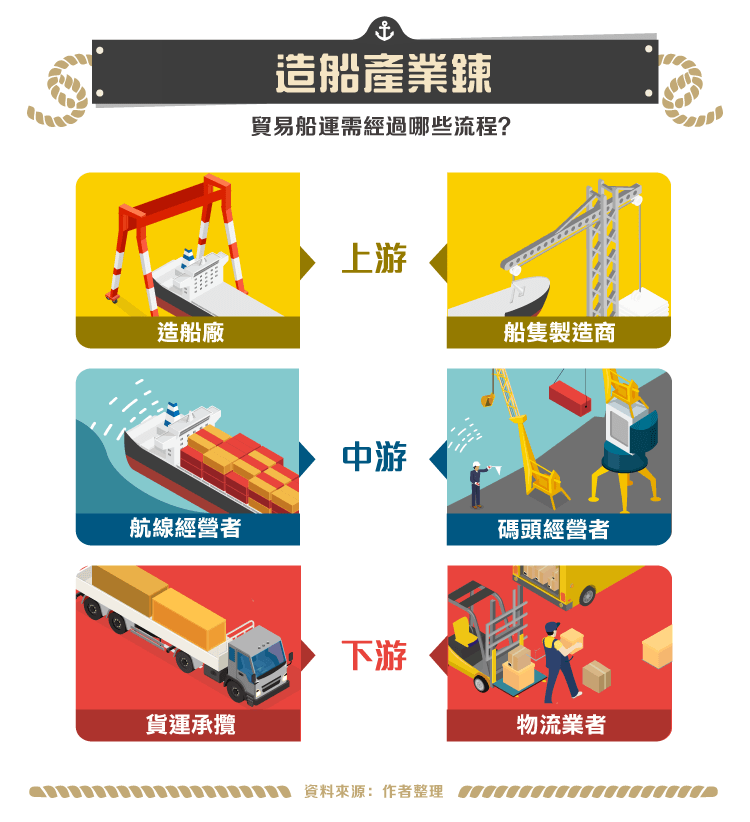

在海運產業中,上游為負責製造船的廠商,台灣代表廠商有台船(2208-TW),主要製造貨櫃散裝船以及軍用船艦,另外還有製造遊艇的東哥,這類廠商接受少量客製化的遊艇訂單。中游則是航商以及碼頭經營商,包含貨櫃船的萬海、長榮以及陽明,散裝船上市公司則有慧洋(2637-TW)、四維航(5608-TW)、台航(2617-TW)、中航(2612-TW)、裕民(2606-TW)等。下游則是透過物流、貨物承攬、報關、倉儲等等業者,將貨物送至收貨端,相關業者(包含空運)有遠雄港(5607-TW)、中菲行(5609-TW)、台驊(2636-TW)等。

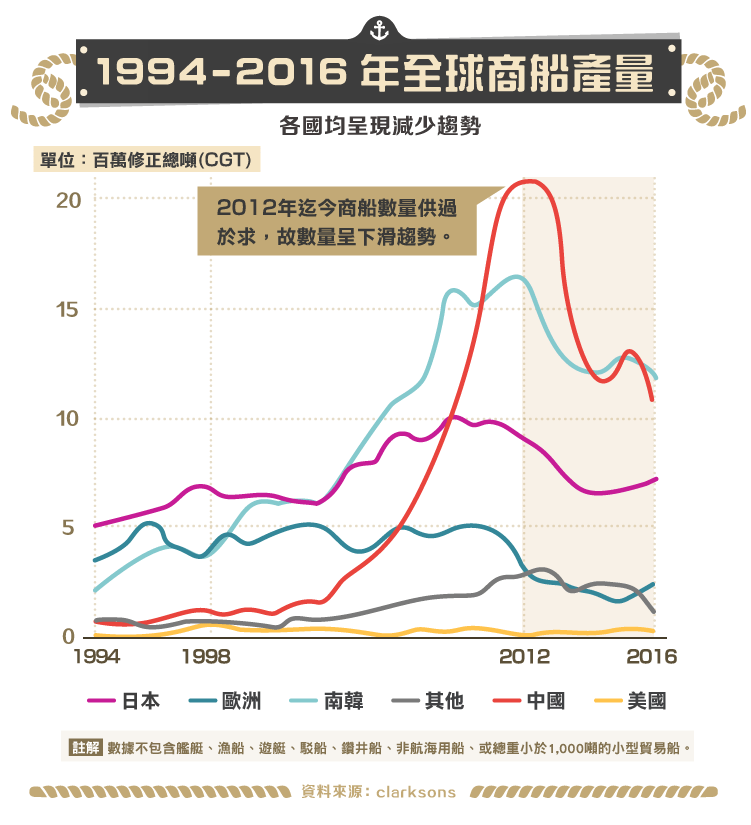

上游造船業提供船隻製造以及維修服務,屬於重資產的重工業,現今造船業主要的製造國為韓國、中國以及日本,過去具有重要地位的歐洲造船業則集中在軍用船以及高價值的專用船隻(郵輪、客船)上,在這之中美國雖然在軍用船有著領導性的地位,但商業船的份額卻是佔不到 1%,這對於美國這類大國而言是很特殊的狀況。

原因來自於 1920 年推出的瓊斯法案(Jones Act),該法案限定美國境內港口間的水運運輸必須使用美國自行製造的船隻,包含船隻所有權、船員國籍、碼頭營運都多有規範,這讓美國造船以及水運成本高漲不落,過度保護的做法讓美國海運產業迅速地失去競爭力,並且讓出了在早期的領導地位,根據經濟學人報導指出,至 2016 年美國境內符合法案規範營運之私營船隻僅剩 91 艘,水運運量佔美國運輸總量更僅有 2%,這樣低效率的做法讓越來越多人呼籲廢除該法案,但遭遇的阻力不小。

註:例如原本跨太平洋航線的國際船隻可在夏威夷中途停留,提供當地物資後再前往美國本土。但法案通過後,若外商船隻停靠夏威夷,就必須將船上的貨物全部卸貨後,轉由美國籍船隻運送才能繼續送往美國本土。此舉使夏威夷失去讓船隻中途停留的誘因,當地物價則水漲船高。

在造船業中,商業船主要的成本結構為原物料(以鋼材為主)25~30%、造船廠成本(人員成本 30~35%、設施維護)以及安裝在船上的設備系統成本 35~45% 三類,鋼材主要受國際供需的變動影響價格,人力成本則是有逐漸上升的趨勢存在,如果船價無法隨之提升,就可能會面臨鉅額虧損,在認列營收的方法上,台灣的東哥遊艇(8478-TW)是採交船時一次性認列營收,台船則是用類似於營建業的完工比例法來認列營收。

國際間的主要龍頭造船廠分別為韓國的現代重工(Hyundai Heavy Industries Co Ltd, 009540-KR)、大宇(1445-TW)造船、三星重工(Samsung Heavy Industries Co.,Ltd, 010140-KR)、中國的中國重工(601989-CN)以及日本的三菱重工(Mitsubishi Heavy Industries Ltd, 7011-JP)等等。

大致上,造船業可以觀察的指標有新船訂單量、已下訂訂單量以及訂單的完工量,來確認整體市場的供給狀況,因為海運的需求成長相對較為緩和,所以供給方的變動對於船價來說會是一項關鍵因素,在 2008 年以前因為海運業大好而瘋狂下造船訂單,導致在之後需求回落不僅影響海運市場,連帶之後新船也因為供給因素導致船價下跌,近幾年造船廠就多面臨這類問題。

相對於造船業,拆船業因為市場供給過剩的關係,導致拆船的訂單來得熱絡,過往需用到 20 年才要拆的船,很多都提前進行拆船作業,拆船後的原料價格(例如廢鋼)的起伏也是影響拆船量的因素,廢鋼價越高相關業者越有動力將船進行拆除。由於拆船業是對於環境跟人體有著高污染的產業,一些對於環保有高度意識的地區會對拆船活動有嚴格的規範,相關廠商稍不注意很可能會踩到地雷,目前拆船業集中在印度、孟加拉、巴基斯坦、中國等地。

海運業務類型

在海運業中,依照船的類型不同,可以分為散裝船、貨櫃船以及液貨船,貨櫃船載運的像是科技業零組件、民生用品等商品,貨物價值較高,所以用貨櫃裝運,散裝船則是穀物、原物料等大宗物資,佔整體海運貿易的規模較大,液貨船顧名思義是運送液體的船,主要是油輪、液化天然氣(LNG)船、液化石油氣(LPG)船等。

在海運業中,主要的收入分別來自於運貨服務所收取的運費(運費會因市場供需狀況跟議價能力而有所波動)以及將船出租給其他航商的租金收入,其他還有船務代理(就是幫忙處理進出港口跟貨物處理)、港口經營、船舶貨櫃買賣等。

貨櫃船又可以稱作集裝船,顧名思義就是載滿了貨櫃的船隻,而且貨櫃都是具有固定的大小,所以可以整齊劃一的堆疊,一次大量的運送貨物,單位為 TEU(Twenty-foot Equivalent Unit),意思指的是 20 呎長的標準貨櫃,另外一個單位 FEU(Forty-foot Equivalent Unit),指的則是 40 呎長的標準貨櫃,但因為其他維度的尺寸並沒有詳細規定,所以並不算是一個精確的單位。

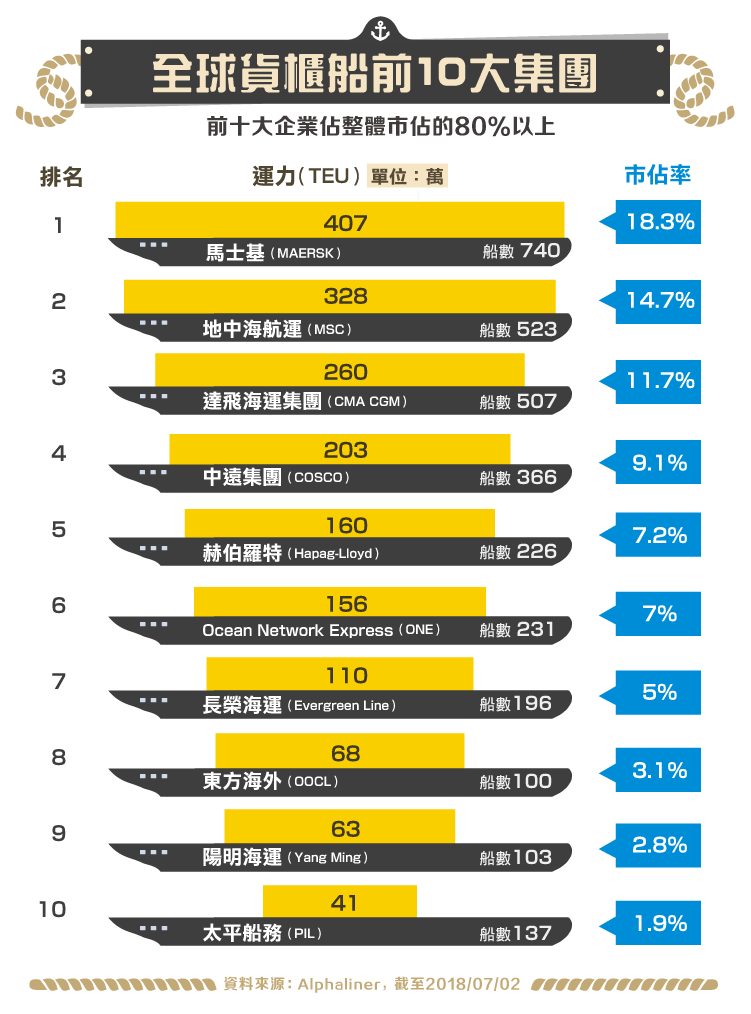

總體而言,TEU 是衡量一間海運公司整體運力(概念上近似於產能)的指標,以台灣最大,全球排名約在 6~7 區間的長榮海運公司來說,其整體 196 艘船的運力就超過 110 萬 TEU,排在其後的則是陽明海運以及萬海,由於海運業是個重資產的產業,擁有的船數越多就能夠載更多的貨物,進而帶來更多的營收,但是一艘新貨櫃船的造價可能達到幾千萬美金到上億美金以上,海運業者通常得花超過 10 年才能回本,為了避免太龐大的資產拖累獲利,因此除了自有船隻以外,海運業者也多以租船(chartered)的方式來營運。

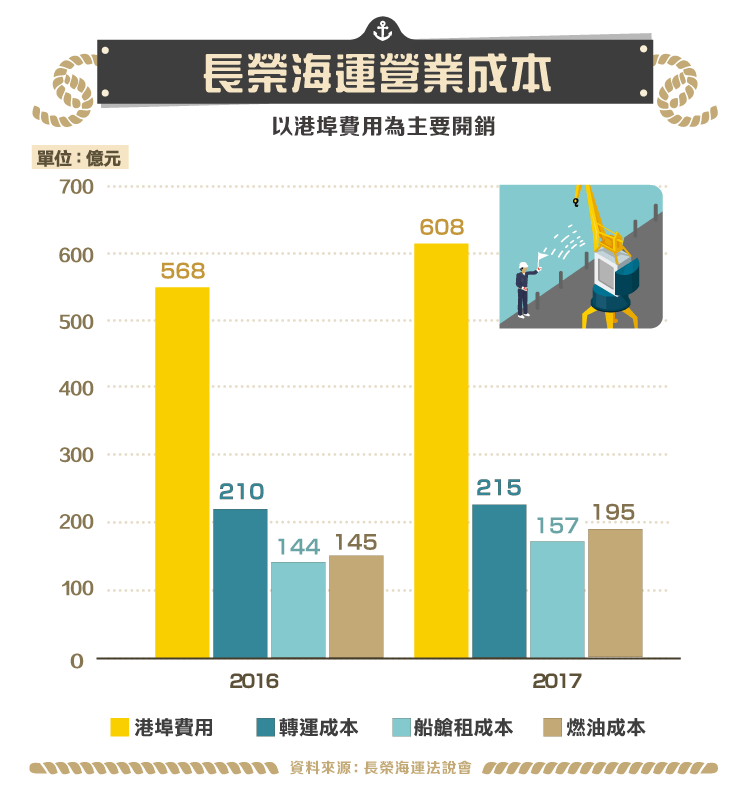

海運業的成本方面,以長榮海運為例,進出港口的相關費用為大宗,還有轉運成本、船租成本、燃油成本,其中變化較大的燃油成本跟航空業一樣,較低的油價會帶來較佳的獲利表現。

貨櫃船大多是採定期航線(Liner)的方式,也就是使用固定的船,在一定的航期內到達指定碼頭,目前主要航線類型有跨大西洋(Trans-Atlantic)、跨太平洋(Trans-Pacific)以及遠東-歐洲(Far East-Europe)等,後兩者佔據了主要的航力,除此之外還有細分很多規模較小的航線,各家航商會依照業務、船型、客戶等因素選擇經營不同的航線,有像長榮海運這類以全球範疇經營的全球航商,也有萬海這類著重在亞洲航線的地區航商。

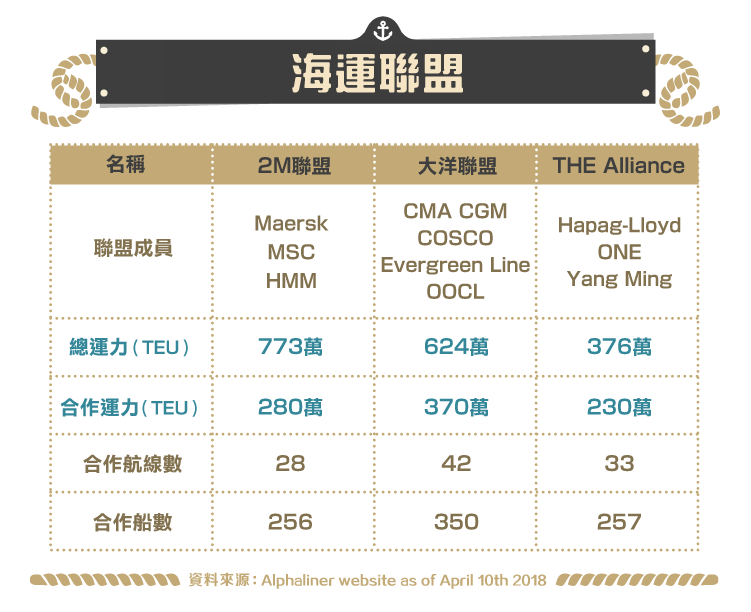

海運業跟航空業類似,是個高資本投入,但回收期較長的產業,而且比較無法形成技術上的優勢累積,因此透過大規模經營來攤低成本,以及航線上的互補是相關業者持續努力的點,海運聯盟就是因此而形成的組織,透過聯營航線、艙位以及碼頭共用等等合作方式,來取得降低成本、減少船隻購置、提升運費議價力等等目的。

海運聯盟隨著成員的退出、重組或者倒閉,先後有不同聯盟成立,集中度也越來越高,2018 年原先四大航運聯盟進一步整合成三大聯盟 2M、大洋(5907-TW)聯盟(OCEAN ALLIANCE) 跟 THE ALLIANCE,現行三大聯盟成員總計囊括了超過總體 80% 的運量,成員組成狀況如下圖,隨著產業的逐步集中化,航商間彼此殺價競爭的狀況應該也會隨之減少。

要觀察貨櫃船市場的話,可以參考 CCFI 指數(中國出口集裝箱運價指數 )以及 SCFI(上海出口集裝箱綜合運價指數),這兩個指數由上海航運交易所推出,可以衡量各航線的平均運價作為參考。

小結

造船、海運業是一個規模龐大、跨國際的產業,原料成本、總體經濟成長、運力與船隻的供需變化等多項因素都會影響到相關業者的獲利能力,有關散裝船以及運費市場將會在第二篇繼續說明。

資料來源:產業價值鏈資訊平台、國際海事組織、長榮年報、慧洋年報、statista、Alphaliner、Clarksons、日盛訪談報告、國際船舶網、經濟學人

【延伸閱讀】

中小航運公司開始重新買船-大洗牌後航運“新周期”真開啟了?_-.png)

靠併購和新航線創造亮麗佳績-.jpg)

勞斯莱斯的野心:遠洋無人船以及背后的黑科技_-.png)