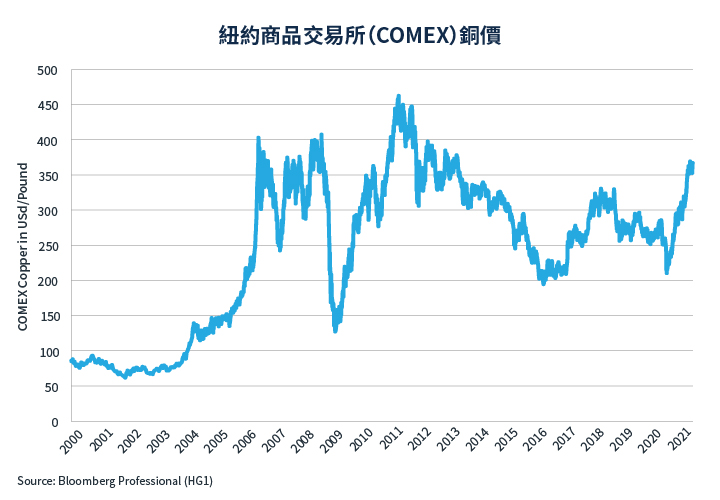

銅價觸底以來,在 10 個半月內上揚了超過 70% ,來到 2013 年 1 月以來的高點(圖 1 )。在世界經濟受疫情影響的情況下,銅價的強勢表現或許令人驚訝。除了中國以外,幾乎每個主要經濟體今年的經濟產出數據,都低於 2019 年年底水平。儘管中國復甦迅速,但 2020 年中國經濟成長仍低於 3% ,為 1980 年代以來最低。

▲圖 1 :銅價升至 2013 年 1 月以來最高水平

銅價大幅上升反映疫情對全球經濟的影響並不平均。部分產業,如運輸、酒店餐飲、娛樂與石油生產,首當其衝承受衝擊。相比之下,其他產業則相對穩健。最強勢的產業包括製造業與建築業,兩者皆為用銅大戶。

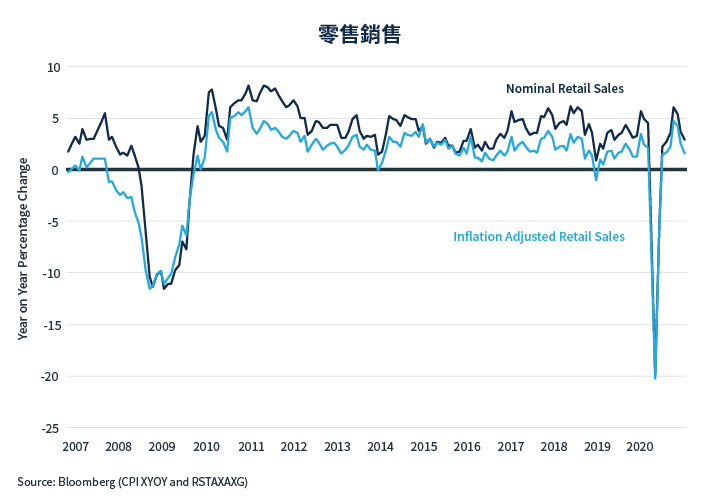

這也明顯反映在美國經濟數據之中。零售銷售數據(包括許多製成品,但汽車與汽油除外)於 3 月和 4 月大幅下降,但 2020 年下半年反彈,年比成長達 5% (圖 2 )。同樣的,新屋開工與建築許可的數量也大幅反彈, 2021 年年初時已達全球金融危機前的最佳水平(圖 3 )。

▲圖 2 :較 2019 年下半年,美國零售銷售在 2020 年下半年快速成長

▲圖 3 :美國新屋開工與建築許可數量回升至經濟大衰退前的高位

▲圖 3 :美國新屋開工與建築許可數量回升至經濟大衰退前的高位

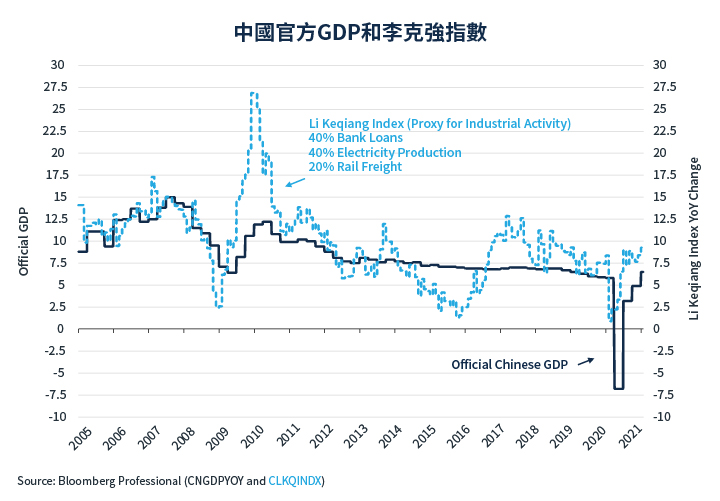

中國也出現類似的模式。中國的官方 GDP 數字,包括製造業與服務業,先在 2020 第 1 季大幅萎縮,接著在 2020 年剩下的期間緩慢復甦。根據李克強指數(追蹤用電、鐵路運貨量與銀行貸款),中國製造產業未顯示任何負成長,截至 2020 年 5 月,年比成長 8% 至 9% ,並維持在此水平。這表示中國的製造產業反彈速度遠快於整體經濟的復甦速度(圖 4 )。

▲圖 4 :李克強指數是衡量中國工業部門成長的替代指標。

中國製造業的快速反彈是全球經濟現況的縮影。因為無法旅遊、外出用餐或參加戶外活動,世界各地眾多消費者可能累積了可觀的儲蓄。但他們對製造品仍有強勁的需求。同時,全球的極低利率環境刺激了建築業景氣,特別是主要城市如倫敦、紐約與舊金山周圍的住宅房地產。

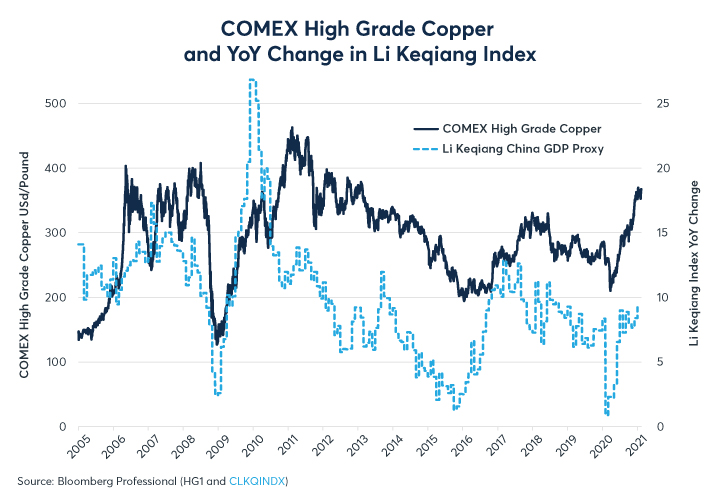

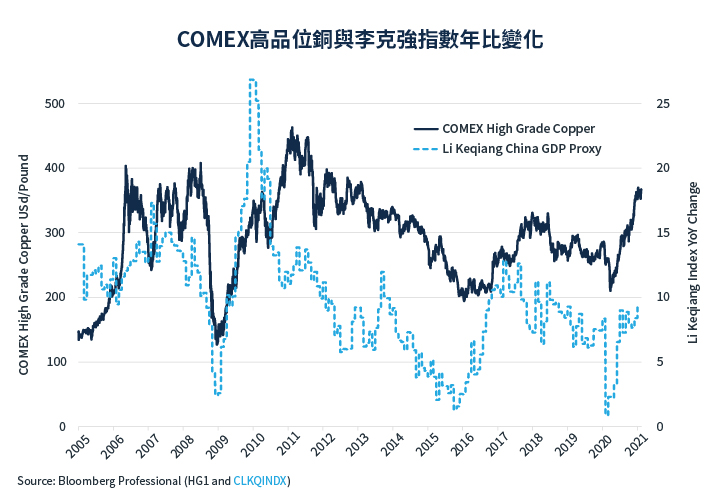

中國每年消費 40% – 50% 的銅礦,這些銅礦精煉為半成品與成品後,許多會再出口。因此,銅價的強勢表現與中國經濟現況的高度正相關並不令人意外。尤其,銅價與代表中國製造產業強弱的李克強指數有著高度相關性(圖 5 )。銅價與李克強指數年比變化的相關性,遠高於銅價與中國官方GDP數據的相關性。過去 15 年間,銅價與李克強指數的相關性有時高達+ 0.55 ,此相關性在中國工業成長改變一年後達到顛峰(圖 6 )。

▲圖 5 :銅價與李克強指數呈現高度同向走勢

▲圖 6 :中國經濟成長的升跌會影響銅市場幾年內的走勢

供應:也是造成價格上漲的因素之一

需求並不是唯一造成價格上漲的因素。疫情雖未影響製成品與住宅的需求,因此銅需求也未有中斷,但疫情卻干擾了開採銅礦的供應。佔全球銅供應量 28% 的智利礦區,因COV疫情之故,許多礦山在 2020 年至少部分時間停工。這導致在 2020 年第 2 季間,全球銅生產量下降了 3.7% 。全年度的銅生產量比 2019 年下降了約 1.5% 。對密集使用銅的製成品與住宅的需求在上升時,銅的供應卻正在緊縮。

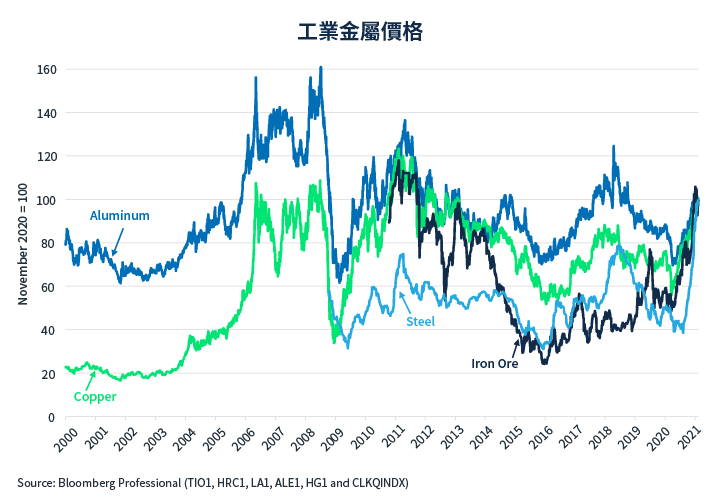

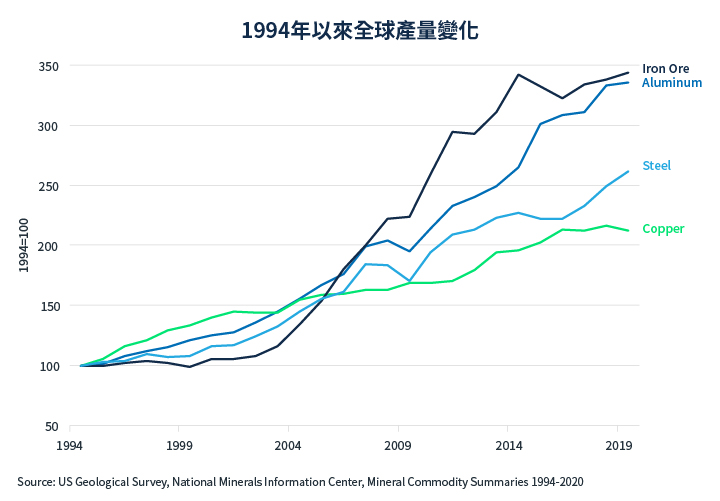

長期來說,銅在眾多工業金屬中表現更佳。銅價漲幅遠勝鋁,近期更勝過鐵礦石與熱軋捲鋼(圖 7 )。這可能部分源於過往 25 年以來銅供應成長放慢。自 1994 年以來,銅礦開採供應量增加一倍,但其他金屬的開採供應量則增加二倍(圖 8 )。因此,在疫情爆發時,與鋁和鐵礦石相比,銅的供應顯得相對短缺。雖然其他金屬的價格在近幾個月,也同樣受開採礦區停工與強大的消費者需求影響而上升。

▲圖 7 :銅在過去 10 至 20 年間相對其他工業金屬表現更佳

▲圖 8 :銅礦開採供應成長慢於其他市場

銅選擇權如何料見風險

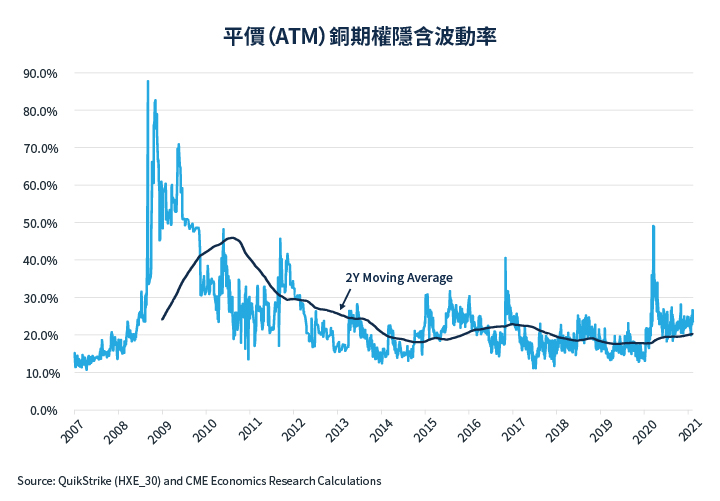

過去 9 個月大部分時間,平價(ATM)銅選擇權的隱含波動率接近 25% 。以歷史標準看來,此隱含波動率並不離譜,且還遠低於全球金融危機時期,或甚至低於去年 2 月和 3 月銅被大幅拋售時的巔峰水平。雖說如此,平價銅選擇權的隱含波動率相較於疫情爆發前三年的平均水平仍高出許多,當時的平均隱含波動率約為 17% 。這表示與疫情發生的前三年相比,交易者如今觀察到市場具較高的風險(圖 9 )。

▲圖 9 :銅選擇權的隱含波動率升至高於疫情前的水平

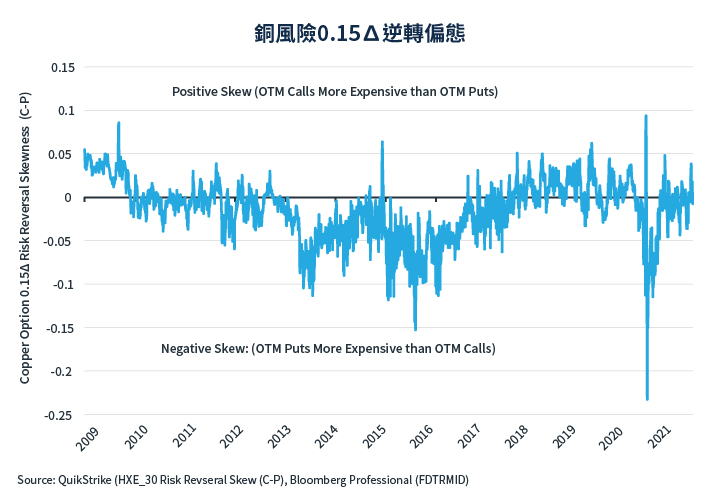

但是,平價隱含波動率並非全局。衡量價外(OTM)銅選擇權偏態的「風險逆轉價差」,顯示交易者對極端上行與極端下行的風險,抱持相對中性的看法(圖 10 )。 2020 年 3 月的價格低檔時,價外看跌選擇權相對看漲選擇權特別昂貴。自 6 月以來,價外看跌與看漲選擇權以相當接近的價格在市場上交易。這表示現階段,交易者相對持平看待極端上行與極端下行的風險。

▲圖 10 :銅選擇權交易者相對持平看待上行與下行的風險

結論

- 對密集使用銅的製成品的需求於 2020 年快速反彈

- 銅價也因建築產業成長而獲得支撐

- 當需求急升時, 2020 年開採礦區停工使銅礦供應降低 1.5%

- 平價選擇權市場顯示銅的風險升高

- 價外選擇權交易相對持平看待極端上行與極端下行的風險

《芝商所 CME Group》授權轉載

【延伸閱讀】