透過這篇文章,筆者要和大家分享一個投資案例,該案例涉及的是挪威政府的主權基金:挪威養老基金(Norwegian Government Pension Fund)。

截止 2017 年 4 月,挪威養老基金以 9,221 億美元的規模位列全世界主權基金排行榜第一名。挪威的總人口大概為 520 萬,以人均資產規模來算的話,每個挪威人在該基金中擁有大約 18 萬美元,這個數值是非常高的。

挪威養老基金由兩部分組成:前政府石油基金(The Government Petroleum Fund, GPFG)和前國家保險計劃基金(The National Insurance Scheme Fund, NISF),該養老基金很大一部分資金來自於挪威石油公司開採石油得到的利潤。

挪威養老基金是全世界管理最為透明的主權基金之一。在該基金的網站上,任何一個人都能查到該基金歷年的財務報表、投資收益和淨資產變化。

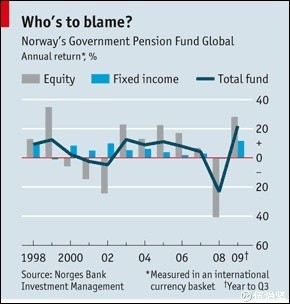

2008 年,在全世界金融危機的影響下,挪威主權基金遭受重創。其股票部分下跌 40%,整個基金的投資回報下跌 23.3%。

在失望之餘,基金的管理層專門請了三位大學(哥倫比亞大學、耶魯大學和倫敦商學院)金融教授,讓他們仔細分析挪威養老基金的投資策略和歷史回報。管理層想要知道:管理該基金的基金經理到底有沒有帶來價值?在未來我們應該用何種策略更好的管理這些挪威人民的血汗錢?

三位教授在對挪威養老基金做了細緻入微的分析之後,完成了一份長達 220 頁的專業報告(Ang, et al, 2009)。我知道絕大部分人是沒有時間或者專業知識去閱讀這份報告的,因此在這裡我幫助大家摘錄一些該報告的核心結論。

作者們在分析了挪威養老基金過去 10 年(1998~2008)的歷史業績後指出,該基金從主動管理中獲得的超額回報為每個月 0.02%,也就是每年 0.24% 左右。不要小看這 0.24%,在 1998~2008 年的階段,挪威養老基金管理的資金規模平均在 800 億美元左右。每年 0.24%,就是差不多 2 億美元的收入。

每月 0.02% 的超額回報,主要來自於該基金的股票部分。對於該基金的固定收益部分(債券),報告作者得出的結論是:沒有任何證據顯示固定收益的主動型管理為基金帶來了任何價值。

不管是股票還是債券市場,要想通過主動型管理獲得超額回報,都是非常困難的。即使像挪威主權基金這種規模的職業投資機構都很難達到這個目標,更何況我們這些普通個人投資者?

那麼這個研究結果是不是意味著我們在炒股票時,應該去選擇主動型基金進行投資呢?讀者朋友稍安勿躁,讓我們接下來繼續研讀該報告的研究發現。在這裡我要提醒一下大家,接下來有些內容可能會涉及到一些金融投資方面的專業知識,如果你覺得看不懂也沒關係,可以跳過這部分直接看文末結論。

三位教授指出,在挪威養老基金股票部分進行主動管理產生的超額收益(超過市場平均回報部分)中,有 70% 可以被一些系統性的風險因子所解釋。這些系統性風險因子包括:價值(Value)、小市值股票(Small)、動能(Momentum)、波動性(Volatility)等等。因此在報告的最後,作者建議挪威養老基金,在對他們的股票資產進行投資時,選擇一些特定的風險因子進行配置。

關於股票因子回報的分析,是金融界一大創新和進步。該研究最大的貢獻,是讓投資者了解到可能提供超額回報的源頭,並且讓普通投資者以比較低廉的價格(通過因子指數/聰明貝塔基金)去獲得這些因子回報,以實現他們戰勝市場的目的。在沒有因子指數基金的世界,投資者想要獲得這些因子回報,只能通過投資基金經理,並付出比較高的費用(比如每年 1.5%~2% 的管理費,外加 15%~20% 的利潤分成)。

在仔細討論了三位教授撰寫的分析報告後,挪威養老基金管理層決定,在基金內部股票投資部門自己動手執行這些風險因子投資策略。這主要是基於降低投資成本的考量,如果該養老基金將資金投給市場上的主動型基金經理,那麼他們可能需要支付比較昂貴的基金管理費和業績分成;但是如果在內部自己動手做,那麼他們就可以把投資成本降到最低。

根據挪威養老基金的年報顯示,其管理資金的費率為每年 0.07% 左右。在市場上,你很難找到一個僅收取 0.07% 管理費的基金經理。

對於我們普通型個人投資者來說,既沒有專業知識,又沒有研究數據,如何才能以比較低廉的成本實現上文中說的因子投資策略呢?一個可以考慮的選項就是那些聰明貝塔指數基金/ETF。

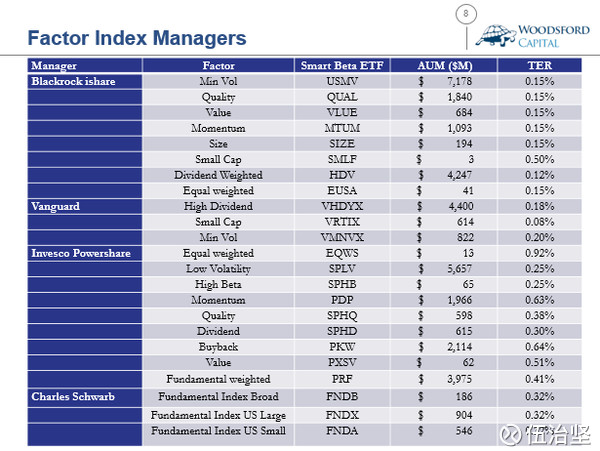

在上圖中,我列舉了一些目前世界上比較領先的因子指數 ETF。在這個領域做的比較好的公司不多,主要集中在貝萊德(BlackRock, BLK-US)(BlackRock Inc, BLK-US)、先鋒、Invesco 和 Schwarb 這樣的產業巨頭中。

2009 年,貝萊德公司以 135 億美元的價格併購了 BGI,同時也購買到了 IShares 這個品牌。在 Blackrock IShare 旗下,有比較全的因子指數基金,比如上面表格中的價值、動能、低波動等基金。這些基金的總費用率大概在 0.15% 左右,但需要注意他們絕大多數都僅限於美國市場。

先鋒(Vanguard)是指數基金領域的另一大巨頭。先鋒在因子指數方面提供的產品不多,只有紅利、低波動和小股票指數基金,且僅限於美國市場。

Invesco Powershare 和 Charles Schwab 也提供不少因子指數基金,缺點是他們的費率都比較高,一般介於 0.25%~0.6% 之間。當然,這些指數基金比起傳統的主動型基金經理(一般收取 1%~2% 左右,有些還外加業績分成),其費率還是要低很多的。

有興趣投資因子指數基金的朋友們需要注意幾個問題。

首先,費那麼大勁去追求那額外幾個點的超額回報是否值得。對於像挪威養老基金如此規模的機構來說,即使是 0.1% 的差別也值得花大力氣去認真研究,因為該基金管理的資金規模很大,就算 0.1% 也是很大一筆錢。然而,對於很多個人投資者來說,資產規模有限(比如在 1,000 萬人民幣以下),每年 0.24% 的超額回報造成的影響幾乎感覺不到。

為了追求這額外的回報還要承擔更大的風險,付出更多的時間和精力,其產出和成本不一定成比例。對於這些投資者來說,老老實實買個廉價的市值指數基金並長期持有更加合適。

其次,風險因子投資策略最大的風險在於,在不同的經濟周期,各種不同的風險因子表現不一樣。比如在總體經濟表現不那麼好的時候,防禦性的風險因子(比如 Low Vol 或 Quality)表現會比較好;而在經濟快速擴張的時候,激進型因子表現會比較好。

因此要想透過因子風險來取得超額回報,一個很重要的前提是預判哪個因子會在接下來的時段表現更好,這無疑是超出很多普通投資者和基金經理的能力範圍的。

應對這個問題的方法之一,是在因子層面進行多元分散,同時購買並持有多個因子指數基金,以達到對沖風險的作用。當然,最關鍵一點還是要控制投資成本。這也是為什麼挪威養老基金沒有選擇將資金投給其他基金經理,而是自己動手實現上述策略的關鍵原因。到最後,投資者該關心的是扣去費用後他拿到手的淨回報,因此再有吸引力的投資策略,如果其費用太高,那麼它就不是一個好的投資產品,聰明的投資者應該避而遠之。

《雪球》授權轉載

【延伸閱讀】