關於市場“規則”這件事,我認為有一個特別值得注意的一點:股市只在長期才能反映“真實價值”,短期只會反映出“人們所相信的股票價格”。

班傑明·葛拉漢 (Ben Graham) 的名言中,曾用譬喻的方式提過這件事情:

“從短期來看,股市是一台投票機,但從長遠來看,它是一台秤重機。”

我的比喻可能不及葛拉漢優雅,但我認為卻能從更多面向解釋這件事。葛拉漢所處的年代,資本多數仍是有形的實體,因此他按照這套邏輯進行投資。他會找出被低估的淨資產,並買進它們。有時會為了等待價值回歸而遇上波動,有時也會為此而付出漫長等待。

從某種意義上說,葛拉漢就像是把豌豆和胡蘿蔔放在盤子的兩側。一邊是價值顯而易見的有形資產 (便宜、容易衡量價值的資產) ,另一邊是無形資產,它們就猶如藝術表演中的各種繪畫、音樂、表演等,其價值不僅是相互比較出來的,有時甚至是互相矛盾的。

投票和秤重是截然不同的事情。兩件事情都不會到太複雜,但決定要投給誰可能會有較多的挑戰。這麼說吧,美國可能有 10% 選民是遵循個人的看法投票,但多數人幾乎都是政黨的盲從者。

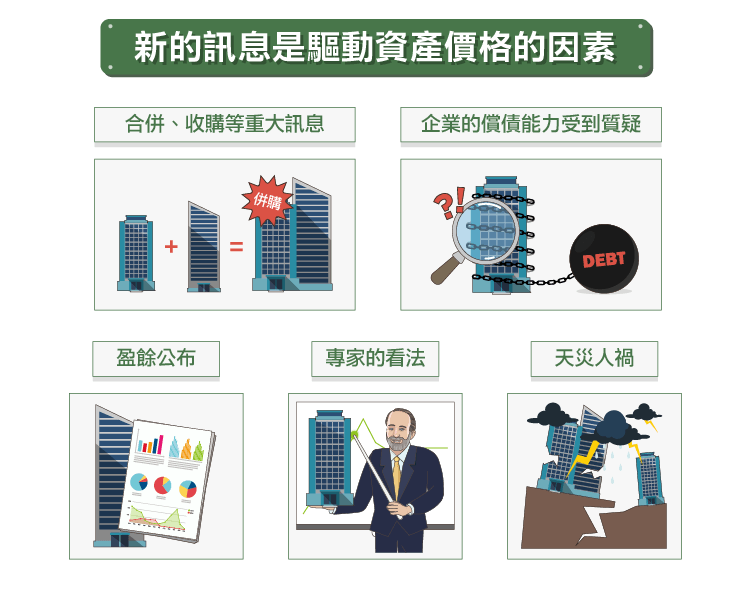

是什麼因素會驅動資產價格呢?新的訊息?通常是,但新訊息只是部分原因,它主要源於市場預期的變化。預期在以下幾件事發生時會改變:

- 盈餘公布 (或公布前)

- 經濟數據公佈

- 重要人物,例如總統、內閣成員、聯準會官員等發表演說。

- 天災 — 地震、颶風、戰爭、恐怖攻擊等

- 一位專家發言,無論他是做空,或只做多的經理人、對沖基金經理、財金記者、賣方分析師等。

- 資產價格波動,人群開始追隨他人的買進/賣出行為,使價格加劇變化,因為他們覺得自己可能錯過趨勢。

- 股權持有報告公布

- 新的科學發現公布

- 合併、收購或重大新消息公布

- 企業的償債能力受到質疑,或者有會使公司償債能力受質疑的事件發生。

- 還有更多因素,畢竟現在甚至是“推特”發文都能夠影響股市。

短期內,新消息是否為真並不重要。重要的是,人們信以為真,並對此消息採取行動,這緣於他們的預期變化。但是,這並不會造成價格的永久性變化,有點像是人們買進 Jim Cramer 在電視上說他最喜歡的股票,然後華爾街在估值水平高時放空這些股票一樣的概念。

但是,如果新聞看起來似乎有長期影響,那麼價格將會往更高或更低的水平走。資產價格將因為新的數據而有變化。資產價格長期會處在不穩定的狀態,因為大家看待世界的角度不同,思考的時間長度也不同。資產價格比多數理論預測得更加不穩定,因為人們比經濟學家想得更不理性,人們花在思考的時間不如模仿和推測那麼多。

閱讀新聞時,無論是在紙上還是網路上,看到如 “XXX 已經窮途末路”、“YYY 是未來趨勢”這種標題,多數都是誇大的報導,商品或企業當然會因科技的演進,或人們偏好的轉變而成長或萎縮,但仍有少數例外。短期的不平衡可能會使產業變得比起過去更大或更小。

- “因為 聯準會 (Fed) 降息,股市上漲。”

- “因為聯準會升息,表示經濟表現強勢,股市上漲。”

- “股市上漲,僅因為它想要上漲。”

- “股市上漲,但我沒辦法告訴你原因,儘管你正在直播訪問我。”

在股市變化後,我們總是想找出一些理由去解釋原因,否則我們會感到不安。

我們通常會喜歡自己的答案是清楚而明確的。通常,這種看似合理的答案,會在下午 5 點看來顯得格外可笑,尤其是發生在轉折點附近時。每個人所期待的永久性大幅成長最終都只是鬧劇一場。世界也不會終結,沒有每一間公司都破產的狀況發生。

所以,預期心理很重要,預期的心理變化在短期內更重要,但有誰能夠保持冷靜,並說:“現在市場真的太瘋狂了”。更重要的是,誰可以精準預測到轉折點呢?沒有人。

很少有人能同時觀察短期和長期資訊,並將這些資訊運用得很好。

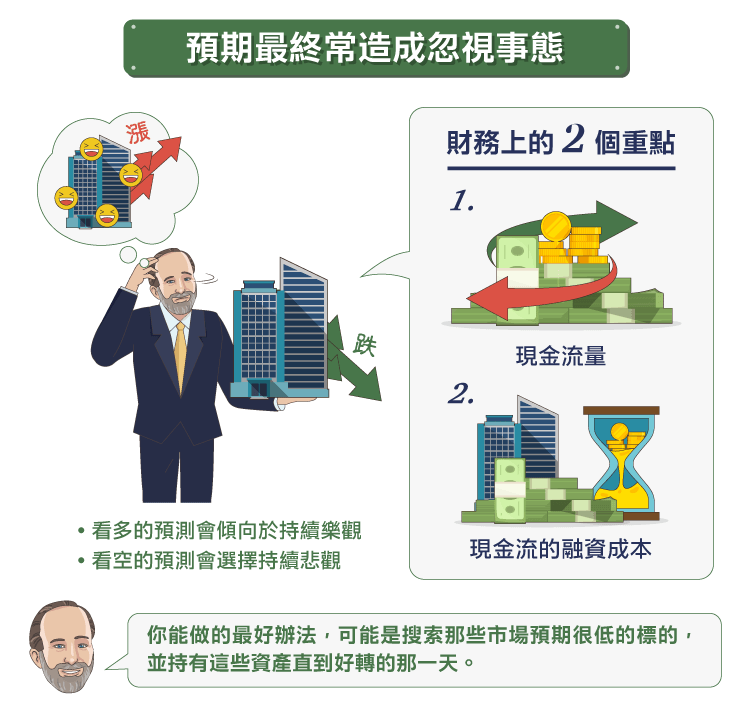

價值投資者總是提早佈局,如果他們這樣做,而忽視了安全邊際,他們可能無法生存到長久的未來,證明他們的選擇是正確的。市場上看空的預測最終經常發展出一種心態,就是他們不願看清事態已經停止變得更糟,因此他們仍頑固的選擇看空。反之亦然,過於樂觀者也會一直持續看漲。

財務上來說,只有兩件事情很重要,現金流量、現金流的融資成本,以及這些數字如何隨著時間變化。在眾多噪音和新聞之中,我們經常忘記有商業活動存在,靜靜的滿足人類的需要,以換取利潤。商人通常比市場更理性,並留意人們重視的產品和服務有那些。

正如大多數我所寫的許多觀念一樣,其基本的想法理念並不難理解,但它們很難實際運用。我們可能都活得不夠長,無法看出我們在市場上的判斷是對是錯。如果不想死在沙場上,每個人都必須枕戈以待。有一些著名的商人和市場人士,他們曾經是不可或缺的人才,但最終也會因死亡離開這場遊戲。凱恩斯,他是一位偉大的價值投資者,他曾說,“從長期來看,我們都死了。”。

就如同葛拉漢離開了賽場,但他並沒有離開價值投資理論。市場的預期改變將驅動股票價格變化,除非你聰明到足以精準預測未來,不然你能做的最好辦法,可能是搜索那些市場預期很低的標的,並持有這些資產直到好轉的那一天。也許那一天可能要很久才到來,但是多元分散和安全邊際,將有助於彌補你缺乏的洞察力。

畢竟,最終真實價值將反過來衡量我們的判斷。(編譯/Rose)

《The Aleph Blog》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)