在投資上,我們很常提到 “ 高風險,高報酬 ”。這句話絕對是每一次在決策時,不管是生活中或是金融市場中我們很常說的一句話。

先從文字邏輯拆解,若順序顛倒,高報酬一定是高風險,這句話肯定沒有問題,但若是「高風險一定帶來高報酬」,則不一定 100% 正確。學理上來說,高風險應該帶來高報酬,但實務上跟理論上發生的總是有差距。高風險不一定帶來高報酬!美國知名財經部落客版主 Charlie Bilello 拿歷史數據說明這個問題,以下跟大家分享為什麼高風險沒有一定帶來高報酬。

黃金與房地產的輝煌時期

在 2001 年到 2006 年期間,美國房地產與黃金資產的表現非常亮眼,當時黃金短短 5 年上漲了 155%,而美國房地產價格指數上漲了 77%,同期間美國股市僅上漲 9.3%,因此許多投資人對於黃金和房地產資產熱衷追捧。

2006 年後的 15 年,這 3 個資產有什麼變化?

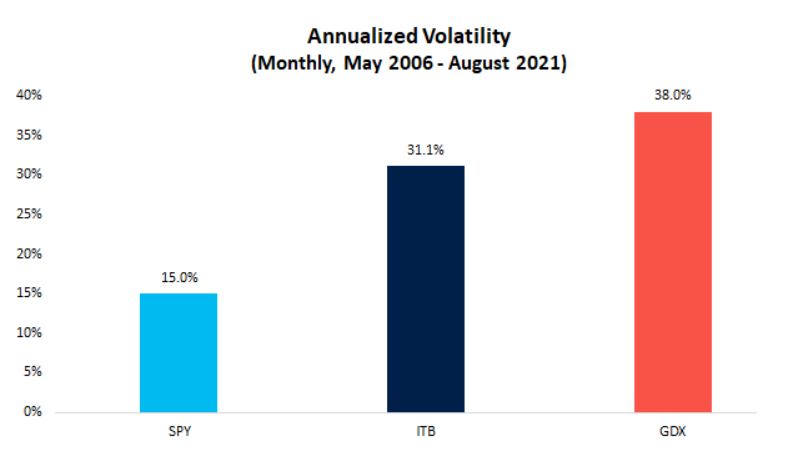

1. 黃金(用 GDX ETF 取代)與房地產資產(用 ITB ETF 取代)的波動度(風險)是美國股市(用 SPY ETF 取代)的兩倍,甚至更高。

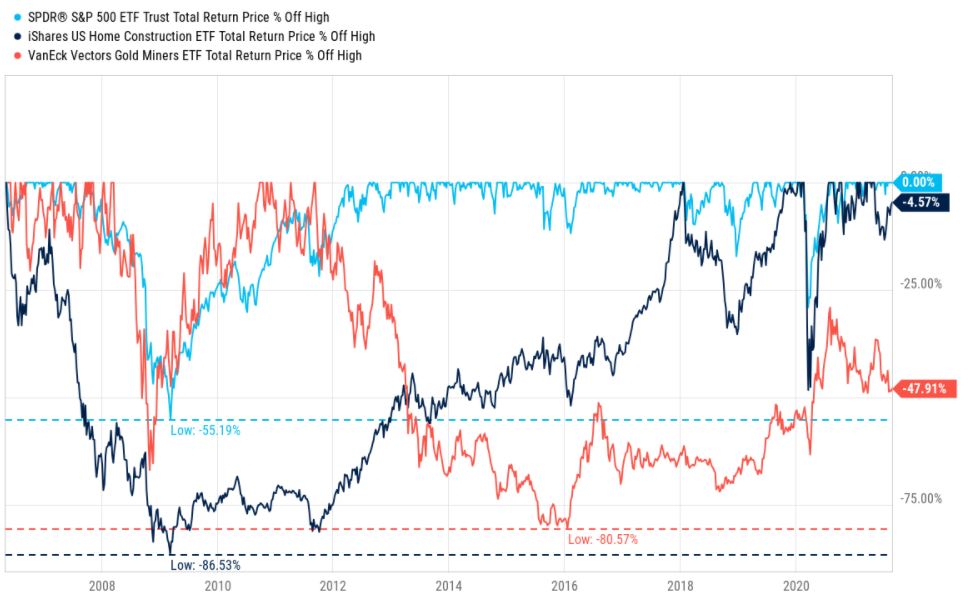

2. 房地產資產與黃金資產分別在 2008 年與 2016 年時從最高點下跌超過 80%,而相同的時間維度下,美國股市的最大跌幅為 55%,發生在 2008 年左右。

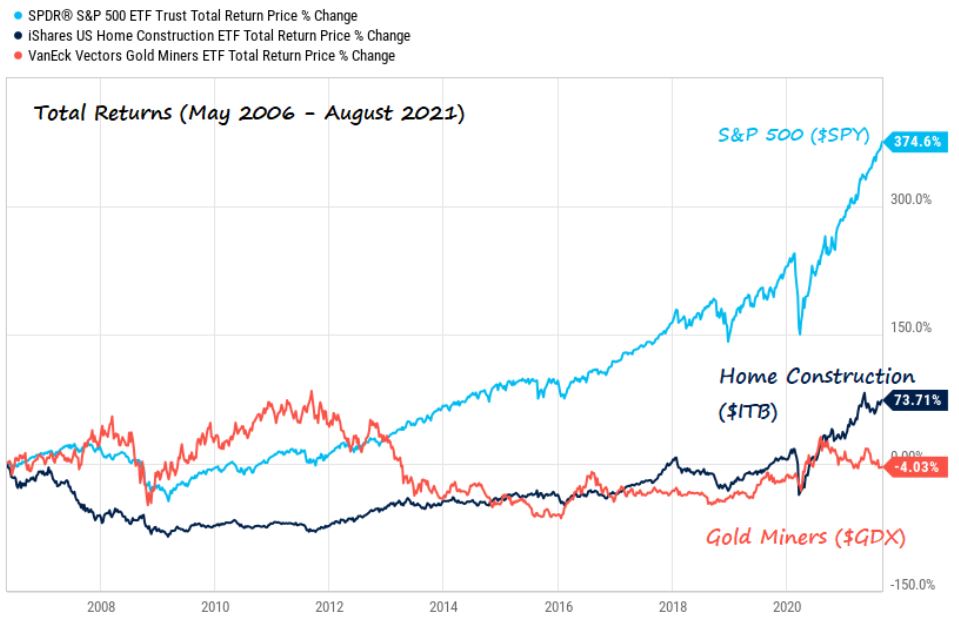

3. 從上面兩點可看到,黃金與房地產資產有相對劇烈的波動度(風險),但他們有帶來更好的投資報酬嗎?從下圖你可以很明顯看到,美國股市過去期間的年化報酬率為 10.8%,而房地產資產的表現僅有 3.7%,黃金資產的表現甚至為負的,非常不好。

從總報酬的走勢圖更可以看出明顯的差異,高風險,並沒有高報酬。

以上歷史的數據給予投資人以下啟示:

- 金融市場沒有絕對保證。你投資的商品從來沒有保證獲利或是不會虧損,看似太過美好的事情時,通常都是假的。

- 高報酬一定伴隨著高風險,但是高風險不一定會帶來高報酬。如上所述,高風險(波動度)的投資工具,未必帶來高報酬,所以不是你投資越高風險的金融工具,你越能獲取高報酬。

- 多元投資的重要性。我們永遠不知道未來哪個資產或哪個國家的股市會有好表現,唯有做好全球多元分散投資,我們才能夠盡量避免發生上述投資房地產與黃金資產的問題,我們總是看過去歷史報酬做投資,但這不科學也無法帶來更好的結果。

『只有信念使快樂真實』 – Michel de Montaigne(蒙田,法國哲學家)

想要看到更多文章也可以關注粉絲團唷!

《理財W實驗室》授權轉載

【延伸閱讀】